Dette publique

La dette publique est, dans le domaine des finances publiques, l'ensemble des engagements financiers pris sous formes d'emprunts par un État, ses collectivités publiques et ses organismes qui en dépendent directement (certaines entreprises publiques, les organismes de sécurité sociale, etc.).

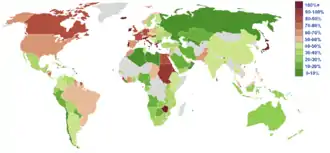

Voir aussi : Liste de pays par dette publique.

Tous les pays ont des dettes publiques. Lorsqu'un déficit budgétaire apparaît, il est couvert par l'emprunt, qui, accumulé sur la longue période, se traduit en dette supplémentaire et croissante.

La dette prend le plus souvent, de nos jours, la forme d'emprunt d'État auprès du public. Par ailleurs, des banques commerciales, des institutions internationales (Banque mondiale, Fonds monétaire international, banques régionales de développement, institutions) ou d'autres États peuvent accorder des prêts.

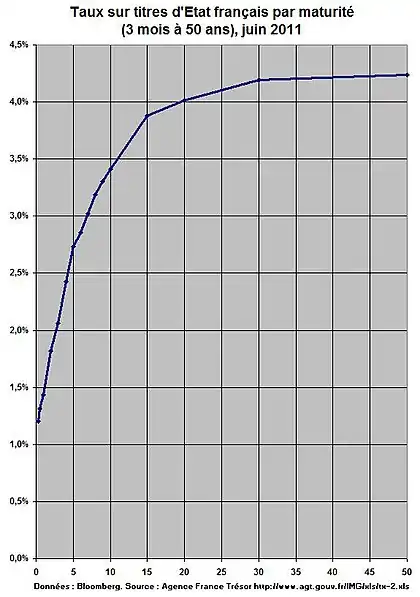

Un titre de dette publique peut être de court terme (un an ou moins), à moyen terme (jusqu'à dix ans), ou encore à long terme (au-delà de dix ans). Des durées de 30 et 50 ans ne sont pas rares, et des emprunts perpétuels, traduits en rente, continuent d'exister dans certains pays.

La capacité de remboursement des emprunts contractés au titre de la dette publique par les États et les collectivités publiques est évaluée par les agences de notation financière.

Au sein de la dette publique, on distingue la dette publique intérieure, détenue par les agents économiques résidents de l'État émetteur et la dette publique extérieure, détenue par des prêteurs étrangers.

La dette publique se distingue donc, en macroéconomie, de la dette des ménages ou de la dette des entreprises.

La croissance des dettes publiques, inégalée en période de paix, nourrit la question de leur soutenabilité. Elle est l'objet de débats nombreux au sein de la science économique. Plusieurs théories, comme celle du supercycle de la dette, sont émises pour expliquer les variations de la dette publique dans le monde.

Délimitation et problèmes de mesure

Délimitation : qui doit ?

La dette publique est constituée par l'ensemble des engagements financiers des administrations publiques. Les administrations publiques recouvrent un périmètre plus large que l'État, entendu au sens strict. Dans le cas de la norme européenne de comptabilité nationale (SEC 95), elles sont définies comme l’« ensemble des unités institutionnelles dont la fonction principale est de produire des services non marchands ou d'effectuer des opérations de redistribution du revenu et des richesses nationales. […] Le secteur des administrations publiques comprend les administrations publiques centrales, les administrations publiques locales et les administrations de sécurité sociale »[2].

La dette publique n'est donc pas la dette du pays, entreprises et ménages compris, mais seulement celle de l'ensemble des administrations publiques.

Elle n'est pas non plus la dette extérieure (ce que l'ensemble des agents économiques, publics et privés, doivent à des agents hors des frontières).

Problème des pensions de retraites

La question de les compter ou non comme dette est importante, de par les sommes en jeu[3].

Les comptables, au niveau international, se sont mis d'accord sur la norme IPSAS 25, qui considère les engagements à pension de retraite comme des dettes publiques[4]. Même si le montant à verser est incertain et lointain, il n'y a pas de difficulté de principe ni technique à réajuster chaque année les provisions correspondantes en fonction des évolutions, démographiques ou réglementaires, qui l'imposent, ou des possibilités de meilleure évaluation.

Toutefois, seuls une poignée de pays appliquent effectivement cette convention, dont les États-Unis et le Japon.

En Europe, la question est posée, notamment pour que les comparaisons d'endettement des pays soient plus justes[5]. Il est bien précisé que cette question comptable ne remet nullement en cause les prérogatives des États en matière d'organisation et de financement de leur système de retraite[6].

En France, le choix a été fait d'attendre une coordination européenne[7].

Plusieurs raisons sont avancées pour résister à cette convention comptable.

- la difficulté d'évaluation[8]. Les charges de retraites par exemple dépendent de décisions libres des agents (à quel âge prendront-ils leur retraite ?), d'évènements aléatoires (le taux de mortalité des retraités, leur nombre d'enfants, etc.), etc. Toutefois, en comptabilité, un engagement certain mais dont la valeur ou l'échéance sont incertaine(s)[9] se traite par une provision (voir Retraite (comptabilité)).

- une conception juridique et doctrinale des prérogatives de l’État : contrairement à un acteur ordinaire, qui doit se conformer aux règles légales, l'État a le pouvoir de fixer et de modifier les règles. Rien n'oblige ce dernier à appliquer plus tard les règles qu'il applique aujourd'hui. Il peut, par exemple, baisser à tout moment les pensions, ou allonger la durée de service pour bénéficier d'une pension. De plus, des États considèrent que les engagements à pension ne prennent juridiquement naissance qu'au moment de la mise à la retraite, voire au moment de la liquidation (i.e. la mise en paiement). En d'autres termes, on peut contester jusqu'à l'existence des engagements implicites, à l'égard des agents actuellement en service, voire à l'égard des actuels retraités. Là encore, le fait que l’État puisse modifier les règles n’empêche nullement de comptabiliser l'effet des règles actuelles, les retraites n'étant en rien spéciales à cet égard.

- lié à la précédente, une conception des pensions de retraites comme système de protection sociale pour tous sous l'égide de l’État), dans le cadre d'un fonctionnement en flux, ne préjugeant en rien du futur et indépendant du passé (avoir cotisé ou pas, par exemple), et qui donc n'a pas de dettes à proprement parler. Ceci par opposition à la conception des pensions comme salaire différé, encore non versé mais dû[5].

- une utilité douteuse : dans la mesure où les engagements correspondants sont d'ores et déjà tracés et évalués, et la question de la pérennité du système de retraite est prise en charge, il importerait peu d'en connaitre le stock au sens comptable[5].

- un problème de communication financière : on parle de plusieurs fois le PIB, dès lors, faire apparaître de telles sommes au total des dettes publiques (pour les pays que ne le font pas déjà) aurait de nombreuses conséquences politiques, financières et technique (notamment : le bilan doit rester équilibré, il faut donc mettre des actifs en face de ces dettes, mais lesquels ?)[5].

Ainsi, pour des engagements (et donc des problèmes de financement et de soutenabilité) strictement identiques, selon que

- les pensions de retraite publiques sont incluses dans la dette publique ;

- elles ne le sont pas, mais sont faibles (l'essentiel étant pris en charge par des systèmes privés) ;

- elles ne le sont pas et sont importantes.

La dette publique sera apparemment à des niveaux radicalement différents. Il importe de garder à l'esprit cet aspect lorsqu'on compare les dettes publiques de pays dont les systèmes de retraite et les façons qu'ils ont de comptabiliser leurs engagements en la matière sont différents.

Des définitions différentes pour des usages différents

Cette dette est généralement calculée de manière brute : les actifs des administrations ne sont pas soustraits au passif. Cela met l'accent sur les engagements pris, indépendamment de ce à quoi ils ont servi, des engagements reçus (mesurés par les actifs financiers), et du patrimoine. D'autres approches sont possibles, pour répondre à d'autres question. On peut considérer notamment

- la différence entre la dette brute et les actifs financiers (dette nette, bien qu'ils ne s'agisse pas nécessairement d'une dette : pour certains pays c'est une créance nette), qui mesure mieux les engagements financiers de l'État[10]. Plusieurs organismes calculent la dette financière des États du monde en prenant la dette nette. L'OCDE le fait, par exemple.

- le patrimoine total des administrations. Sachant que les actifs les plus caractéristiques du patrimoine public sont extrêmement difficiles à cerner (comment compter l'environnement, la biodiversité, le capital culturel de la nation) à évaluer (quelle est la valeur des armes nucléaires ?), voire inestimables (que vaut le château de Versailles ou le contenu du Louvre ?) et très peu liquides[11].

La dette publique est, souvent, exprimée en pourcentage du PIB, lorsqu'il s'agit de mesurer son importance économique. Une même dette brute est évidemment très différente selon la richesse totale du pays, tant pour les autorités qui auront plus de facilité à taxer, que pour les contribuables dont la charge sera moindre s'ils sont plus riches et plus productifs. Ce ratio est donc économiquement plus pertinent que le seul encours de la dette publique.

La dette brute a plusieurs limites.

- Elle conduit à présenter comme importantes des opérations qui sont en fait neutres pour le patrimoine public : par exemple un remboursement de dette par une vente d'actifs publics (tels que des terrains ou des participations dans des entreprises), ou inversement une nationalisation payée par une émission de dette.

- Et par suite, elle mesure mal la soutenabilité de la dette et surestime le problème qu'elle peut poser.

Dette explicite et dette implicite

La dette ne retient que les engagements financiers « explicites », c'est-à-dire l'ensemble des engagements financiers que l'État s'est engagé explicitement à payer, notamment de manière contractuelle, comme ses emprunts. Cela met de côté :

- les engagements hors bilan, connus et recensés, mais qu'il est improbable (mais pas impossible) qu'ils se traduisent effectivement par une dépense, comme les garanties que l’État a des opérations économiques dont il espère une bonne fin, et qu'il ne garantit que pour en faciliter et réduire le coût de financement. Ce type d'engagement est recensé hors bilan.

- les engagements dits « implicites », qui n'ont fait l'objet d'aucune écriture, pas même hors bilan, mais que tout le monde s'attend à ce que l’État les prenne en charge en qualité d'« assureur en dernier ressort ». Cette convention statistique, à l'inverse de la précédente, a tendance à sous-estimer la dette publique et son poids éventuel.

- l'ensemble des « dettes grises », soit les surcoûts d'entretiens d'une infrastructure usée et vieillie qui n'est pas rénovée ou remplacée. Ce type de dette n'est conséquent qu'à moyen et long terme et résulte d'un manque d'investissement[12] - [13] - [14].

Comparaison des niveaux d'endettement public des pays en fonction des définitions retenues

Comme on le voit sur ce tableau, le niveau et l'importance relative de la dette publique entre les pays changent en fonction du type de définition retenue. Ainsi, la différence dans les niveaux d'endettement public entre la France et le Royaume-Uni est fortement diminuée si l'on considère la dette nette, où il est de 8 % du PIB, contre près de 25 % pour la dette brute. L'endettement public du Japon est divisé par deux si l'on considère la dette nette plutôt que la brute, passant d'environ 160 % du PIB à environ 80 %, en raison de l'importance des actifs financiers détenus par les administrations publiques, en particulier comme réserves pour le financement des retraites[15].

| Pays | Dette publique brute (Maastricht) | Dette publique brute (OCDE) | Dette publique nette (OCDE) |

|---|---|---|---|

| États-Unis | 63,4 (2004) | 61,8 | 43,1 |

| Zone euro | 68,6 | 74,8 | 48,2 |

| dont Allemagne | 67,6 | 69,3 | 48,1 |

| dont France | 63,6 | 71,1 | 37,5 |

| dont Italie | 106,5 | 118,2 | 92,1 |

| Japon | 164 (2004) | 171,9 | 84,6 |

| Royaume-Uni | 43,1 | 46,6 | 29,6 |

Dette publique et endettement intérieur total

Une confusion commune consiste à confondre la dette publique avec la dette du pays. Or, l'État n'est qu'un des agents économiques et sa dette ne représente pas la dette du pays tout entier : les entreprises et les ménages s'endettent également. L'endettement intérieur total d'un pays est donc constitué de la somme des dettes des administrations publiques, des ménages et des entreprises.

Par exemple, en France, en 2007, l'endettement intérieur total était de 3 600 milliards d'euros, soit 190 % du PIB, et se répartissait ainsi :

| Part dans l'endettement intérieur | Endettement en % du PIB | |

|---|---|---|

| Administrations publiques | 33,5 % | 63 % |

| Entreprises | 41,5 % | 78 % |

| Ménages | 25 % | 48 % |

| Total | 100 % | 190 % |

De ce point de vue, la répartition dans la dette entre agents diffère entre les pays. L'Observatoire français des conjonctures économiques propose d'opposer deux modèles[18] : un modèle anglo-saxon et un modèle européen. Dans le premier modèle, les ménages sont très endettés (leur dette représente 100 % du PIB au Royaume-Uni), épargnent peu et l'État est comparativement moins endetté. Dans le second modèle, les ménages ont un endettement limité, une épargne plus élevée et l'État est comparativement plus endetté : la France se rattache à ce modèle. Les différences dans la structure de l'endettement renverraient partiellement aux fonctions assurées par l'État : dans le second modèle, l'État assure des fonctions plus nombreuses, comme la construction de logements sociaux ou l'éducation, qu'il finance en partie par endettement. Au contraire, dans le modèle anglo-saxon, l'État intervient moins, et les ménages s'endettent pour financer les dépenses qui ne sont pas socialisées par l'État. Autrement dit, le niveau de dette publique dépendrait en partie de la répartition des activités économiques entre les agents.

Gestion de la dette publique

Objectifs

Parmi les objectifs de la gestion de la dette publique, la diminution des rendements obligataires, pour que l'État s'endette à moindre coût. Le rôle des gestionnaires de la dette publique n’est pas de développer ou de mettre en œuvre une « politique de la dette » : ils n’ont presque aucun pouvoir sur les recettes et dépenses des administrations publiques (APU). Mais leur rôle est de gérer au mieux cette dette, c’est-à-dire de minimiser le coût de financement des administrations tout en tenant compte du risque[19] et en respectant un certain nombre de critères (transparence, etc.) :

- Minimiser le coût de la dette à court, moyen et long terme. Or les possibilités d’agir sur le coût de la dette étant d’autant plus limitées que l’horizon est court et d’autant plus aléatoires que l’horizon est long, le moyen terme est de fait privilégié. Ce coût est représenté par des flux de paiements d’intérêts et de remboursements étalés au cours du temps (de un jour (le lendemain) – sinon de quelques heures – jusqu’à 50 ans). Mais rembourser un million d’euros la semaine prochaine n’est pas du tout identique à rembourser un million d’euros dans 20 ou 40 ans, quand le PIB sera alors, en valeur, probablement beaucoup plus élevé qu’aujourd’hui : deux fois plus si la croissance et l’inflation sont très faibles ; ou trois fois ; ou peut-être dix fois si le pays connaît des crises d’inflation (et même vingt fois si le pays peut maintenir une « croissance à la chinoise » sur plusieurs décennies…).

- Minimiser les risques à court et moyen terme, en s’assurant que dans un an, deux ans ou ans, les APU puissent faire face à leurs obligations de paiement y compris le remboursement du capital et le paiement des intérêts de la dette, que les remboursements ne soient pas concentrés sur un mois ou une année particulière, etc. En théorie, il faudrait aboutir à un risque zéro de défaut (en réalité, de délai) de paiement.

Or on ne peut minimiser à la fois les coûts et les risques. Par exemple, en émettant des obligations indexées sur l’inflation (par exemple, sur un indice des prix à la consommation), ce sont les créanciers, et non les APU, qui s’exposent au risque de poussées inflationnistes et ils demanderont un taux d’intérêt d’autant plus élevé que le risque perçu est grand[20]. De même, en empruntant à court terme, les APU peuvent prévoir précisément ce que l’emprunt leur coûtera, mais s’exposent au risque de devoir emprunter à un taux supérieur plus tard. En allongeant les échéances des emprunts, les APU se mettent mieux à l’abri des chocs économiques et financiers, mais à un coût plus élevé. Etc.

Les contrats d’échanges de taux d’intérêt (« swaps »)

Plus la maturité d’un emprunt[21] est longue, plus le taux d’intérêt est élevé[22]. Une méthode utilisée pour réduire le coût de la dette à court terme, quitte à en accroître le risque, est d’échanger des instruments à long terme à « taux longs » contre des instruments à court terme à « taux courts », moins élevés mais plus volatils. Ces opérations de contrats d’échanges de taux d’intérêt ou swaps peuvent également concerner l’échange d’instruments à taux variables contre d’autres à taux fixes – ou l’inverse. C’est aux gestionnaires de la dette de juger de l’opportunité de ces swaps, selon la situation de la conjoncture, les variations de taux d’intérêt et les prévisions tant économiques que budgétaires[23] - [24]. Ces opérations sont cependant rendues risquées par le fait que les taux d'intérêt à court terme fluctuent et peuvent remonter rapidement.

Gestion de la dette publique et gestion de la trésorerie

La gestion de la dette se distingue, dans de nombreux pays, de la gestion de la trésorerie de l’État (ou d’un secteur des APU), dont la « mission essentielle de s’assurer qu’il dispose à tout moment et en toutes circonstances des moyens nécessaires pour honorer ses engagements financiers »[25]. Pour cela, les gestionnaires centralisent en permanence les prévisions de recettes et de dépenses à très court terme, pour les jours, semaines et mois suivants, parfois même à un horizon de quelques heures. Ils s’assurent que des réserves suffisantes sont disponibles, même en cas de perturbations et placent au mieux la trésorerie excédentaire. En France, les services de l’agence France Trésor (AFT) gèrent à la fois la trésorerie et la dette de l’État.

Au niveau international

Au niveau international[26], la Banque mondiale et le FMI fournissent une assistance à divers pays pour réformer et améliorer les techniques de gestion de leur dette. Dans ce but, ces organismes assurent des formations et ont publié des directives[27] ; développé des outils de modélisation et de mesure des risques liés à la gestion de la dette publique[28], ainsi que des outils d’évaluation[29].

Un groupe de travail sur la gestion de la dette, créé en 1979, permet aux gestionnaires de la dette des pays membres de l’OCDE de dialoguer et d’échanger leurs expériences[30]. Depuis 1990, le dialogue s’est étendu aux pays en transition et émergents[31].

Histoire de la dette publique

Historique rapide

Au Moyen Âge, la dette publique tend à se confondre de prime abord avec le patrimoine personnel des souverains. En réalité, les souverains dépendent de diverses formes d'impositions indirectes et donc d'intermédiaires (les suzerains, les charges, etc.) et surtout de banquiers marchands (les Fugger, Médicis, etc.), et ce dès le XIIIe siècle.

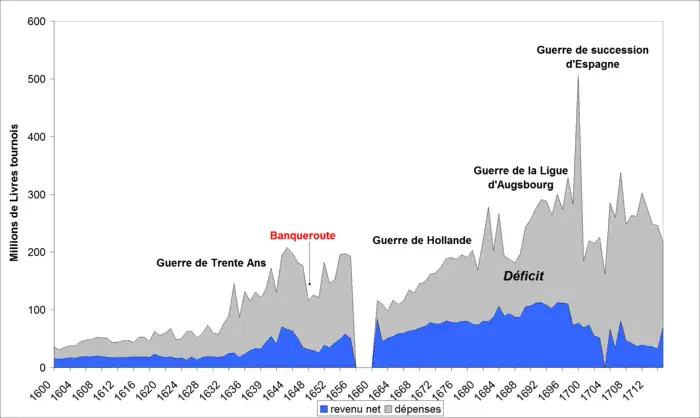

En France, par exemple, où le Trésor royal est institué dès le début du XIVe siècle, l'équivalent aujourd'hui du ministère des Finances, apparaissent les États généraux, quand la question de la dette du royaume devient peu ou prou insoluble. Au XVIe siècle s'impose la notion d'intérêt face, entre autres, aux aléas du commerce maritime. Au XVIIe siècle, certains États deviennent plus unitaires mais se confrontent à la montée du mercantilisme et des grandes compagnies commerciales maritimes et coloniales. L’État doit faire face à des dépenses extraordinaires, à savoir, non budgétées, et liées essentiellement à des conflits armés de grande ampleur, qui n'ont pour but que de défendre et élargir les zones commerciales. C'est ainsi que Colbert créa la Caisse des emprunts : les sommes empruntées mettront plus de 25 ans à être plus ou moins remboursées.

Avec l'apparition d’États parlementaires ou de droit, en particulier lors de la Révolution financière britannique, la dette publique devient un enjeu politique pouvant mener à des bouleversements de grande ampleur sur le plan interne. La notion de spéculation privée apparaît. Le début du XVIIIe siècle est le théâtre de nombreuses bulles spéculatives. En 1776, le ministre français Turgot et le banquier suisse Isaac Panchaud créent la Caisse d'escompte afin de faire baisser la surchauffe sur les taux d'intérêt. En effet, cette spéculation, qui visait les effets détenus par l’État, représentait la presque totalité de l'activité à la Bourse de Paris durant les 70 années précédant la Révolution française.

Le marché financier est, à cette époque, déjà sophistiqué : les textes officiels parisiens parlent d'un « jeu de primes », c'est-à-dire d'options d'achat et de vente, permettant de renoncer finalement à la transaction si le cours n'a pas suivi une trajectoire aussi ample qu'espérée. Les créances sur l’État rapportent en moyenne 7,5 % des sommes prêtées en 1788, deux fois plus qu'en Angleterre (3,8 % en moyenne), pays dont la dette publique est pourtant plus élevée d'environ 50 %[32] : 133 millions de livres sterling dès 1766, malgré une fiscalité britannique plus lourde depuis la création de la Land Tax. En revanche, la Bourse de Paris cote une obligation différente pour chaque taxe française, alors qu'il n'y a qu'une seule obligation à Londres, perpétuelle et à taux d'intérêt moindre.

En 1800, à la suite de la création de la Banque de France, le Consulat met en place la Caisse de garantie et d'amortissement, destinée à permettre l'étalement de la Dette publique, lequel, amorcé en 1791, ne prendra fin qu'en 1825.

Les conditions nécessaires à l'apparition d'une dette publique

Les emprunts contractés par un dirigeant politique ne constituent une dette publique que si deux conditions sont respectées. Ces conditions feront défaut, pour l'essentiel, avant l'avènement des États en Occident entre la fin du Moyen Âge et le début de la Renaissance.

Il faut tout d'abord que la dette de l'institution publique soit conçue comme une dette proprement publique, c'est-à-dire ne se confondant pas avec les engagements financiers personnels du chef de cette institution. Autrement dit, il est nécessaire que les individus opèrent un effort d'abstraction, qui les conduit à voir dans le souverain qui émet l'emprunt l'incarnation d'une institution transcendante, l'État, à laquelle appartient seule la dette[33]. La dette publique naît ainsi en même temps que l'État moderne : celui-ci apparaît, en effet, grâce au processus par lequel les individus différencient la personne physique du souverain et sa personne « immortelle », c'est-à-dire incarnant l'institution étatique dans sa continuité[34]. De ce point de vue, il n'existait pas de dette publique sous l'Empire romain, puisque les empereurs s'endettaient à titre personnel[35]. De même, en Europe, les monarques se sont initialement endettés à titre personnel : la notion de dette publique ne se dégage que progressivement, pleinement à partir du XVIIe siècle[36].

D'autre part, comme le notent Jean Andreu et Gérard Béaur, « si l’endettement des États est ancien, le principe d’une dette reconductible, dont les créances circulent dans le public à travers un marché officiel, anonyme et régulé, bref d’une véritable dette publique, n’a pas toujours été connu et admis »[37]. Pour qu'il existe une dette publique, il faut donc que soit réunie une seconde condition : la dette publique doit être pérenne, dépasser le financement immédiat de besoins, de même que le décès éventuel du souverain qui l'a contractée. C'est en particulier le cas lorsque les emprunts étatiques prennent la forme d'emprunts publics, de long terme, durablement cessibles sur un marché secondaire.

La dette publique apparaît ainsi véritablement dans les cités italiennes du XIIIe siècle, en particulier à Venise et Florence, en ce que les emprunts sont contractés au nom de la cité elle-même, et non au nom de ses dirigeants. D'autre part, ces emprunts sont rapidement échangés sur des marchés de la dette publique, notamment les emprunts « perpétuels », inventés à cette époque, et qui donnent droit à des intérêts jusqu'à ce que le principal soit racheté par la cité[38]. Une étude récente montre d'autre-part que la fiscalité en vigueur dans l'Espagne de Charles Quint et de Philippe II était une généralisation de la dette publique dans les cités italiennes. Contrairement à l'idée attachée la Légende noire espagnole, les trois « banqueroutes » espagnoles du XVIe siècle ont été négociées tant au niveau des banques, qu'au niveau des dix-huit communes qui ont représenté le royaume espagnol - les Cortes - qui sont les administrateurs principaux des impôts, le gouvernement central n'ayant aucun contrôle direct sur une grande partie de l'administration fiscale. Les deux premières crises (1557-1560 et 1575-1577), ont conduit à une augmentation des impôts qui pourraient être utilisés pour le service de la dette à long terme. La résolution de la deuxième et de la troisième crise (1596-1597) a entraîné une réduction du taux d'intérêt[39] - [40].

Deux éléments structurels de la dette publique sur le long terme

La dette publique est caractérisée, si on l'envisage sur le long terme, par deux éléments forts et structurants.

- Premièrement, la dette publique est indissociable de l'activité guerrière des États : les États ont avant tout utilisé l'emprunt pour financer les guerres. Les conflits armés récurrents ont constitué un des éléments essentiels dans la construction historique des États occidentaux, en les contraignant à se structurer, à se bureaucratiser et à accroître leur capacité à prélever des ressources sur leur territoire. C'est de cette nécessité que naît la taxation moderne : le suzerain féodal ne pouvait se contenter de l'assistance que lui devait ses vassaux immédiats. Pour vaincre, il lui fallait des fonds, qu'il obtenait en imposant directement la population de son royaume[41]. Comme le relève Michael Mann, « la croissance de la fiscalité étatique est le produit du coût croissant des guerres »[42].

Or, les revenus obtenus par taxation s'avérant insuffisants, l'emprunt a constitué un moyen systématique de financement des guerres. L'emprunt a rendu ainsi possible le financement de conflits de plus grande ampleur. « Cette dynamique de la guerre et de l'endettement est donc au cœur de l'histoire européenne », comme le souligne Jean-Yves Grenier[43]. L'importance des emprunts contractés a d'ailleurs eu pour conséquence de lisser les prélèvements fiscaux : « du XIVe siècle au XXe siècle, les États qui avaient fortement emprunté pour financer les guerres ont vu s'amoindrir les fluctuations de leurs dépenses publiques, car les dettes étaient payées durant de nombreuses années au-delà de la durée des hostilités. La taxation en temps de paix en était donc la conséquence inévitable[44] ».

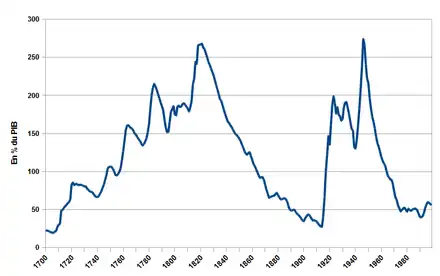

Ainsi, jusqu'au XXe siècle, ce sont les guerres, en imposant la mobilisation immédiate de très importantes ressources, qui ont conduit aux principaux accroissements de la dette publique, comme le montrent les évolutions de la dette publique au Royaume-Uni et aux États-Unis (graphiques 1 et 2). La dette a pu atteindre des niveaux extrêmement élevés, sans commune mesure avec ceux des temps de paix : ainsi la dette publique britannique a représenté près de 300 % du PIB au sortir des guerres napoléoniennes, comme après la Seconde Guerre mondiale (graphique 2). De même, la dette publique américaine s'est nettement accrue à la suite des quatre principaux conflits qu'a connus le pays : la guerre d'indépendance, la guerre civile, la Première et la Seconde Guerre mondiale, où elle a atteint son sommet historique : 120 % du PIB.

- Deuxième élément structurant : la difficulté des États à pleinement assurer le remboursement de leur dette. « L'histoire financière des monarchies européennes est pleine de ce que l'on pourrait pudiquement appeler des discontinuités, les banqueroutes plus ou moins déguisées succédant aux tentatives des monarques de gagner non sans mal la confiance du public[45] ». L'emprunt est, comme on l'a vu, la modalité complémentaire de l'impôt pour le financement des dépenses. Il est choisi quand l'État ne peut accroître les prélèvements fiscaux, le plus souvent en raison du refus des populations. Toutefois, le service de la dette peut atteindre des niveaux écrasants, représentant une grande part du budget de l'État : ainsi, la moitié du budget britannique est par exemple utilisé pour le service de la dette de 1820 à 1850[46]. Ne pouvant accroître leurs ressources, incapables de rembourser leurs dettes, les États ont utilisé des techniques comme la création monétaire, la baisse imposée du taux d'intérêt de leurs emprunts, le refus de rembourser tout ou partie de leurs dettes. D'Édouard Ier expropriant puis chassant d'Angleterre en 1290 la communauté juive, se débarrassant par là d'une partie de ses créanciers, au défaut de l'Argentine sur sa dette en 2001 et à la crise de la dette publique grecque depuis 2010, l'histoire de la dette publique est en partie une histoire de son non-remboursement complet ou partiel.

Moyen Âge

La notion de dette publique apparaît au Moyen Âge dans les cités italiennes. Au XIIe siècle, ces cités, politiquement indépendantes, ont tout d'abord recours à des emprunts à court terme, à taux très élevé, et qu'elles dissimulent au public. Ces emprunts ne sont considérés que comme un moyen de faire face à un problème immédiat, et sont remboursés très vite[47]. Toutefois, en raison du coût croissant des guerres, et de l'impossibilité d'augmenter les impôts face au refus des populations, une dette publique de long terme se développe dès le XIIIe siècle. Dès cette époque, les cités italiennes empruntent, souvent de manière forcée, des sommes importantes à long terme. Progressivement, les cités italiennes créent, durant la fin du Moyen Âge, un ensemble d'institutions financières de gestion de la dette publique, promis à un avenir durable. Tout d'abord, la dette publique devient négociable sur un marché secondaire. Elle est, d'autre part, rapidement consolidée (dès 1262 à Venise), et gérée par un établissement public spécialisé (comme le Monte de Florence). La cité émet également des emprunts « perpétuels », dont le principal n'est remboursé que lorsque la cité le souhaite. Ce type de dette fut utilisé en raison de la difficulté à rembourser le principal. Le poids de la dette et de son service devient également pour la première fois considérable : l'essentiel des taxes sert à son financement à Florence au XIVe siècle[48]. Finalement, les cités italiennes ne payent, grâce à ce système, que des intérêts modérés, de l'ordre de 5 %, bien plus bas que ceux des monarchies européennes.

Ancien Régime

L'Ancien Régime voit la diffusion de ce système à l'ensemble des monarchies européennes. Ainsi, en 1522, François Ier, émet la première rente perpétuelle de la monarchie française. Ce nouveau système va permettre aux monarchies européennes d'accroître considérablement leur dette. Avec la consolidation des États, qui emploient du personnel beaucoup plus nombreux, les guerres sont de plus en plus coûteuses et se succèdent à un rythme soutenu. Les Habsbourg d'Espagne font banqueroute en 1557, 1575, 1596, 1607, 1627 : la légende veut que l'or et l'argent des Amériques ne suffit pas à financer les tentatives de constructions impériales mais la cause principale est que les dépenses militaires conduisent à une hausse de la dette flottante tandis que la dette à long terme est proche du maximum compatible avec les impôts autorisés par les Cortès[39]. Banqueroutes et consolidations forcées deviennent des expédients habituels[49].

L'endettement de la monarchie française s'accroît très fortement à partir du XVIIe siècle, avec l'affirmation de l'absolutisme. La monarchie française a lentement établi un système d'endettement fondé sur la vente d'offices vénaux, qui constituent en fait des dettes perpétuelles, et sur l'emprunt à travers les corps, auquel on prête à des taux beaucoup plus faibles que pour le roi directement, en raison de la confiance qu'ils inspirent. Privilèges, vénalités des offices, corps et dette publique font ainsi système[50]. Ce système a néanmoins une efficacité limitée, notamment en raison des très nombreuses exemptions d'impôt. La monarchie n'a donc pas les moyens de financer des guerres répétées et prolongées contre de larges coalitions. Les rois ne renoncent toutefois pas à leurs ambitions et empruntent des sommes très importantes. Les dépenses s'accroissent au fil des guerres, parfois de manière considérable, alors que les recettes n'augmentent que faiblement, et parfois s'effondrent à la suite de prélèvements trop importants (graphique 3). La crise financière est telle, à la fin du XVIIIe siècle, qu'elle est une des causes de la Révolution française.

Révolution financière britannique

La Grande-Bretagne qui s'affirme alors comme l'autre grande puissance européenne accroît sa dette considérablement à partir de la dernière décennie du XVIIe siècle (graphique 2), après la création de la Banque d'Angleterre. Entre 1688 et 1702, la dette publique anglaise est passée de 1 à 16,4 millions de livres[51]. Entre 1702 et 1714 elle triple pour atteindre 48 millions de sterling et en 1766 elle atteint 133 millions de sterling. Toutefois, l'Angleterre a su mettre en place un système d'endettement moderne et efficace qui lui permet d'emprunter sans délai et à des taux d'intérêt faibles. Elle emprunte à travers la banque d'Angleterre, créée en 1694, qui est soumise au contrôle vigilant du parlement, ce qui garantit le remboursement et inspire la confiance aux créanciers. Ce système est à l'origine d'une révolution financière, en favorisant le développement des marchés financiers. Les banques privées s'appuient sur le contrôle du marché de la dette publique par la Banque d'Angleterre pour y développer leur activité, y compris à destination du secteur privé[52], soutenant ainsi le développement économique de la Grande-Bretagne[53]. Ce système favorise en outre l'expansionnisme militaire de la couronne britannique, avec le développement de la Royal Navy par les Navy bills, en particulier face à l'État français.

XIXe siècle

Une évolution essentielle intervient au XIXe siècle : les États, notamment ceux des puissances financières dominantes de l'époque, la France et la Grande-Bretagne, ne font plus banqueroute : ils assurent pleinement le remboursement de leur dette. La Révolution française voit ainsi la dernière banqueroute (dite des deux tiers) de l'État français en 1796, qui clôt les épisodes de défauts souverains de la France depuis l'établissement de la monarchie. La Grande-Bretagne rembourse, durant tout le XIXe, l'intégralité de la dette colossale contractée lors des guerres napoléoniennes. La croyance dans la force et la permanence de l'État s'impose alors, renforçant la confiance des créanciers dans la dette publique. Le journaliste Paul Leroy-Beaulieu, figure de l'Histoire de la presse économique et financière en France, écrit ainsi que le crédit public se distingue du crédit privé car un État « peut être considéré comme un être éternel »[54]. La rente publique, sur laquelle portent la majorité des transactions à la Bourse de Paris, devient par conséquent l'actif sans risque par excellence, qu'elle est encore aujourd'hui[55].

Les taux d'intérêt baissent tout au long du siècle, à mesure que diminue la prime de risque. Ils passent de 8 % à 4 % en France entre 1815 et 1900[56], ce qui incite les investisseurs à prendre des risques dans l'expansion boursière pour être mieux rémunérés. Les taux d'intérêt britannique et français convergent par ailleurs, au moment où le modèle britannique est importé en France, d'abord par Bonaparte, qui crée la Banque de France, puis par la Restauration. Le XIXe siècle est ainsi le siècle du rentier public, dont les revenus sont garantis par l'absence de banqueroute et d'inflation, même s'il a largement prospéré au siècle précédent grâce au système français des rentes constituées.

XXe siècle

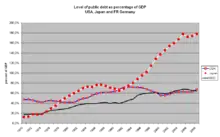

Le XXe siècle, en raison des deux guerres mondiales, voit la dette publique atteindre des niveaux parmi les plus élevés historiquement. Cette dette sera rapidement résorbée à la suite de la Seconde Guerre mondiale, grâce à la forte croissance économique de l'après guerre, période dite des Trente Glorieuses. Mais à partir du début des années 1980, compte tenu de la croissance ralentie, le taux d'endettement des nations s'élève à nouveau fortement. Sous l'impulsion de Ronald Reagan, aux États-Unis, et Margaret Thatcher, en Grande-Bretagne, les États choisissent d’instaurer des politiques de relance libérales, consistant à augmenter les dépenses publiques d'investissement en les finançant non par les impôts (qui sont au contraire abaissés, afin de relancer la consommation et permettre aux entreprises d'investir et d'embaucher) mais par l'emprunt. De ce fait, le service de la dette atteint des niveaux écrasants, principalement du fait que les investissements des États s'opèrent dans des secteurs que Jacques Ellul considère non productifs parce que leur rentabilité est à long terme : non seulement les dépenses d'armement (jusqu'alors cause quasi unique de l'endettement public) mais aussi la recherche scientifique, la conquête spatiale, les nouvelles technologies, l'énergie, les réseaux de transports et ce que les contempteurs du productivisme appellent les « grands travaux inutiles »[57] et du processus croissant de technicisation-financiarisation de l'économie[58].

XXIe siècle

En 2015, le montant de la dette des nations atteint des niveaux inégalés en temps de paix, par exemple 110 % du PIB aux États-Unis ; 95 % en France.

En 2020, les grandes banques centrales ont injecté plus de 6 500 milliards $ sur les marchés, via leurs achats d'obligations (« quantitative easing »). En Europe, le programme d'achat « urgence pandémie » (PEPP), doté de 750 milliards € initialement, a désormais une enveloppe de 1 850 milliards €. Selon Bloomberg, au Japon, la banque centrale détient environ 40 % des obligations d'État, et la BCE détiendra, à la fin de 2021, 40 % de la dette souveraine italienne et 43 % de celle de l'Allemagne[59].

Analyse théorique de la dette publique

La dette publique est analysée dans le cadre de la gestion temporelle des finances publiques, des transferts inter-générationnels, de la gestion des chocs (guerre, destruction d’infrastructures, ...), de la démographie, du taux de croissance économique, du niveau des taux d'intérêt et de l'inflation, …

Les principaux courants de la théorie économique contemporaine, la synthèse néoclassique et le néo-keynésianisme, prônent la pratique d’une politique budgétaire contra-cyclique pour partiellement lisser les variations de la production liées à la cyclicité économique. Les pays de l’OCDE pratiquent avec plus ou moins de rigueur cette politique[60]. Toutefois, les pratiques électoralistes des élus politiques peuvent conduire à la pratique de mauvaises politiques budgétaires : les gouvernements en place augmentent classiquement les dépenses publiques à l’approche des élections[60].

Le courant de pensée keynésien prônait la mise en place de politiques de relance qui auraient permis d’augmenter durablement la production. Mais les échecs répétés des politiques de relance des années 1970 et 1980 dans les pays développés[61] - [62] ont amené ces derniers à cesser ces pratiques, qui avaient amené leurs endettements à des niveaux très élevés. À ces échecs pratiques constatés, Robert Barro a donné une explication théorique dans un célèbre article[63], en 1974 : la hausse des dépenses publiques favorise l’épargne des agents économiques (en prévision de futurs impôts) et que cet effet rend inefficaces les politiques de relance (principe d’équivalence ricardienne). Néanmoins, cette conclusion théorique ne fait pas l'unanimité des économistes, notamment parce que Barro fait référence à la théorie des anticipations rationnelles, alors que les agents économiques ne connaissent bien ni les lois de l'économie, ni certaines données fondamentales, ce qui les rend (apparemment) non rationnels. En conséquence, certains suggèrent que l'équivalence ricardienne doit être manipulée avec précaution et ne peut être invoquée systématiquement comme raison de ne pas recourir à l'endettement public.

Selon l'économiste belge Bruno Colmant, la dette publique est consubstantielle à l’État[64].

Dynamique économique de l'endettement public

Variations de l'encours de la dette : impact de la dette passée, intérêt et solde primaire

La dette nette publique de l'année est, à peu près, égale à la dette de l'année passée à laquelle on a soustrait le solde budgétaire. En effet, d'une année sur l'autre, la dette diminue si le solde budgétaire est en excédent : l'excédent permet de réduire la dette (ou, plus rarement, d'alimenter un fond déjà créancier). Au contraire, si le solde budgétaire est en déficit, la dette augmente : le déficit budgétaire de l'année en cours s'ajoute à la dette publique du passé. La dette est ainsi le résultat de l'accumulation des déficits budgétaires du passé.

Or, le solde budgétaire se décompose en deux éléments :

- le solde primaire, c'est-à-dire la différence entre les recettes de l'année et les dépenses de l'année hors paiement des intérêts de la dette. Si ce solde est négatif, on parle de déficit primaire, s'il est en excédent, d'excédent primaire.

- le paiement des intérêts dus sur la dette publique passée et que l'État doit rembourser l'année en cours.

Finalement on a donc :

- solde budgétaire = solde primaire - intérêts de la dette

et

- dette de l'année = dette passée - solde budgétaire

d'où l'on déduit : solde budgétaire < 0 ⇒ dette de l'année > dette passée.

En notant le solde primaire de l'année , le taux d'intérêt et et les dettes respectivement de l'année et de l'année :

et

Cette équation nous permet de voir que la dette dépend :

- de l'importance de la dette passée ;

- des taux d'intérêt ;

- du solde primaire.

Plus les taux d'intérêt seront élevés, et plus la dette passée sera grande, plus l'État devra dégager un important excédent de son solde primaire, s'il souhaite diminuer la dette publique. Cela signifie qu'il ne suffit pas à un État d'avoir un solde primaire en équilibre pour stabiliser sa dette : il lui faut aussi payer les intérêts sur sa dette passée, intérêts qui seront d'autant plus élevés que la dette passée est importante et que les taux d'intérêt sont forts. Pour que la dette soit stable, il faut donc que le solde primaire couvre au moins le remboursement du service de la dette (capital + intérêts). Si la dette passée est très grande, ou si les taux d'intérêt sont très élevés, l'État, qui doit payer de très importants intérêts, peut ne pas y parvenir : la dette va alors croître d'année en année à la façon d'une « boule de neige » : la partie de la dette passée que l'État ne peut rembourser faute de ressources propres suffisantes le sera en souscrivant un nouvel emprunt, augmentant d'autant la dette passée, voire le taux d'intérêt moyen.

Variations du taux d'endettement par rapport au PIB

Toutefois, la matière taxable croissant avec le PIB, un des indicateurs de soutenabilité de la dette publique est le taux d'endettement, c'est-à-dire le rapport entre la dette publique et le PIB. L'évolution de ce ratio va dépendre, en plus des autres variables déjà identifiées, également du taux de croissance de l'économie.

Taux d'endettement et taux de croissance

Le taux d'endettement d'un pays rapporté au PIB peut baisser alors que l'encours nominal de la dette augmente : il suffit que la dette croisse moins vite que le PIB. Dès lors, le lien entre déficit et la dynamique de l'endettement n'est pas évident[65].

Un exemple peut illustrer cet aspect[66]. Durant les années 1990, la France et le Portugal ont connu des évolutions de leurs soldes budgétaires très proches, le solde du Portugal présentant généralement un déficit plus marqué que celui de la France (graphique 1).

Toutefois, alors que la dette publique portugaise, mesurée par rapport au PIB, a baissé de près de 10 points du PIB, la dette publique française connaissait une très importante hausse (graphique 2). Ces évolutions divergentes du ratio d'endettement, alors même que les déficits étaient supérieurs au Portugal, tiennent dans le différentiel des taux de croissance et d'inflation des deux économies (graphique 3).

Un élément essentiel de la dynamique du taux d'endettement : l'écart entre taux d'intérêt et taux de croissance

Comme on l'a vu à la section précédente, le solde budgétaire est fonction a) du solde primaire, qui résulte directement des décisions prises par les pouvoirs publics durant l'année en cours et b) du paiement des intérêts de la dette, qui découle des engagements financiers passés. Pour un gouvernement, il est donc pertinent de connaître quel type de solde primaire il doit dégager pour maintenir ou diminuer son taux d'endettement. Ce solde primaire dépend de la différence entre taux d'intérêt et taux de croissance nominale (ou taux de progression du PIB en valeur, autrement dit la somme du taux de croissance réelle et du taux d'inflation).

En effet, à partir de l'équation à laquelle on avait abouti dans la section précédente (cf. encadré), on peut montrer qu'un État qui souhaite stabiliser son taux d'endettement doit avoir un solde primaire rapporté au PIB égal à :

| La dynamique de la dette | |

|

On a :

(1)

Pour que la dette publique soit stable, on doit avoir . Par conséquent :

Le solde budgétaire public stabilisant l'endettement doit alors être supérieur à: |

avec , le solde primaire par rapport au PIB (égal à ) ; , le taux d'endettement de l'année t-1 (égal à ) ; le taux d'intérêt nominal et le taux de croissance nominal (i.e., inflation incluse, car l'inflation a sur le poids de la dette publique, le même effet que la croissance réelle).

Cette relation signifie que le solde primaire qui stabilise l'endettement dépend de la différence entre le taux d'intérêt et le taux de croissance. Plus précisément, on peut distinguer trois situations :

- si les taux d'intérêt sont égaux au taux de croissance nominale (), un solde primaire en équilibre () maintient la dette publique stable.

- si les taux d'intérêt sont supérieurs au taux de croissance nominale (), le solde primaire doit être en excédent () pour maintenir la dette stable. Si le solde primaire est simplement à l'équilibre, alors la dette s'accroît. C'est ce qu'on appelle l'effet « boule de neige » de l'endettement : d'année en année, l'endettement va augmenter de plus en plus. Dans la situation où les taux d'intérêt sont supérieurs à la somme des taux de croissance réelle et d'inflation, un État qui souhaite stabiliser son taux d'endettement est donc contraint d'avoir un excédent de son solde primaire d'autant plus important que l'écart entre taux d'intérêt et taux de croissance nominale est fort.

- si les taux d'intérêt sont inférieurs au taux de croissance nominale (), le solde primaire peut être en déficit (), sans que la dette ne croisse. Si le solde primaire est simplement à l'équilibre, le taux d'endettement diminue même d'année en année.

Finalement, deux relations sont importantes dans la dynamique de l'endettement[67] :

- L'endettement peut être maintenu stable avec des déficits budgétaires d'autant plus élevés que la croissance du PIB en valeur est forte.

- L'endettement peut être maintenu stable même si les administrations publiques maintiennent en permanence des déficits primaires, pour autant que le taux de croissance soit supérieur au taux d'intérêt. Par conséquent, les variations de l'endettement dépendent très fortement de l'écart entre les taux d'intérêt et le taux de croissance. Les taux d'intérêt élevés ont donc un impact négatif sur l'endettement : s'ils sont supérieurs à la croissance nominale, ils accroissent mécaniquement la dette publique, même avec un solde primaire en équilibre. Si l'écart entre les deux est très grand, cela peut aller jusqu'à un effet « boule de neige », où l'endettement n'est plus maîtrisable, sauf à dégager de très importants excédents budgétaires. Au contraire, la croissance économique réelle et l'inflation ont un impact positif sur le taux d'endettement : si leur somme est supérieure au taux d'intérêt, cela permet de diminuer le taux d'endettement, même avec un solde primaire en déficit.

Les évolutions historiques récentes de la dette publique dans les pays développés

Après une baisse de l'endettement durant les années 1960 et 1970, les pays développés ont vu leur dette fortement augmenter à partir des années 1980[68].

Baisse de l'endettement dans les années 1960 et 1970

Durant les années 1960, la croissance était forte : était, par conséquent, nettement négatif. Cela a permis aux États de diminuer la dette, alors même qu'ils n'avaient pas des excédents primaires importants. Durant la décennie suivante, les taux d'intérêt réels ont très fortement baissé, devenant même parfois négatifs, en raison de l'inflation. Ainsi, malgré le ralentissement de la croissance, le taux d'endettement a continué à baisser, puisque demeurait négatif.

Données

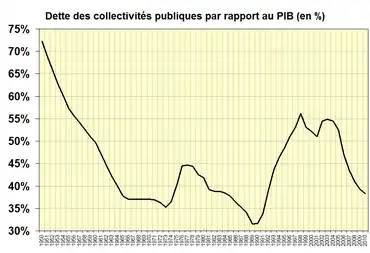

À partir des années 1980, le taux d'endettement a très fortement augmenté dans presque tous les pays développés. En 25 ans, dans la zone euro, il est ainsi passé approximativement de 35 % à 70 % du PIB et de 20 à 70 % en France.

Dans les années 1980, la croissance a continué à décroitre, alors que les taux d'intérêt ont fortement augmenté. L'écart entre taux d'intérêt et taux de croissance est devenu nettement positif. Les États auraient dû dégager de forts excédents primaires pour maintenir leur taux d'endettement. Ils ne l'ont pas fait, notamment parce qu'en raison de la baisse de la croissance, ils ont utilisé les dépenses publiques pour mener des politiques de relance. C'est notamment le cas des États-Unis qui, sous Ronald Reagan, ont mené une politique très forte de baisse des impôts, alors que les dépenses publiques augmentaient.

Dans les années 1990, le taux d'endettement a continué à croître, surtout en Europe et notamment en France. En France, entre 1992 et 1997, il a augmenté de près de 25 points du PIB. Cet accroissement résulte de l'augmentation de l'écart entre taux d'intérêt et taux de croissance qui atteint, en France, 6 points en 1993, et donc de la part croissant très rapidement des intérêts cumulés dans le capital restant dû. Les taux d'intérêt demeurent en effet très élevés en Europe, en raison de la réunification allemande. Or, la croissance baisse fortement durant la période : elle est même négative en France en 1993.

À partir de la fin des années 1990, et durant les années 2000 puis les années 2010, l'écart entre taux d'intérêt et taux de croissance diminue très fortement, du fait d'une baisse très importante des rendements obligataires. Cela permet aux États de stabiliser ou même de baisser leurs taux d'endettement.

La crise économique mondiale de 2008 a poussé l'ensemble des pays à accroître fortement leur endettement.

De 2007 à 2017, la dette mondiale s'est accrue de 40 %. En 2017, la dette publique des pays avancés atteignait en moyenne 105 % du PIB[69].

La dette publique des 35 principaux pays représentant 88 % du PIB mondial est passée de 16 700 milliards $ en 1995 à 53 300 milliards $ en 2019, puis 62 515 milliards $ en 2020, soit une multiplication par 3,7 en 25 ans. Cette dette représentait 59 % du PIB mondial en 1995, 70 % en 2019 et 84 % en 2020. Deux pays ont une dette publique supérieure au double de leur PIB : la Japon (250 %) et la Grèce (209 %) et huit autres pays dépassent le seuil des 100 % du PIB : l'Italie (159 %), Singapour (155 %), l'Espagne (120 %), la France (118 %), le Canada (116 %), le Royaume-Uni (113 %), la Belgique (113 %) et l'Argentine (105 %). En moyenne, entre 1995 et 2020, la dette par habitant est passée de 4 371 $ à 11 187 $ dans les 35 pays considérés. Mais les taux d'intérêts moyens ont baissé de 7,6 % en 1995 à 2 % en 2020, si bien que les intérêts payés par les États sur leur dette sont tombés de 3,3 % du PIB mondial en 1995 à 1,5 % en 2020. Fin 2020, les banques centrales détenaient 24 % de la dette publique mondiale, pourcentage en hausse de cinq points en un an ; 52 % de tous les nouveaux emprunts publics de 2020 ont été financés par les banques centrales ; aux États-Unis, 85 % des nouveaux emprunts publics de 2020 ont été acquis par la Réserve fédérale et au Royaume-Uni, les deux tiers ont été acquis par la Banque d'Angleterre[70].

Causes de l'augmentation des dettes

Depuis le début des années 1980, l'accroissement des dépenses publiques (paiements effectués par l'État et les organismes sociaux) et l'insuffisance conjointe du taux de croissance ont entraîné un gonflement de la dette publique. Pour Jean-Marie Albertini, maître de recherche au CNRS français, ces dépenses ont augmenté rapidement pour plusieurs raisons[71] :

- Tout d'abord l'augmentation des revenus de transfert. Si en 1938, ces revenus correspondent à 5 % du revenu des familles françaises, ils en représentent le quart en 1980. En termes de PIB, ces dépenses cumulées (ajoutées les unes aux autres) en forment plus d'un quart.

- Ensuite, cette croissance est également due à la forte amélioration de la technologie. Les réseaux de transport terrestre et les arsenaux militaires modernes sont devenus plus coûteux que ceux d'il y a plus de cent ans.

- Enfin, depuis la première révolution française de la fin du dix-huitième siècle, l'État sert l'homme, au lieu d'être servi par lui. Les « risques sociaux » (famille, maladie, chômage, vieillesse, logement et pauvreté) sont actuellement pris en charge par l'État.

- Par ailleurs, les guerres contemporaines et leur conséquence (efforts de reconstruction, endettement public massif, dédommagement, i.e répartition des lésions causées à autrui, des soldats et des autres victimes de la guerre, ...) pèsent lourdement en termes de dépenses publiques. Les conflits militaires de la guerre froide (1945-1990) entre les États-Unis et l'URSS poussent chaque superpuissance à consacrer plus de la moitié de sa richesse nationale (PIB) à l'effort de guerre[71].

Niveau par pays

Tous les pays ont des dettes publiques, même ceux dont les recettes sont supérieures aux dépenses et le patrimoine financier net largement positif[72].

États-Unis

Selon le FMI, les États-Unis seront le seul pays industrialisé à voir à moyen terme une augmentation de leur endettement public, de 107,8 % du PIB en 2017 à 117 % en 2023, du fait de la réforme fiscale votée par le Parlement sur proposition du président Trump[73].

La dette publique américaine a augmenté de 443 % en 25 ans, de 1995 à 2020, atteignant 19 565 milliards $ fin 2020, soit plus de 59 000 dollars $ par habitant ; seuls le Japon et Singapour ont des dettes par habitant plus élevées. La progression de la dette publique américaine est presque deux fois plus rapide que celle du reste du monde. Le PIB n'ayant grimpé que de 175 % sur la période, elle a crû 2,5 fois plus vite que l'économie américaine. La charge d'intérêts s'élevait en 2020 à 479 milliards $, soit 1 447 $ par habitant. Le coût du service de la dette est plus élevé aux États-Unis que dans le reste du monde, avec un taux d'intérêt de 2,6 %, bien supérieur à la moyenne mondiale de 1,5 %. De plus, les obligations américaines ont aussi des échéances plus courtes que les titres de dette de la plupart des autres pays développés ; les États-Unis sont donc plus vulnérables à une future hausse des taux[70].

Chine

Selon le FMI, la dette publique de la Chine, en hausse constante de 34,3 % du PIB en 2012 à 47,8 % en 2017, devrait continuer à progresser à 65,5 % du PIB en 2023[73].

En 2020, la dette publique de la Chine atteint 3 389 milliards $, à peine plus que celle de la France (3 299 milliards $)[70].

Japon

Selon le FMI, la dette publique du Japon, passée de 229 % du PIB en 2012 à 236,4 % en 2017, devrait reculer légèrement à 229,6 % du PIB en 2023[73].

La Banque du Japon détient en 2018 plus de 41 % de tous les titres de dette publique japonaise. La politique de taux bas évince les investisseurs : en 8 mois, le marché a déjà connu sept journées sans aucun échange d'obligation gouvernementale à 10 ans[74].

En 2020, la dette publique du Japon atteint 12 858 milliards $ contre 4 533 milliards $ en 1995. La dette japonaise par habitant est la plus importante au monde : 101 644 $, mais son taux d'intérêt moyen ressort à 0,04 % et les nouveaux emprunts sont assortis d'un taux d'intérêt négatif[70].

Allemagne

Après une hausse considérable de la dette publique allemande à cause de paiements forts pour l'Allemagne de l'Est après la réunification allemande et la crise économique mondiale de 2008, le taux de la dette publique trouvait son maximum en 2010 (82,5 % du PIB). À partir de 2012, l'Allemagne a réalisé des excédents budgétaires sur l'ensemble de l'État[75] et était capable de réduire ses dettes de 82,5 % en 2010 à 61,2 % du PIB (2 069,6 milliards d’euros) au deuxième trimestre 2019[76]. Par conséquent, l'Allemagne respecte le critère sur le déficit budgétaire du Pacte de stabilité et de croissance de la zone euro, qui limite le déficit à 3 % du PIB ainsi que les critères du Pacte budgétaire européen de 2012 qui limitent le déficit structurel à 0,5 % du PIB pour l'objectif budgétaire à moyen terme.

En 2009 l'Allemagne a introduit un frein à l'endettement pour continuer à atteindre des budgets publiques sans déficits structurels (Länder, États fédéraux) ou au maximum un déficit très limité (0,35 % du PIB pour l'État fédéral). Le frein à l'endettement est maintenant fixé en article 109 paragraphe 3 de la Loi fondamentale. Entre-temps, quelques Länder ont aussi adopté le frein d'endettement dans leurs constitutions régionales. Avec le frein d'endettement, le déficit structurel fédéral, et non le déficit conjoncturel, ne doit plus surmonter 0,35 % du PIB à partir de 2016. Pour les Länder, des déficits structurels sont complètement interdits à partir de 2020. Seule exception sont des catastrophes naturelles ou récessions fortes.

En 2020, la dette publique allemande atteint 2 811 milliards $ contre 1 419 milliards $ en 1995[70].

Belgique

Au début des années 1990, la dette publique s'élevait à 130 % du PIB et représentait une charge de 10 % du budget de l'État. La Belgique doit obtenir une dérogation aux critères de convergence pour faire partie de la zone euro en 1999, dans la mesure ou son endettement dépasse les 100 % fixés comme limite.

Après d'importants efforts budgétaires, notamment pour faire face aux conséquences du vieillissement démographique sur les finances publiques, la dette a été ramenée à 100 % du PIB en 2003, et se situe à 91 % en 2009, l'objectif est de la réduire jusqu'à 60 % pour respecter le pacte de stabilité et de croissance.

En mars 2009, la dette représente 320 milliards d'euros, la plus grande partie, soit 98,2 %, est en euros et négociable, c'est-à-dire qu'elle fait l'objet d'une cotation sur un marché. Les obligations linéaires représentent 69 %, et les certificats de Trésorerie 16 %[77] - [78] - [79].

En 2020, la dette publique de la Belgique atteint 646 milliards $ contre 363 milliards $ en 1995. La dette belge par habitant est la cinquième plus importante au monde : près de 56 000 $, presque au même niveau que celle des États-Unis (plus de 59 000 $)[70].

Canada

Le Canada est souvent présenté[80] en modèle d’une réforme de l'État réussie et d’une gestion rigoureuse de sa dette publique.

Après une pointe de la dette fédérale du Canada à 68,4 % du PIB en 1994, la dette est retombée à 38,7 % en 2004, à la suite d'une série d'excédents budgétaires dus à une politique de gestion de l'État rigoureuse (cf. politique de rigueur), inspirée des principes du libéralisme économique : en parallèle à la baisse du déficit, la part des dépenses publiques fédérales dans le PIB est passée de 19 % à 12 %, les dépenses publiques totales baissant d’environ 10 % entre 1992 et 2004[81]. L'objectif officiel était de descendre à 25 % du PIB vers 2015, pour faire face au vieillissement de la population. Lors du vote du budget fédéral le 26 février 2008, le gouvernement fédéral avait annoncé une prévision de surplus budgétaires de plus de 10 milliards de dollars ; mais à la suite de la récession mondiale de 2008-2009, la dette publique du Canada est remontée à 84 % du PIB en 2010[82].

Selon le FMI en 2018, la dette publique du Canada, passée de 84,8 % du PIB en 2012 à 89,7 % en 2017, devrait s'abaisser à 74,3 % du PIB en 2023[73].

En 2020, la dette publique du Canada atteint 2 014 milliards $ contre 624 milliards $ en 1995. La dette canadienne par habitant est la sixième plus importante au monde : plus de 53 000 $, presque au même niveau que celle des États-Unis (plus de 59 000 $)[70].

France

En France, depuis le milieu des années 1970, la dette publique a augmenté pour atteindre 98,1 % du PIB à la fin du troisième trimestre 2017 contre 66,8 % au troisième trimestre 2008 et 55,8 % à la fin de 1995[83].

En 2011, le service de la dette devient, pour la première fois de l’histoire économique de la France, le premier poste du budget (il passe désormais devant ceux de l’éducation et la défense) : 46,9 milliards, contre 44,5 pour l’éducation (30,1 pour la défense). Il représente maintenant un montant supérieur à celui de l’impôt sur le revenu.

La France ne respecte pas les critères de Maastricht et apparait comme un des plus mauvais élèves : fin 2017, elle restait l'un des trois pays de l'Union européenne encore sous le coup de la procédure pour déficit excessif, avec le Royaume-Uni et l’Espagne, alors qu’ils étaient 24 en 2011[84].

Le FMI prévoyait en 2018 que la dette publique de la France, en hausse constante de 90,7 % du PIB en 2012 à 97,0 % en 2017, devrait redescendre à 89 % du PIB en 2023[73].

En 2020, la dette publique de la France atteint 3 299 milliards $ contre 915 milliards $ en 1995, au quatrième rang mondial après les États-Unis, le Japon et la Chine. La dette française par habitant est la huitième plus importante au monde : 50 500 $, inférieure de 14 % celle des États-Unis (plus de 59 000 $). La dette de la France a augmenté de 274 % depuis 1995, tandis que son produit intérieur brut ne progressait que de 63 % au cours de la même période. En 2020, le taux d'intérêt effectif de la France n'était que de 1,1 %, très inférieur à la moyenne mondiale ; de ce fait, la charge de la dette a diminué pour les Français : les intérêts revenaient en 2020 à 518 $ par habitant, contre 1 355 $ par habitant en 2008 pour une dette deux fois moins importante[70].

Suisse

En tant qu'État fédéral, la Suisse connait trois niveaux de financement public : fédéral, cantonal, de loin le plus important et communal. À la sortie de la Seconde Guerre mondiale, la Suisse, comme la plupart des pays, connait un fort taux d’endettement. Cependant, alors que des pays comme l'Allemagne ou la France épongent rapidement leurs dettes via l'inflation au détriment de leurs créanciers, le renchérissement en Suisse entre 1944 et 1961 reste faible, n'excédant pas 1,35 %. Le taux d’endettement baisse de manière soutenue jusqu’en 1965 grâce à des excédents budgétaires. Alors que la dette nominale recommence à croitre, la surchauffe économique permet à l’endettement de rester plus ou moins stable. La Suisse est fortement touchée par le premier choc pétrolier si bien qu’à la fin des années 1970, le taux d’endettement est le double de l’Allemagne ou de la France. La bonne conjoncture des années 1980 et les excédents budgétaires entre 1985 et 1989 font fondre l’endettement à 32 % du PIB. La mauvaise conjoncture qui sévit entre 1991 et 1996 fait exploser la dette fédérale et cantonale. L’assemblée fédérale vote une révision de la Constitution sur le frein à l'endettement. Le but est de garantir un équilibrage des comptes sur un cycle conjoncturel complet. Le peuple suisse accepte (à 84,7 %) cette révision par votation en décembre 2001. La reprise économique amorcée au deuxième semestre 2003, qui perdura durant vingt trimestres, et les excédents budgétaires réalisés après 2005 permettent à la Suisse de réduire son taux d'endettement à 38,3 % en 2010. En 2016, alors que la moyenne de la dette publique des pays de l'Union européenne dépasse les 85 %, la dette publique suisse correspond à 33 % du PIB[85]. La Suisse n'étant pas membre de l'union européenne[86], son désendettement est indépendant de la politique économique européenne.

En 2020, la dette publique de la Suisse atteint 246 milliards $ contre 149 milliards $ en 1995[70].

Notes et références

- (en) The World Factbook - Country comparison : Public Debt, CIA.

- définition, par l’INSEE

- A titre d'exemple, en France les montants en jeu sont estimés par l'INSEE à 3,7 fois le PIB, de sorte que leur prise en compte porterait la dette publique française à environ 470% du PIB

- (en) « IPSAS 25 ― Employee benefits », sur IFAC.org / Fédération internationale des comptables, (consulté le ).

- Yuri Biondi, Marion Boisseau : Accounting for Pension Obligations in the European Union: A case study for EPSAS and transnational budgetary supervision

- European Commission. (2010). Green Paper: towards adequate, sustainable and safe European pension systems. SEC (2010)830. COM (2010)365 final. Tech. rep. European Commission. (2011). Pension systems in the EU - contingent liabilities and assets in the public and private sector. Tech. rep. European Commission. (2013a). Report from the Commission to the Council and the European Parliament. Towards implementing harmonised public sector accounting standards in Member States. The suitability of IPSAS for Member States. Tech. rep.

- Arrêté du 17 avril 2007 portant modification des règles relatives à la comptabilité générale de l'État, norme no 13, section I.2 -Le cas des engagements de retraites des fonctionnaires

- Sur les difficultés de mesure des engagements implicites voir INSEE, Évaluer les engagements implicites des retraites.

- Par exemple, en France, le Rapport Pébereau sur la dette publique (p 11) a retenu comme évaluation de ces engagements 430 milliards d'euros, à partir d'une fourchette de 380 à 490 milliards d'euros, tout en indiquant que, selon d'autres conventions, il pouvait atteindre jusqu'à 1 000 milliards d'euros

- Gregory Mankiw, Macroéconomie, De Boeck, 2003, p. 484.

- Agnès Bénassy-Quéré et alii., Politique économique, De Boeck, 2004, p. 151

- « La puissance publique doit se convertir à l'économie circulaire pour la maintenance des infrastructures », sur Challenges,

- « La dette grise : on oublie que le patrimoine a une durée de vie limitée ! », sur La Banque Postale,

- « Bretagne Attention à la « dette grise », la dette du lendemain », sur Le Moniteur,

- OCDE, Études économiques de l'OCDE. Japon, 2006, p. 80.

- Sources : Eurostat pour la dette publique brute au sens de Maastricht Dettes publiques (% PIB) en 2006 et OCDE Dettes publiques 2006 (page consultée le 1er juillet 2008)

- Source : INSEE, Insee - Économie - Endettement des agents non financiers

- Serge Penasa, « Le rôle de l'État dans la vie économique et sociale » in Alain Beitone (dir.), Analyse économique et historique des sociétés contemporaines, Armand Colin, 2007, p. 269

- Voir Renne, Jean-Paul et Sagnes, Nicolas (02-2006). « Une modélisation analytique des stratégies d'endettement de l'État ». Diagnostics Prévisions et Analyses Économiques, no 99, février 2016, 8 pp.

- Renne, Jean-Paul et Sagnes, Nicolas (03-2006). « Comparaison des stratégies d’endettement de l’État. Une méthodologie appliquée à la répartition entre obligations nominales et indexées ». 16 mars 2006, i + 47 pp.

- Durée entre la date d'émission du titre d'emprunt et la date à laquelle ce titre est remboursable.

- Voir le graphique sur les taux sur titres d'État français par maturité (3 mois à 50 ans) en juin 2011.

- Agence France Trésor « La dette de l’État. Gestion active. Contrat d’échange de taux d’intérêt (’SWAP’). Réduction de la durée de vie moyenne de la dette ». Mise à jour le 5 avril 2006.

- Renne, Jean-Paul « Quels sont les enjeux, en termes de coût et de risque, de la gestion active de la durée de vie moyenne de la dette ? ». Les documents de travail de la DGTPE, [Direction Générale du Trésor et de la Politique Économique, Ministère de l’Économie, des Finances et de l’Emploi], no 2007/10, novembre 2007, 40 pp.

- Agence France Trésor « La trésorerie de l’État. Missions ».

- « Compteur de la dette publique mondiale et par pays », sur http://science-economique.com, (consulté le )

- Banque mondiale et FMI « Directives pour la gestion de la dette publique », 21 mars 2001, 39 pp. (aussi sur le site de la Banque mondiale) ; FMI et Banque mondiale « Directives pour la gestion de la dette publique : document d’accompagnement », novembre 2002, 395 pp. ; FMI et Banque mondiale « Amendments to the Guidelines for Public Debt Management », 25 novembre 2003, 6 pp.

- Medeiros, Carlos ; Papaioannou, Michael et Souto, Marcos « Dette publique : le FMI conçoit de nouveaux outils de mesure des risques », FMI Bulletin, vol. 37, no 2, février 2008, p.21.

- Banque mondiale « Outil d’évaluation de la performance en matière de gestion de la dette (DeMPA) » et « Guide d’utilisation de l’outil d’évaluation de la performance en matière de gestion de la dette (DeMPA) », Département de la politique économique et de la dette (PRMED), Département des opérations bancaires et de la gestion de la dette (BDM), Banque mondiale, décembre 2009, 54 et 40 pp.

- OECD « Objectives, Strategy and Operations of the OECD Working Group on Public Debt Management », 14 novembre 2007, 14 pp.

- OCDE « Gestion de la dette publique. En savoir plus ».

- Histoire du franc, 1360-2002, par Georges Valance, Paris, Champs Flammarion, 1998.

- Comme le note Jean-Yves Granier : la dette « ne doit pas apparaître comme personnelle, c’est-à-dire comme l’engagement d’une personne, fût-elle prince ou roi, mais de la collectivité dans son ensemble, que ce soit une cité ou un État », « Introduction. Dette d'État, dette publique. », in Jean Andreau, Gérard Béaur et Jean-Yves Grenier (dir.), La dette publique dans l'histoire, La documentation française, 2006, p. 2.

- Sur cette question, on peut consulter le livre classique de Ernst Kantorowicz, Les deux corps du roi, Gallimard, 1989.

- « Existait-il une dette publique dans l'Antiquité romaine ? », Jean Andreau, in La dette publique dans l'histoire, op.cit., p. 101.

- Philippe Hamon, « Les dettes du roi de France (fin du Moyen Âge - XVIe siècle) : une dette « publique » ? » in La dette publique dans l'histoire, op.cit..

- « Avant propos. La dette publique sous le scalpel des historiens », La dette publique dans l'histoire, op.cit., p. VI.

- Luciano Pezzolo, « Bonds and Government Debts in Italian City States, 1250-1650 », in William N. Goetzmann et K. Geert Rouwenhors (dir.), The Origins of Value: The Financial Innovations that Created Modern Capitalism, Oxford University Press, 2005.

- Pierre-Cyrille Hautcœur. Faillites souveraines et banquiers : l'exemple de Philippe II Consulter en Ligne

- Carlos Álvarez-Nogal and Christophe Chamley. Debt policy under constraints between Philip II, the Cortes and Genoese bankers. Working Papers in Economic History. June 2011. en Ligne

- Joseph R. Strayer, Les origines médiévales de l'État moderne, Payot, 1979, p. 67.

- Michael Mann, States, War and Capitalism, Blackwell, 1988, p. 93.

- « Introduction. Dette d'État, dette publique. », in Jean Andreau, Gérard Béaur et Jean-Yves Grenier (s/dir.), La dette publique dans l'histoire, 2006, p. 7.

- Michael Mann, ibid.

- Jean-Yves Granier, « Introduction. Dette d'État, dette publique. », op. cit., La dette publique dans l'histoire, p. 4.

- B. Mitchell et P. Dean, Abstract of British Historical Statistics, Cambridge University Press, 1962, p. 396.

- Luciano Pezzolo, « "Bonds and Government Debts in Italian City States, 1250-1650" », op.cit., p. 147.

- Anthony Molho, Marriage Alliance in Late Medieval Florence, Harvard University Press, 1994, p. 39.

- Richard Ehrenberg, Capital and Finance in the Age of the Renaissance, A. M. Kelley, 1963.

- Cf. les travaux de David D. Bien, en particulier, « Les offices, les corps et le crédit d'État : l'utilisation des privilèges sous l'Ancien Régime », Annales E.S.C, no 2, 1988.

- books.google.fr

- P.G.M. Dickson, The Financial Revolution in England. A Study in the Development of Public Credit, 1688-1756, St Martin's Press, 1967.

- D. North et B. Weingast, « Constitutions and Commitment: The Evolution of Institutions Governing Public Debt in Seventeenth Century England », Journal of Economic History, no 4, 1989

- Jean-Yves Grenier, op.cit., p. 4.

- Pierre-Cyrille Hautcœur (dir.), Le marché financier français au XIXe siècle, vol. 1, Publication de la Sorbonne, 2007, p. 12.

- Ibid.

- Jacques Ellul, Le Bluff technologique, 1988. Troisième partie, chapitre 3 : « Les coûts : la nouvelle relation entre la technique et l'économie politique ». Réédition : Fayard, 2012.

- Henri Bourguinat, Les vertiges de la finance internationale, Economica, 1987.

- La mainmise des banques centrales sur le marché obligataire s'amplifie, Les Échos, 30 décembre 2020.

- « Cyclicité de la politique budgétaire: le rôle de la dette, des institutions et des contraintes budgétaires », Perspectives économiques de l'OCDE No. 74, OCDE, 2003

- Jacques-Marie Vaslin, « Le plan Mauroy, ou la relance ratée de 1981 », Le Monde, .

- Les politiques anti crise depuis 1975, L'étudiant.

- (en) [PDF] « Are Government Bonds Net Wealth? », article du Journal of Political Economic, 1974, sur le site de Harvard.

- Bruno Colmant, Crises économiques et endettement public: Intuitions, Académie royale de Belgique, (ISBN 978-2-8031-0429-1, lire en ligne)

- Agnès Bénassy-Quéré et alii., Politique économique, op.cit., p. 170.

- Cet exemple est emprunté à Agnès Bénassy-Quéré et alii., op.cit..

- Agnès Bénassy-Quéré et alii., op.cit., p. 170.

- Cette section s'appuie sur Olivier Blanchard et Daniel Cohen, Macroéconomie, Pearson Education, 2006, p. 589.

- Christine Lagarde, Profiter de l’accalmie pour réparer la toiture: trois priorités pour l’économie mondiale, FMI, 11 avril 2018.

- Les chiffres fous de la dette publique mondiale, Les Échos, 19 avril 2021.

- J.-M. Albertini, Les rouages de l'économie nationale, Paris, Les éditions ouvrières, , 317 p. (ISBN 2-7082-0663-X), p. 91 à 93.

- A titre d'exemple, la Norvège a un endettement public d'environ 36% de son PIB , alors que par ailleurs elle détient le Government Pension Fund-Global riche de l'équivalent de 270% du PIB

- Le FMI s'alarme de la politique budgétaire des États-Unis, Les Échos, 18 avril 2018.

- Quand la Banque du Japon asphyxie son marché obligataire, Les Échos, 3 septembre 2018.

- Le Figaro : L'Allemagne, seul pays d'Europe en excédent budgétaire

- Eurostat: La dette publique en baisse à 86,4% du PIB dans la zone euro 22 octobre 2019, consulté le 7 janvier 2020.

- Indicateurs globaux de l'agence de la dette

- l'évolution de la dette sur le site du programme de stabilité

- définition de la dette

- par l'assemblée nationale française, par l’État français, par des libéraux,…

- Voir graphique p.69 du Rapport préparatoire au débat dʼorientation budgétaire français 2008, et les chiffres détaillés, Ministère des finances canadien. L'année budgétaire au Canada va du 1er avril au 31 mars de l'année suivante. Les chiffres officiels sont ceux de fin d'exercice, c'est-à-dire au 31 mars de l'année indiquée. Ils sont en dollars canadiens.

- (en) CIA World Factbook Canada - economy

- Dette trimestrielle des administrations publiques au sens de Maastricht - Ensemble - En point de PIB, INSEE, 22 décembre 2017.

- L’Union européenne met fin à la procédure de déficit excessif contre la Grèce, Le Monde, 25 septembre 2017.

- Dette publique : les Suisses champions d’Europe des économies, Swissinfo, 15 juin 2016.

- « Les pays de l'Union européenne - Pays de l'UE », sur Toute l'Europe.eu (consulté le )

Voir aussi

Bibliographie

- André Grjebine La dette publique et comment s'en débarrasser ?, PUF, janvier 2015

- Maria Lucia Fattorelli, Audit citoyen de la dette publique. Expériences et méthodes, CADTM, Éditions du CETIM, 2015, 264 p., (ISBN 978-2-88053-110-2)

- Laurent Braquet, Comprendre la dette publique, Breal, juillet 2012

- Jacques Attali, Tous ruinés dans dix ans ? Dette publique : la dernière chance, Fayard, mai 2010

- Michel Pébereau, Rompre avec la facilité de la dette publique, La documentation française, janvier 2006

- Jean Andréau, Gérard Béaur et Jean-Yves Grenier, La dette publique dans l'histoire, Comité pour l'histoire économique et financière de la France, coll. « XIXe et XXe siècles », 2006

Filmographie

- La Dette. Pourquoi les États cèdent-ils devant les banques ? documentaire de Sophie Mitrani et Nicolas Ubelmann, 2013, 1 h 26 ; commentaire de Bastamag

- , également appelé "D'où vient l'argent ?", film d'animation documentaire de Paul Grignon, 2006, 52'

Liens internes

- Annulation de la dette

- Banque centrale

- Banque de détail

- Budget de l'État

- Bulle (économie)

- Création monétaire

- Crédit

- Crise de la dette dans la zone euro

- Crise économique

- Crise monétaire et financière

- Critères de convergence

- Défaut de paiement

- Dépression (économie)

- Déficit budgétaire et déficit public

- Dépenses publiques

- Dette

- Dette extérieure

- Dette intérieure

- Dette odieuse

- Dette souveraine

- Écart de crédit

- Économie

- Effet multiplicateur du crédit

- Emprunt d'État

- Emprunt (finance)

- Évasion fiscale

- Finance

- Finances publiques

- Financiarisation

- Grands travaux inutiles

- Intérêt (finance)

- Marché financier

- Marché obligataire

- Monnaie

- Monnaie fiduciaire

- Monétisation

- Plan de remboursement

- Politique de rigueur

- Politique de relance

- Prélèvements obligatoires

- Prêt

- Recettes publiques

- Règle d'or budgétaire

- Rendements obligataires