Finance

La finance renvoie à un domaine d'activité — celui du financement —, aujourd'hui mondialisé, qui consiste à fournir ou trouver l'argent ou les « produits financiers » nécessaire à la réalisation d'une opération économique. La finance permet de faire transiter des capitaux des agents économiques excédentaires (qui disposent d'une épargne à faire fructifier) aux agents économiques déficitaires, qui en ont besoin (pour se financer, croître, etc.)

Concept

La finance regroupe à la fois le système financier et les opérations financières qui ont lieu dans ce système. La finance a vocation à permettre l'allocation et la réallocation de capitaux, en organisant la rencontre entre l'offre et la demande de capitaux. Le système financier permet ainsi de placer des capitaux dans des investissements productifs, mais aussi de spéculer.

Le système financier comprend différents acteurs, qui sont autant d'agents économiques qui ont intérêt à accomplir des transactions financières. Les États viennent y trouver des fonds pour investir ou financer leur déficit public ; les entreprises y émettent des obligations et des actions, etc. Les intermédiaires financiers, comme les banques, jouent un rôle important pour faire entrer en contact les demandeurs et les offreurs. La finance contemporaine a recours à des algorithmes et des intelligences artificielles.

La finance répond ainsi au besoin de financement des agents économiques. Ces derniers peuvent se financer de trois manières : ou bien par l'autofinancement, via ses bénéfices antérieurs ou ses réserves financières disponibles ; par financement direct, via le marché financier (émission d'actions ou d'obligations) ; ou par financement indirect ou intermédié, via le crédit bancaire. Les grandes entreprises sont celles qui ont le plus recours au système financier pour leurs besoins de financement[1].

La recherche de financement obéit à deux types d'objectifs, suivant le volume initial de capital :

- à niveau de capital restreint, on cherche à obtenir des capitaux nécessaires et suffisants pour entreprendre, maintenir ou développer une activité ;

- à niveau de capital avéré, l'objectif est de trouver les placements les plus pertinents en performance et en sécurité en fonction de la valeur temps de l'argent.

Le secteur financier est divisé entre les marchés organisés (bourses), où s'échangent divers actifs financiers négociables et cotés, et les marchés de gré à gré.

Selon Dembinski[2], la finance est un sous-système économique qui remplit trois fonctions spécifiques :

- tout d’abord, garantir la circulation des transactions financières ;

- ensuite, réunir l’épargne et la mettre au service de projets d’investissement ;

- enfin, évaluer le risque, lui attribuer une valeur et faire en sorte qu’il soit rentable.

La finance de l'ombre (ou finance grise, parallèle ou shadow finance) est une forme opaque du capitalisme bancaire financiarisé[3] - [4].

Histoire

Le mot « finance » vient du latin finis signifiant « le terme ». En français du XIIIe siècle, le verbe finer veut d'abord dire « finir une transaction et donc payer ». Le mot évolue ensuite pour désigner des « ressources financières » et à partir du XVIe siècle des « affaires d'argent »[5].

Cependant, se produit le développement des bourses de valeurs : cette éclosion a été accélérée par la croissance de places financières et commerciales en Europe avant le développement du commerce maritime international : des flux sensibles se mettent en place très tôt entre des places d'argent comme Venise et Gênes, mais aussi Anvers, Troyes et Londres, Brême et Augsbourg, etc.

Même si de nombreux livres lui sont consacrés entre le milieu du XVIIIe siècle[6], et le début du XIXe siècle, au moment de l'éclosion de l'École classique, c'est seulement à partir de 1958 que la finance est devenue une sous-discipline de l'économie, en lui empruntant ses raisonnements formalisés et ses mécanismes d'optimisation. Auparavant, la gestion financière consistait essentiellement en un recueil de pratiques qui n'étaient pas nécessairement encadrées ou réglementées par des institutions légales.

La finance est largement devenue de nos jours un négoce, partiellement spéculatif et automatisé, d'instruments et de transfert des anticipations de revenus et de risques, dont les prix peuvent être négociés sur des marchés ou auprès d'institutions. Les risques peuvent être ainsi transférés à ceux disposés à les prendre (contre des revenus espérés), et les intermédiaires financiers peuvent pratiquer une compensation des risques inverses (par exemple, le risque de change d'un importateur est inverse de celui d'un exportateur, le risque de taux d'un prêteur est inverse de celui d'un emprunteur…), la diversification des risques, etc.

Parties prenantes

Particuliers

Les particuliers peuvent avoir accès aux marchés financiers directement ou indirectement. Ils peuvent chercher à y faire fructifier leurs placements et emprunts.

Sociétés non financières

Les entreprises peuvent avoir accès aux marchés financiers afin d'obtenir des capitaux et gérer leur trésorerie.

État et collectivités publiques

L'État et les collectivités publiques peuvent avoir recours aux marchés financiers pour assurer l'équilibre entre leurs dépenses et leurs recettes et financer leurs projets d'infrastructure ou d'équipement.

Institutions de placement

Les institutions financières de placement agissent sur les marchés financiers pour placer leurs capitaux. Ces entités sont souvent des gestionnaires d'actifs. Ils interviennent pour leur besoin propre sur les marchés financiers comme pour faire fructifier les actifs prêtés par leurs clients. Les conseillers financiers sont des acteurs affiliés à des institutions de placements qui conseillent des personnes fortunées.

On compte parmi les institutions de placements les caisses de retraites, les fonds de placement, et institutions uniques ; les compagnies d'assurances, aussi, qui doivent préserver la valeur des réserves ou provisions venant en garantie des risques qu'elles assurent.

Intermédiaires financiers

Les intermédiaires financiers sont des entreprises financières dont la vocation est de mettre en contact l'offre et la demande de produits financiers. Les banques jouent un rôle d'intermédiation financière. Aussi, elles recyclent sur les marchés les dépôts et l'épargne afin de les faire fructifier[7].

Ces intermédiaires financiers se distinguent par la nature des services qu'ils rendent à leur clientèle et des produits qu'ils sont à même de négocier.

Agences de notation

Une classe particulière d'organismes financiers est constituée par les instances de régulations nationales et internationales ainsi que par les agences de notation. Les marchés financiers sont en effet marqués par des épisodes de croissance exubérante et de dépression sévère qui posent le problème toujours renouvelé de leur régulation.

Banques centrales

Les banques centrales sont des acteurs financiers publics qui agissent sur les marchés financiers en menant leur politique monétaire[7].

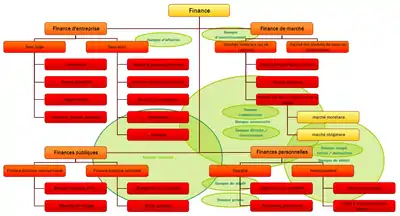

Typologie

Types de finance

La finance se subdivise traditionnellement en plusieurs périmètres d'activité définis par la clientèle servie :

- la finance publique recouvre le financement des actions et du budget de l'État, des collectivités publiques et des organismes sociaux ;

- la finance privée concerne la gestion de patrimoine et des revenus personnels, préparation de la retraite ;

- la finance d'entreprise accompagne la gestion financière des entreprises, en matière d'exploitation (trésorerie de court terme) ou d'investissement (moyen et long terme).

Types de marchés

La finance de marché désigne les mécanismes par lesquels il est possible de faire appel aux marchés pour se financer directement, opérer des placements, se couvrir, ou d'utiliser des instruments financiers complexes, comme les options. Les marchés financiers sont devenus depuis les années 1980 l'un des principaux circuits de financement de l'économie, en complément des banques. Aux États-Unis, le recours aux marchés est plus répandu qu'en Europe continentale. Ils comprennent :

- les marchés d'actions, qui sont les plus connus du grand public, mais pas les plus actifs ;

- les marchés de taux d'intérêt qui, par leurs cotations en continu, constituent de très loin le plus grand marché de la planète et se subdivisent en :

- le marché monétaire pour le court terme,

- le marché obligataire pour le moyen-long terme ;

- le Marché des changes ou Forex ;

- il existe par ailleurs de nombreux marchés de matières premières et de produits de base (pétrole, blé, etc.) qui peuvent donner lieu à des interventions motivées par des ressorts financiers alors qu'en principe leurs transactions sont réputées contribuer à l'établissement des prix des produits dits « de base ».

Types de disciplines et méthodes

- Mathématiques financières : ensemble d'outils de calcul pour la modélisation et l'aide à la décision utilisés dans les différentes branches de la finance, notamment les calculs sur les taux d'intérêt et les instruments financiers.

- Choix d'investissement : critères et méthodes pour sélectionner des investissements en fonction de leur rentabilité prévisionnelle ou de leur création de valeur.

- Évaluation financière : estimation de la valeur des actifs, que ceux-ci soient financiers (actions, obligations, options, voir actif financier), ou des entreprises (voir évaluation d'entreprise) ou encore des biens immobiliers.

- Politique financière : choix des financements des sociétés, dans le but d'optimiser leur Coût Moyen Pondéré du Capital (CMPC). La répartition entre le financement par Capitaux propres et par dettes, la politique de dividende sont des questions centrales de la politique financière.

- Théorie moderne du portefeuille : optimisation de la répartition des actifs par diversification. Initialement développée pour les marchés financiers, cette discipline sert également au champ de la finance d'entreprise. Plus généralement, on parle de gestion du risque.

- Finance comportementale : identification des facteurs psychologiques individuels et collectifs intervenant dans les décisions financières et leurs effets sur la formation des prix et sur les rendements financiers.

La politique monétaire et finance publique internationale servent des objectifs macroéconomiques. Par exemple, la politique monétaire est menée par les banques centrales, avec des interactions avec les organismes officiels internationaux (FMI, Banque mondiale, Banque des règlements internationaux, BEI, BERD, etc.).

Enjeux et finalités de la finance

Finance et croissance

La question du lien entre finance et croissance économique fait l'objet de recherches académiques. Joseph Schumpeter soutient en 1911 que la finance joue un rôle essentiel dans la finance en ce qu'elle permet d'allouer des capitaux oisifs à des projets entrepreneuriaux porteurs de croissance[8]. Un travail précurseur de Raymond W. Goldsmith en 1969 confirme l'intuition schumpétérienne et trouve un lien positif entre finance et croissance sur un échantillon de 36 pays dont les données vont de 1860 à 1963[9]. Des résultats similaires sont trouvés au XXème siècle[10].

Certains chercheurs toutefois soulignent que si la finance apporte des bienfaits à une économie en lissant les risques et en améliorant l'allocation de l'épargne, son développement conduit à une hausse de la volatilité et la fréquence des crises. Aussi, les entrées massives de capitaux permises par les systèmes financiers ouverts aggravent les situations de crise[11].

Innovation et investissements

Comme l'écrit la Banque centrale européenne en 2018, la finance a généralement un effet positif sur une économie car elle facilite les échanges de capitaux et permet de canaliser l'épargne. Un marché financier profond assure la diversification des actifs des sociétés financières, et assure un meilleur suivi des investissements[1].

Réduction des frictions

Greenwood et al. montrent en 2010 que la finance permet de réduire les frictions et optimise l'efficience de la mobilité de l'épargne. Elle l'oriente vers les secteurs productifs[1]. De plus, Aghion et al. (2005) soutiennent qu'un système financier efficace réduit les coûts d'agence[1].

Mésallocation de capitaux

En 2018, Chakraborty et al. montrent que la croissance du secteur financier peut être liée au développement de la finance basée sur les prêts hypothécaires, qui ont un potentiel de croissance faible[1].

Finance et mondialisation

Compte tenu de l'extension de la convertibilité des monnaies et de la mondialisation des échanges, la finance est désormais internationale. L'apparition de produits financiers internationaux complexes et d'opérateurs non régulés agissant à partir des paradis fiscaux a largement été associée au développement de la crise des marchés financiers qui paralyse actuellement l'économie mondiale, posant la question de la mise en œuvre de régulations mondiales renforcées.

Le système financier est international : il est présent dans chaque pays, avec des flux circulant de l'un à l'autre avec toutefois certaines restrictions locales.

Il rassemble un ensemble d'acteurs, reliés entre eux par un réseau de communication, formant une série de marchés financiers spécialisés visant chacun à équilibrer l'offre et la demande dans un actif financier particulier. Cet équilibre est obtenu par la confrontation des ordres entre les divers acteurs détenteurs de moyens monétaires ou financiers et notamment :

Au niveau des institutions financières, le système comprend entre autres les banques supra-nationales (par exemple la Banque Centrale Européenne, la Banque des règlements internationaux), les Banques Centrales nationales, les banques commerciales, les sociétés financières, les caisses de retraites, la sécurité sociale et les caisses de prévoyance, les compagnies d'assurances, le Trésor public, les marchés financiers.

La superposition des différents marchés financiers (actions, taux d'intérêt, devises et matières premières) et son extension à tous les pays, forment ce qu'on appelle le système financier international.

Le système financier cherche à faciliter une bonne allocation des capitaux, favorable à l'essor économique. Ce rôle primordial explique la place importante de la finance dans les pays développés, avec une part de 5 % à 10 % du PIB (Produit intérieur brut).

Financiarisation et bien commun

Selon l'Observatoire de la Finance[12], « la montée en puissance de pratiques, de techniques mais aussi de représentations et de valeurs inspirées par la finance se traduit par un processus de “financiarisation”.

– Cette mutation a transformé l'économie et la société contemporaines en les organisant autour d'une nouvelle cohérence articulée sur l'efficacité financière et sur une vision du temps linéaire spécifique à la finance.

– Cette cohérence s'approche avec la crise actuelle de son point de rupture, ce qui expliquerait l'atmosphère de “fin de règne” ressentie par certains » ».

Selon Denis Dupré, spécialiste des risques financiers et écologiques[13], la démesure de notre système financier reflète une « Économie-Titanic »[14] minée par la puissance exponentielle de l'économie nuisible. Les financiers, contrairement aux économistes parmi lesquels des opinions différentes s'expriment, forment un corps soudé d'« experts » souvent complices par leur silence et inaction[15] sur la lutte contre les pratiques mafieuses, la corruption et les paradis fiscaux[16]. La profession financière s'oppose aux réformes urgentes que sont notamment la mise au service des citoyens de la BCE[17] - [18], la séparation des banques, l’interdiction de la finance casino[19], la réforme des marchés boursiers[20]. Gaël Giraud propose de considérer comme un bien commun la liquidité des actifs sur les marchés financiers et le crédit[21].

Rémunération de la finance

La finance est d'une certaine manière un service rendu. La question est ouverte - et largement débattue- quant à la rémunération de ce service.

Sur un plan « opérationnel », l'idée d'indemnité est censée rétribuer différents éléments :

- l'aptitude à concilier les exigences des offreurs et des demandeurs de capitaux ;

- l'aptitude à décider et opérer des placements ou capitaux afin d'en obtenir la valeur financière la plus grande, pour un niveau de risque approprié.

Dans une perspective plus large, il convient de trouver des outils d'optimisation des flux financiers capables de prendre en compte la complexité et la variété des situations : biais de la finance comportementale, prise en compte des intérêts divergents des parties prenantes, rationalité limitée…

Une étude de Philippon et Reshef (2012) montre que la finance peut drainer du capital humain de l'économie réelle du fait des salaires élevés proposés dans le secteur financier. Ces salaires élevés reflètent l'exploitation de rentes informationnelles fortes. Or, cela réduit l'innovation et la croissance dans l'économie réelle[1].

Quelle place dans l'économie ?

Le débat sur la place de la finance dans l'économie se ranime au gré des crises financières. En France, il a été relancé par la première vague de libéralisation des marchés :

- Le Monde Affaires du 28 février 1987 titre ainsi : « L'industrie malade de la finance, une déclinaison du mythe » de l'économiste libéral Bertrand Jacquillat[22] ;

- Paul Dembiski, fondateur de l'Observatoire de la Finance, fait paraître un ouvrage intitulé Marchés financiers, une vocation trahie ?[23] ;

- 200 milliards de dollars par jour, du banquier Gérard Worms[24] - [25].

Le débat va s'amplifiant avec les polémiques soulevées par le krach boursier d'octobre 1987 et surtout par la crise des subprimes (2007-2008). Le poids de l'Industrie financière à l'échelle de la planète est tel qu'il est potentiellement source de déséquilibres et de crises graves :

- concernant son poids dans l'économie, l'économiste Thomas Philippon a calculé que le secteur financier représente 8 % du PIB en 2006, probablement au moins 2 % au-dessus de la taille qu'il devrait avoir pour exercer sa tâche normale de financement de l'économie[26] ;

- concernant l'endettement non maîtrisé - sinon le sur-endettement - de certains agents économiques (ménages, collectivités locales, voire États réputés « souverains »…) dont la charge financière fixe n'est plus compatible lorsqu'elle est excessive avec des revenus sujets aux évolutions de la conjoncture ;

- concernant les rémunérations, l'économiste Thomas Philippon (Université de New York et École d'économie de Paris) a calculé vers 2008 que les salaires de la finance sont 40 % au-dessus de « ce à quoi on pourrait s'attendre », soit l'écart le plus important depuis 1929[27] ;

- concernant l'emploi des diplômés, selon l'économiste Esther Duflo (MIT, École d'économie de Paris), 15 % des diplômés de Harvard de l'année 1990 travaillent dans la finance contre 5 % en 1975[28]. Elle estime que « ce que la crise révèle de manière brutale (et coûteuse) est que toute cette intelligence n'est pas employée de manière particulièrement productive »[29].

Selon l'Afic, les entreprises soutenues par le capital-investissement représentent 1,5 million de salariés en France en 2006[30].

Selon Georges Pauget le secteur financier représente 1 million de personnes en France[31], dont 40 % pour le seul secteur bancaire[32]. Fin 2011, les sociétés d'assurances avaient investi 925 milliards d'euros dans les entreprises, soit 54 % de leurs actifs[33].

Outre l'immobilier, les Français auraient 3 600 milliards d'euros de placements financiers dans leur patrimoine en 2011, dont 39 % sur des comptes d'assurance-vie[34].

Notes et références

- (en) Olivier de Bandt, Françoise Drumetz et Christian Pfister, Preparing for the Next Financial Crisis, Taylor & Francis Group, (ISBN 978-1-138-59470-8, lire en ligne)

- Dembinski, Paul H. et Morais, Natasha (Coord.), Sortir du dédale de la financiarisation : pour une finance au service du Bien Commun, Observatoire de la Finance, novembre 2001.

- Yamina Tadjeddine, « Le shadow banking : forme structurelle du capitalisme bancaire financiarisé », Revue d'économie financière, vol. N° 142, no 2, , p. 49–61 (ISSN 0987-3368, DOI 10.3917/ecofi.142.0049, lire en ligne, consulté le )

- Nijdam C (2011) Le Shadow Banking, Appendice Opaque du Système Bancaire Regulé. Analyse Financiere, (41), 51

- in Dictionnaire étymologique Larousse, 1971.

- En France, Turgot fut l'un des premiers à penser le concept.

- Adrien Lehman, Monnaies, culture et actualité monétaires: IEP, Concours administratifs, Dunod, (ISBN 978-2-10-083300-9, lire en ligne)

- Joseph Schumpeter, The theory of economic development : an inquiry into profits, capital, credit, interest, and the business cycle, (ISBN 0-87855-698-2 et 978-0-87855-698-4, OCLC 8493721, lire en ligne)

- (en) Raymond William Goldsmith, Financial Structure and Development, Yale University Press, (ISBN 978-0-300-01170-8, lire en ligne)

- Philippe Aghion, « Croissance et finance: », Revue de l'OFCE, vol. n° 102, no 3, , p. 79–100 (ISSN 1265-9576, DOI 10.3917/reof.102.0079, lire en ligne, consulté le )

- « Neoliberalism: Oversold? -- Finance & Development, June 2016 », sur www.imf.org (consulté le )

- Fondation de droit suisse domiciliée à Genève où elle jouit d'un statut d'utilité publique ().

- « Travaux et recherches ».

- Denis Dupré, « Une confiance arrogante, une visibilité réduite... La mondialisation c'est un peu le Titanic. Et le tiers monde, la troisième classe. L'économie Titanic a-t-elle assez de canots de sauvetage? », Libération, 13 octobre 1998.

- Denis Dupré, « Du sauvetage des banques au naufrage des États : silence des financiers et hypocrisie de l'Europe. », Le Monde, 16 juillet 2012.

- Denis Dupré, « Le sauvetage des banques chypriotes a épargné les mafias, mais pas les contribuables », Le Monde, 15 avril 2013.

- Denis Dupré, « La création monétaire ne doit pas être un crime contre les peuples, 17 février 2012 », sur letemps.ch.

- Denis Dupré, « Sauver l’Europe avec la BCE dans le cadre des traités existants », Le Temps de Genève, 3 octobre 2012.

- Denis Dupré, Marc Chesney et Paul Jorion, « La finance Casino risque de détruire nos sociétés », Le Temps de Genève, 26 septembre 2012.

- Marc Chesney, Denis Dupré et Olivier Taramasco, « Arrêtons la cotation en temps continu sur les marchés financiers », Le Monde.fr, 27 novembre 2012.

- Gaël Giraud, L'illusion financière, Ivry-sur-Seine, éditions de l'Atelier, , 168 p. (ISBN 978-2-7082-4258-6).

- Bertrand Jacquillat Lettre d'Information de l'AFFI no 29, avril 1987

- Edit FIPH, fondation pour le progrès de l'homme

- in la revue Communications, 1989, numéro 50, pages 213-225]

- Gérard Worms,

- Étude citée par Esther Duflo in Libération, 7 octobre 2008, p. 37

- Étude citée par l'économiste Esther Duflo (MIT, École d'économie de Paris), in Libération, 7 octobre 2008, p. 37

- In Libération, 7 octobre 2008, p. 37.

- In Libération, 7 octobre 2008, page 37

- [PDF] Étude du 28 novembre 2006 par l'AFIC et Ernst & Young : 4850 entreprises soutenues par le Capital Investissement emploient 1,5 million de salariés en France

- Allocutions du 23 janvier 2013, lors de la remise du deuxième livre blanc sur l'assurance dans les locaux de Finance Innovation

- Le secteur bancaire emploie environ 390 000 personnes (chiffres FBF 2008).

- Fin 2011, les sommes investies dans les entreprises atteignaient 925 milliards d'euros et représentent ainsi 54 % des actifs des sociétés d'assurances

- « Les Français épargnent-ils trop ? » par Christian Chavagneux, in Alternatives économiques, septembre 2012, no 316, p.60.

Voir aussi

Articles connexes

- Autorité de contrôle prudentiel et de résolution

- Bourse des valeurs et marché financier

- Conseiller en investissements financiers

- Crise financière et risque financier

- Dette et crédit

- Économie

- Épargne et investissement

- Établissement de crédit

- Finance islamique

- Finance Watch, association internationale de vigilance

- Fonds européen de stabilité financière

- Gouvernance financière

- Intermédiaire en opérations de banque et en services de paiement

- Monnaie et banque

Liens externes

- Notices dans des dictionnaires ou encyclopédies généralistes :

- (fr)La Finance pour tous, site éducatif français soutenu par la banque de France, l'AMF et les principales banques françaises

- (fr)AMF, Autorité des Marchés financiers, autorité de régulation des marchés financiers

- (fr)Site de la Banque de France - Eurosystème, autorité de régulation monétaire et des banques