Diversification (finance)

La diversification est, en finance, le processus par lequel un gestionnaire d'actifs alloue ses capitaux à des investissements de différents types. La diversification permet d'éviter d'être exposé aux risques d'une classe d'actifs. En investissant dans un grand nombre d'actifs, le gestionnaire d'actifs assure une moindre volatilité à son portefeuille.

Définition

La diversification consiste en le choix, par un gestionnaire d'actifs, de multiplier le type d'actifs contenu dans son portefeuille d'actifs, ainsi que de multiplier les actifs eux-mêmes. Ainsi, un portefeuille d'actifs diversifié contient non seulement à la fois des actions et des obligations, mais plusieurs types d'actions et d'obligations. Une telle diversification protège le gestionnaire d'actifs contre le risque : si le marché des actions est baissier, cela n'affecte pas la partie obligataire du portefeuille, ou vice versa. La diversification permet ainsi de ne pas mettre, comme l'a consacré l'expression, « tous ses œufs dans le même panier »[1].

La diversification s’oppose à la spécialisation, qui consiste à se fonder sur un seul type d'actifs. La diversification dispose de plusieurs modalités : elle peut être réalisée par classe d’actifs (les plus répandues étant les actions, les obligations et l’immobilier), par secteurs, par taille d'entreprises (multinationale, start-up, etc.) ou par zone géographique[1].

Un portefeuille diversifié peut par exemple être composé d’actions automobiles, d’actions cosmétiques, d’actions agroalimentaires et d’actions aéronautiques. En cas de risque spécifique aux actions aéronautiques, causé par une chute de la demande de transport aérien, les actions agroalimentaires et cosmétiques ne seront pas affectées car il n’y a pas de corrélation entre les deux secteurs. En effet, il est moins probable que l’ensemble de votre portefeuille ait un mauvais rendement s’il est diversifié.

Diversification et risques

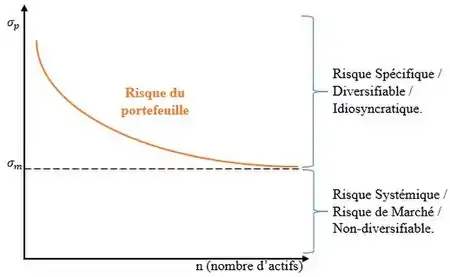

Le risque total d'un actif financier a deux composantes: le risque de marché (ou risque systémique) et le risque spécifique (ou risque idiosyncratique). De ces deux risques seul le risque spécifique peut être réduit par la diversification, le risque de marché ne peut être réduit par la diversification: en cas de crise financière tous les actifs sont affectés. Si l'investisseur souhaite réduire le risque de marché il devra utiliser d'autres méthodes, mais si l'on croit en l'efficience des marchés, il ne pourra le faire sans réduire son rendement.

Lorsque le nombre d'actifs n dans le portefeuille augmente, le risque spécifique diminue. Pour une diversification parfaite ou totale, le risque du portefeuille est limité au risque de marché.

Diversification et modèle d'évaluation des actifs financiers

D'après le modèle d'évaluation des actifs financiers (en anglais Capital Asset Pricing Model, ou CAPM), la diversification permet de réduire la volatilité du portefeuille tant que les actifs ne sont pas parfaitement corrélés (c'est-à-dire que ).

Propriété

Toute combinaison d'actifs financiers dont les retours attendus ne sont parfaitement corrélés permettent à l'investisseur de réduire le risque global de portefeuille par rapport à une situation de diversification nulle (exposition à un seul risque).

Conséquence (pour 2 actifs)

Pour deux actifs A et B, avec A moins rentable et moins risqué que B et , l'investisseur peut obtenir par la diversification des rendements espérés supérieurs à ceux de A tout en réduisant son risque total.

Le portefeuille à variance minimale est celui qui par la combinaison d'actifs A et B permet de minimiser le risque de portefeuille. Comme il est possible de voir sur le graphique, celui-ci a un risque inférieur au risque de A tout en ayant un rendement espéré supérieur.

.jpg.webp)

et

Diversification et gestion alternative

La gestion alternative, qui est celle des hedge funds, est une des différentes façons de diversifier son portefeuille d’actifs. Ces gestions alternatives recourent à des stratégies diverses : les positions short (vente à découvert), les positions longues, l'arbitrage, etc.

Limites

Même si un portefeuille d’actif diversifié permet de réduire les risques liés aux fluctuations du marché, il ne les fait pas disparaitre pour autant. La diversification est plus efficace dans une situation de marché stable, un marché en situation extrême rend caduque la protection offerte par la diversification.

Aussi, il existe deux types de risques :

- Les risques liés au titre financier en lui-même, c’est-à-dire à son entreprise par exemple

- Les risques systémiques, liés au secteur d’activité dans lequel est classifié le titre

Or, les risques systémiques quand ils surviennent à la suite d'un krach boursier ou d'une crise de secteur économique sont plus violents. De ce fait, la protection liée à la diversification est moins efficace qu’en cas de risques liés au titre financier en lui-même.

Voir aussi

Notes et références

- Richard A. Brealey, Principles of corporate finance, (ISBN 978-1-265-07415-9, 1-265-07415-1 et 978-1-264-08094-6, OCLC 1309100489, lire en ligne)

Liens externes

- Notices dans des dictionnaires ou encyclopédies généralistes :

- Café du Patrimoine : Guide et conseil pour mieux gérer votre patrimoine. (2014). Diversifier votre portefeuille avec la gestion alternative