Goldman Sachs

Goldman Sachs (inscrite The Goldman Sachs Group, Inc. à la Bourse de New York), également connue sous les noms GS, Goldman et The Firm (« La Firme »[4]) est une banque d'investissement créée en 1869 dont le siège social mondial est situé au 200 West Street dans le Financial District de Manhattan, à New York. Goldman Sachs dispose de bureaux dans les plus importantes places financières dont New York, Londres, Tokyo, Paris.

| The Goldman Sachs Group, Inc. | |

| |

| |

| Création | 1869 |

|---|---|

| Fondateurs | Marcus Goldman et Samuel Sachs |

| Forme juridique | Société anonyme |

| Action | NYSE : GS |

| Siège social | New York |

| Direction | David Solomon, CEO[1] |

| Activité | Banque, services financiers |

| Produits | Gestion d'actifs, banque de dépôt, commodités, banque d'investissement, fonds mutuel |

| Effectif | 36 600 (2017) |

| Site web | goldmansachs.com |

| Capitalisation | $120,20 milliards de dollars (2022) |

| Fonds propres | 90,185 milliards d’$ (2018) |

| Dette | 841,611 milliards d’$ (2018) |

| Chiffre d'affaires | $47,36 milliards de dollars (2022) |

| Actifs sous gestion | 1 542 milliards d’$ (2018)[2] |

| Bilan comptable | 861 395 000 000 de dollars américains ()[3] |

| Résultat net | $10,76 milliards de dollars (2022) |

Goldman Sachs propose des activités de conseil en fusion-acquisition, de financement d’entreprise et des investissements de capitaux et le commerce de biens. L'établissement financier s'est fait connaître du public pour sa fabrication de produits dérivés financiers pendant la crise des subprimes et la crise de la dette grecque, qui ont contribué à la crise financière de 2007 à 2011.

Histoire

1869–1930

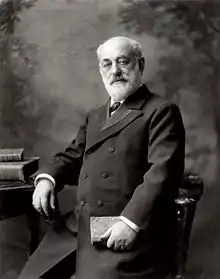

Goldman Sachs est fondée en 1869 par Marcus Goldman sous le nom de Marcus Goldman & Co.[5]. La société est initialement spécialisée en gestion d'effets de commerce et gère jusqu'à cinq millions de dollars américain par an en papier commercial.

En 1882, Goldman invite son gendre Samuel Sachs à rejoindre l'entreprise et rebaptise cette dernière M. Goldman and Sachs. La société croît rapidement dans les années 1880 au fur et à mesure qu'elle gère un capital croissant. En 1885, Goldman recrute son fils Henry et son beau-fils Ludwig Dreyfuss dans l'affaire et rebaptise l'entreprise Goldman Sachs & Co[6] - [7]. La société se forge un nom, devenant une pionnière dans l'utilisation des papiers commerciaux pour les entrepreneurs.

En 1894, Samuel Sachs remplace son beau-père Marcus Goldman à la tête de la société. Elle s'inscrit à la bourse de New York en 1896[8].

Au début du vingtième siècle, Goldman participe à la création des règles d'introduction en bourse (initial public offering, IPO). En 1906, elle réalise une de ses premières transactions publiques en gérant l'une des plus importantes introductions en bourse à ce jour, pour le compte de la Sears, Roebuck and Company, après avoir réalisé avec succès sa première opération de ce type pour United Cigar Manufacturers.

Le , la société crée le Goldman Sachs Trading Corp., une société d'investissement à capital fixe (en) avec des propriétés similaires à celles d'une chaîne de Ponzi[9]. Le cours de bourse de la société explose avant de s'effondrer avec le Krach de 1929[10]. En 1932, une commission d'enquête du Sénat américain interrogea Samuel Sachs[11] :

« Senator Couzens: Did Goldman, Sachs and Company organize the Goldman Sachs Trading Corporation?

Mr. Sachs: Yes, sir.

Senator Couzens: And it sold its stock to the public?

Mr. Sachs: A portion of it. The firm invested originally in 10 per cent of the entire issue for the sum of $10,000,000.

Senator Couzens: And the other 90 per cent was sold to the public?

Mr. Sachs: Yes, sir.

Senator Couzens: At what price?

Mr. Sachs: At 104. That is the old stock... the stock was split two for one.

Senator Couzens: And what is the price of the stock now?

Mr. Sachs: Approximately 1¾ »

1930-1980

En 1930, Sidney Weinberg devient associé principal et déplace les activités de Goldman Sachs du négoce vers la banque d'investissement. En 1969 Gus Levy prend la tête de la société. En 1970, Goldman Sachs compte environ 1 300 employés[12].

Une autre crise financière de la société Goldman Sachs s'est produite en 1970, quand la Penn Central Transportation Company a fait faillite avec plus de 80 millions de dollars d'actions en circulation, la plupart émises par Goldman Sachs. La faillite était de grande ampleur, et les poursuites en découlant ont menacé le capital du partenariat et la vie de l'entreprise. C'est cette faillite qui a entraîné la création de notations de crédit pour chaque émetteur d'actions.

John Weinberg, le fils de Sidney Weinberg dirige la société entre 1976 et 1990.

1980-1999

En 1990, Robert Rubin et Stephen Friedman prennent la tête de Goldman Sachs. Robert Rubin quitte la banque pour devenir le 70e Secrétaire du Trésor des États-Unis de 1995 à 1999 pendant le gouvernement de Bill Clinton.

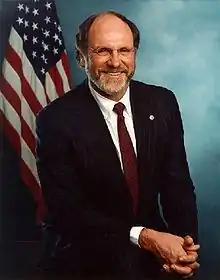

Jon Corzine prend la tête de la firme en 1994. Il la quitte pour devenir sénateur puis gouverneur du New Jersey dans les années 2000. Il devient ensuite PDG de MF Global, qui fait faillite sous sa direction en [13].

Goldman Sachs est critiquée lors de la crise financière russe de 1998, conseillant la Russie tout en spéculant contre sa capacité à payer sa dette[14].

Depuis 1999

Au début des années 2000, peu de temps après une introduction en bourse plus tardive que ses rivales, Goldman Sachs a subi un revers important en termes d'image, étant l'une des dix grandes banques d'investissement à avoir signé un compromis à 1,4 milliard de dollars sur la question de l'indépendance de l'analyse financière, via l'accord amiable d'avril 2003, avec la SEC et[15], l'association des courtiers américains.

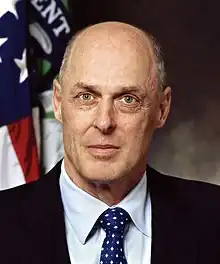

Henry Paulson prend la tête de la banque à la suite de la crise financière russe. Il quitte Goldman Sachs pour devenir Secrétaire du Trésor des États-Unis.

La rentabilité moyenne annuelle des fonds propres de Goldman Sachs est de 29 % de 2000 à 2008 : ce chiffre est à comparer au 19 % du secteur financier américain et au 1 % de la grande distribution[16].

Crise des subprimes

Dans la deuxième partie de l'année 2007, Goldman Sachs est l'une des seules entreprises du secteur financier à ne pas avoir perdu d'argent en anticipant la crise des subprimes[17]. En 2008, Goldman Sachs compte environ 30 000 employés[12]. La même année, le groupe bancaire annonce un bénéfice en baisse de 70 %.

Le , en raison des pertes considérables subies par leurs implications dans la crise des subprimes, le groupe demande et reçoit l’approbation de la Réserve Fédérale (Fed) pour un changement de statut : de banque d’investissement (investment bank) elle devient la quatrième holding company du pays[18]. Le groupe peut alors bénéficier des nouvelles liquidités de la Réserve Fédérale débloquées par le plan Paulson[19]. Le secrétaire du Trésor Henry Paulson étant un ancien président et directeur de la banque Goldman Sachs, des critiques soulèvent qu'il y a un possible conflit d’intérêts[4]. Il ne sera cependant jamais inquiété par la justice. Ce sauvetage semble ne pas être sans contreparties : le capital de Goldman Sachs change de mains. Ainsi, Warren Buffett entre officiellement dans le capital de la banque en injectant 5 milliards de dollars.

Goldman Sachs a reçu, à l'automne 2008, près de 13 milliards de dollars que lui devait American International Group, qui lui-même a été renfloué par la Fed[20].

En , le magazine américain Rolling Stone publie un article de l'écrivain politique Matt Taibbi où ce dernier accuse Goldman Sachs d'avoir provoqué la plupart des « manipulations de marché » ou bulles, lors de ces 80 dernières années[21].

En , la Securities and Exchange Commission poursuit Goldman Sachs et Fabrice Tourre, un de ses vice-présidents, pour fraude dans les événements entourant la crise des subprimes, « une affaire qui pourrait avoir coûté plus d'un milliard de dollars aux investisseurs »[22] - [17]. Le , la société a décidé de verser 550 millions USD pour mettre fin à la poursuite[23].

En , le Département de la Justice des États-Unis « a ouvert une enquête pénale sur Goldman Sachs au sujet de vente de titres adossés à des crédits hypothécaires à risque »[24].

Le , le gouvernement des États-Unis entame des poursuites judiciaires contre Goldman Sachs pour son rôle dans la crise des subprimes[25].

En , La Tribune publie un article dans lequel elle soupçonne Goldman Sachs ainsi que d'autres gros acteurs du marché des matières premières de créer artificiellement, avec la complicité du London Metal Exchange, une pénurie de zinc et d'aluminium et ainsi spéculer à la hausse sur les cours[26].

En , Goldman Sachs est contraint d'acquérir 3,15 milliards de dollars américains de produits financiers dans le cadre de ses poursuites dans le conflit qu'il a avec Federal Housing Finance Agency (en) (FHFA), le régulateur des organismes para-étatique Freddie Mac et Fannie Mae[27].

Crise des dettes publiques en Europe

En , le New York Times affirme que Goldman Sachs porte une responsabilité directe dans l'aggravation de la crise de la dette publique grecque. Elle aurait aidé le gouvernement grec à camoufler sa dette grâce à des outils financiers qui lui auraient permis de dissimuler ses transactions tout en renflouant ses comptes avec l'aide d'autres banques américaines. Goldman Sachs en aurait tiré 300 millions de dollars de bénéfices[28].

Le , Alan Brazil, stratégiste haut placé de Goldman Sachs, remet un rapport de 54 pages aux centaines de clients institutionnels de la firme. Il recommande aux Hedge Funds de tirer profit de la situation en spéculant sur une aggravation de la crise de la dette en Europe. L'affaire est révélée par le Wall Street Journal[29] - [30].

En , la crise de la dette grecque en Europe nécessite plusieurs remaniements dans les gouvernements. En Grèce, le premier ministre Geórgios Papandréou est remplacé par Loukás Papadímos, ayant travaillé à Goldman Sachs[31]. En Italie, Silvio Berlusconi est remplacé par Mario Monti, ayant aussi travaillé à Goldman Sachs[31]. Mario Draghi, vice-président de la branche européenne de la banque d'affaires américaine Goldman Sachs de 2002 à 2005, succède à Jean-Claude Trichet le à la présidence de la Banque centrale européenne (BCE).

Le , l'économiste britannique Jim O'Neill estime que la zone euro sera démantelée en cas d'intégration budgétaire plus poussée. Dans un entretien publié par le Sunday Telegraph, le président de Goldman Sachs Asset Management pense que certains pays vont quitter la zone euro plutôt que de dépendre de règles budgétaires plus centralisées. La division que dirige Jim O'Neill gère plus de 800 milliards de dollars (581 milliards d'euros) d'actifs[32]. Marc Roche estime que Jim O'Neill « tient le haut du pavé dans la défénestration de l'euro »[33].

Du fait de son implication dans les déboires de la zone euro et le trucage des comptes publics grecs, la banque a perdu de son influence en Europe, l'opinion publique comme les gouvernants de grands pays de la zone (en particulier Nicolas Sarkozy, Angela Merkel et Silvio Berlusconi) affichant leur hostilité envers la firme[34]. De par ses liens avec plusieurs des plus hautes figures exécutives européennes, Goldman Sachs détenait en effet jusqu'alors une influence inégalée en Europe[35].

Histoire récente

Le , Rajat Gupta, ex-administrateur de la banque Goldman Sachs et ancien directeur général du cabinet McKinsey & Company, est arrêté et incarcéré par le Federal Bureau of Investigation pour délit d'initiés dans l'affaire du fonds d'investissement Galleon[36], et reconnu coupable en .

Le , le Financial Times révèle que Henry King, analyste de Goldman Sachs pour le secteur technologique, fait l'objet d'une enquête du bureau du procureur de New York pour délit d'initiés[37].

Le M. Greg Smith quitte Goldman Sachs et signe un article "Why am I leaving Goldman Sachs"[38]" (Pourquoi je quitte Goldman Sachs) où il dénonce le mépris dans lequel seraient tenus les clients en interne.

En 2014, une commission du Sénat américain dévoile les pratiques de Goldman Sachs et de deux autres banques sur les marchés des matières premières comme ceux du cuivre, du pétrole ou de l'électricité qui ont manipulé les marchés à leur avantage, notamment en stockant de grandes quantités de matières premières ne correspondant à aucune opération de production utile[39].

En , Goldman Sachs est contraint de payer une amende de 5 milliards de dollars pour son rôle dans la crise des subprimes, comme plusieurs autres grandes banques américaines pour des montants similaires[40].

En , Goldman Sachs annonce l'acquisition d'United Capital, banque californienne spécialisée dans la banque privée, pour 750 millions de dollars[41].

En septembre 2020, Goldman Sachs annonce l'acquisition des activités de cartes de crédit de General Motors pour 2,5 milliards de dollars[42]. En 2021, la banque ouvre des bureaux à Paris pour renforcer ses activités en France[43].

En août 2021, Goldman Sachs annonce l'acquisition de NN Investment Partners, un fonds d'investissement néerlandais pour 1,6 milliard d'euros[44]. En septembre 2021, Goldman Sachs annonce l'acquisition de GreenSky, une entreprise spécialisée dans les prêts pour la restauration immobilière, pour 2,24 milliards de dollars[45].

En janvier 2023, la banque d'investissement commence un plan social portant sur 3 200 salariés (sur les 48 500 employés que compte la banque) à travers le monde. C'est le plan social le plus important depuis la crise financière de 2008[46].

Activités

Les activités de Goldman Sachs sont divisées en cinq grands pôles : la banque d’investissement, les marchés de capitaux, l’investissement et les prêts, la gestion d’actifs et la recherche[47].

De 8,2 milliards de dollars en 2005, le revenu net avant impôt de la banque est passé à 19,8 milliards en 2009. Les opérations de trading représentent 75 % des 45 milliards de dollars de revenus de Goldman Sachs en 2009. Selon Lloyd Blankfein, Goldman Sachs est un Market maker qui réalise 10 à 15 % de ses activités pour son propre compte[48].

Banque d'investissement

Les services de la banque d’investissement (conseils en fusions acquisitions, en financement et en gestion des risques) sont proposés à un grand nombre de clients : gouvernements, institutions financières et sociétés des secteurs des biens de consommation, de la santé, de l’industrie, de l’immobilier, et de la technologie.

Le département Fusions et Acquisitions de la société propose ses conseils et son expertise sur des transactions complexes : fusions, acquisitions, cessions, acquisitions par emprunt, protections contre l’activisme et le raid financier, coentreprises, et restructurations.

Les services de financement comprennent les émissions d’actions et de dettes et les prêts structurés.

Les services de gestion des risques proposent des solutions relatives à la gestion des risques de change, de taux, et de matières premières.

Les activités de marchés

Les équipes de Goldman Sachs conseillent une clientèle institutionnelle globale lors de l’achat et de la vente d’instruments financiers sur les marchés de capitaux. Goldman Sachs leur permet d’intervenir sur l’ensemble des classes d’actifs et sur les principaux marchés dans le monde.

Le département Compensation fournit à ses clients un accès direct aux actions et aux produits dérivés de toutes les bourses mondiales. Les activités de Prime Brokerage de Goldman Sachs permettent à leurs clients Hedge Fund de gérer leurs risques, de contrôler la performance de leurs portefeuilles et de financer leurs activités.

Investissement et les prêts

Le pôle Investissement et Prêts est divisé en quatre départements : la banque Goldman Sachs USA, la division Merchant Banking (Direct Private Investing), le Urban Investment Group, et le Special Situations Group (Middle Market Financing and Investing).

Goldman Sachs Bank USA (« GS Bank ») est une banque de l’État de New-York, sous la supervision de la Réserve Fédérale. Elle fournit des services bancaires tels les dépôts, les prêts aux individus et aux entreprises et les transactions sur les produits dérivés (crédits, taux, et monétaires).

La Merchant Banking Division (MBD) assure le ‘Direct Private Investing’ en investissant en capital ou en dette dans des domaines multiples, notamment l’immobilier et les infrastructures. Depuis 1986, le groupe a levé $125 milliards de capitaux destinés à ces investissements.

Le Special Situations Group (SSG) intervient sur le segment du ‘Middle Market Financing and Investing’: le groupe prête et investit le capital de Goldman Sachs directement auprès des sociétés de tailles moyennes.

Enfin, le Urban Investments Group assure les investissements en faveur de projets d’urbanisme, et soutient le développement des zones d’habitat au travers de partenariats avec notamment des organismes à but non lucratif.

Gestion d'actifs

La branche Goldman Sachs Asset Management (GSAM) conseille les clients institutionnels et les particuliers fortunés dans leurs investissements et la gestion des risques. Les fonds GSAM peuvent également être distribués par des banques tierces. La branche Banque Privée conseille les particuliers et les fondations dans la gestion de leurs actifs financiers.

Recherche

Le département Global Investment Research fournit à ses clients des analyses sur un grand nombre de marchés, dont les actions, les taux, les devises et les matières premières, s’appuyant notamment sur de nombreuses études macro-économiques.

Implication dans les entreprises étrangères

Goldman Sachs est beaucoup impliqué dans les capitaux des entreprises étrangères. Elle possède notamment 25 % des droits de vote d'Eurotunnel[49], 20 % de la Banque industrielle et commerciale de Chine[50], et 12 % de l'assureur chinois Taikang[51].

Elle est propriétaire du groupe ISS, leader mondial du « facility services »[52] et de la compagnie allemande Xella[53].

Le groupe a investi 500 millions de dollars dans Facebook[54].

Le , Goldman Sachs met fin à 34 ans d’investissement dans les matières premières, en vendant ses mines de charbon en Colombie, Colombia Natural Resources[55].

Marché de l'énergie

En 2019, le groupe s'intéresse à nouveau à l'énergie, et au Gaz naturel notamment. En France, un arrêté ministériel du autorise Goldman Sachs « à exercer l'activité de fourniture de gaz sur le territoire français pour approvisionner les fournisseurs de gaz nature »[56].

Données financières

En 2009, le chiffre d'affaires de Goldman Sachs est de 51,67 milliards de dollars, dont 13,39 milliards de dollars de bénéfices[57].

En 2010, la compagnie verse 15,38 milliards de dollars en salaires et en primes à ses employés, ce qui représente une diminution de 5 % par rapport à 2009[58].

En , l'agence de notation Standard and Poor's a abaissé la note de la Banque de A à A-[59].

Principaux actionnaires

Selon zonebourse.com[60] :

| Goldman Sachs & Co. LLC (Private Banking) | 20,5% |

| The Vanguard Group | 7,09% |

| SSgA Funds Management | 5,83% |

| Massachusetts Financial Service | 3,79% |

| Dodge & Cox | 2,78% |

| Goldman Sachs Group Shareholders Agreement | 3,33% |

| T. Rowe Price Associates, Inc. (Investment Management) | 2,42% |

| BlackRock Fund Advisors | 2,29% |

| Eagle Capital Management LLC | 1,57% |

| Geode Capital Management LLC | 1,49% |

Personnalités

La firme est quelquefois surnommée Government Sachs[61] tant elle fournit de hauts dirigeants aux États dans le secteur politique, économique et financier : Mario Monti, nommé chef du gouvernement italien, Robert Rubin et Hank Paulson, anciens Secrétaire du Trésor des États-Unis, Loukás Papadímos, premier ministre grec par intérim, Mario Draghi, gouverneur de la Banque d'Italie puis Président de la Banque centrale européenne et ancien premier ministre d'Italie, Mark Carney, gouverneur de la Banque du Canada, Karel Van Miert et Peter Sutherland, anciens Commissaires européens à la Concurrence. Elle recrute d'anciens hauts responsables financiers tel Otmar Issing, qui fut membre du conseil d'administration de la Deutsche Bundesbank et économiste en chef de la Banque centrale européenne[62]. En , la banque annonce le recrutement de José Manuel Barroso, ancien président de la Commission européenne[63].

Personnalités politiques de Goldman Sachs

Goldman Sachs a employé de nombreuses personnalités qui ont occupé des postes importants dans les institutions de leurs pays ou internationales, personnes qui ont parfois repris une carrière dans des fonctions publiques

José Manuel Barroso

Président de la Commission européenne entre 2004 et 2014, en exercice à l'époque de la crise financière de plusieurs pays de la zone euro, il prend la présidence non exécutive de Goldman Sachs International à Londres, quelques jours après le vote des Britanniques en faveur du Brexit. Vivement critiquée par plusieurs députés européens, qui envisagent d'engager une procédure à l'encontre de l'ancien président[64], ce « pantouflage » a provoqué de nombreuses condamnations en Europe, dont en France et au Portugal[65], son pays d'origine. Interrogé sur cette nomination, Jean-Claude Juncker, l'actuel président de la Commission, déclare qu'il ne « l'aurait pas fait »[66]. José Manuel Barroso doit aider Goldman Sachs à préserver ses intérêts financiers à la City, notamment l'accès au passeport financier européen

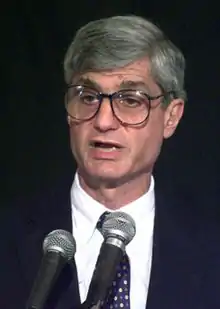

Jon Corzine

Jon Corzine est trader sur les obligations pour Goldman Sachs depuis 1975. Il est président directeur général (Chief executive officer) de Goldman Sachs de 1994 à 1998. Il est sénateur démocrate du New Jersey de 2001 à 2006 puis gouverneur démocrate de ce même état de 2006 à 2010. Il est un invité très fréquent du groupe Bilderberg depuis qu'il a pris la présidence de Goldman Sachs[67]

En , il devient président de MF Global, courtier financier spécialisé dans les produits dérivés à l'échelle mondiale. Sous son égide le courtier parie massivement sur les dettes publiques européennes, surtout italiennes et espagnoles, alors en proie à une hausse brutale de leurs taux d'intérêt. MF Global reconnaît être exposé à hauteur de 6,3 milliards de dollars sur les dettes publiques espagnoles et italiennes depuis l'été 2011. MF Global fait faillite le . Cette faillite est la huitième plus importante aux États-Unis en trente ans[68]

Mario Draghi

.jpg.webp)

Il est vice-président de Goldman Sachs pour l'Europe entre 2002 et 2005 chargé des « entreprises et pays souverains ». D'après Marc Roche, journaliste au journal Le Monde, « l'une de ses missions est [alors] de vendre le produit financier "swap" permettant de dissimuler une partie de la dette souveraine, qui a permis de maquiller les comptes grecs »[69]. Il est Gouverneur de la Banque d'Italie entre 2006 et 2011

Il est Président de la Banque centrale européenne de 2011[70]à 2019

Mario Monti

Il est commissaire européen de l'Italie (1995-2004), commissaire européen au Marché intérieur, des Services, des Douanes et de la Fiscalité (1995-1999), Commissaire européen à la Concurrence (1999-2004). Il est conseiller international de Goldman Sachs à partir de 2005. Il est chef du gouvernement italien de à et il reçoit le grand prix de l'économie en 2012

Peter Sutherland

Il est ministre de la justice (Attorney General) d'Irlande (1981-1984), commissaire européen irlandais (1985-1989), Commissaire européen à la Concurrence (1985-1989), directeur général de l'Organisation mondiale du commerce (1993-1995). Il est président non exécutif de Goldman Sachs depuis 1995. Il est président de l’European Policy Centre, président non exécutif de BP (compagnie pétrolière) (1997-2009), président de la section Europe de la Commission Trilatérale (2001-2010)[71]. Il est membre du comité de direction du Groupe Bilderberg[72]. Il est directeur non exécutif de la Royal Bank of Scotland

Karel Van Miert

Commissaire européen de la Belgique (1989-1999), Commissaire européen à la Santé et à la Politique des consommateurs (1989-1992), Commissaire européen aux Transports (1989-1992), Commissaire européen à la Concurrence (1993–1994 et 1995–1999). Il est conseiller international du groupe Goldman Sachs jusqu'au . Il est membre du conseil d'administration de nombreuses firmes multinationales[73]

Autres personnalités de Goldman Sachs

- Lloyd C. Blankfein CEO jusqu'en

- John H. Bryan ancien CEO de Sara Lee Corporation

- Mark Carney gouverneur de la banque d'Angleterre

- Alan Cohen homme d'affaires américain

- Gary D. Cohn président et Directeur opérationnel de Goldman Sachs,

- Stephen Friedman ancien directeur du President's Foreign Intelligence Advisory Board, sous George W. Bush

- William W. George professeur à Harvard,

- James A. Johnson membre du comité de direction du groupe Bilderberg

- Antigone Loudiadis

- Marc Mezvinsky conjoint de Chelsea Clinton

- Lakshmi N. Mittal président d'ArcelorMittal,

- Steven Mnuchin secrétaire du Trésor des États-Unis de la présidence de Donald Trump depuis 2017

- Dambisa Moyo employée par la Banque mondiale

- Donald R. Mullen Jr., ancien « Associé principal » de Goldman Sachs (à partir de 2001), alors responsable mondial des activités de crédit et d'hypothèques, président du comité d'investissement principal, et membre du Comité de gestion et du Comité des risques, l'un des auteurs du système baptisé « Big short » (« grand court-circuit ») qui a consisté à parier sur l'effondrement du marché immobilier en raison de la crise des subprimes

- Gregory Palm

- Henry Paulson ancien Secrétaire du Trésor des États-Unis sous George W. Bush

- John F.W. Rogers

- Robert Rubin ancien Secrétaire du Trésor des États-Unis sous Clinton

- James J. Schiro

- David Solomon, actuel CEO[74]

- Esta Stecher

- Fabrice Tourre, executive director au sein de Goldman Sachs International, la filiale londonienne.

- David Viniar (en)

- John S. Weinberg

- Robert Zoellick ancien président de la Banque mondiale

Autour de Goldman Sachs

Culture d'entreprise

Goldman Sachs diffère des autres entreprises du monde de la finance par une culture d'entreprise bien spécifique, qui se caractérise par rigueur, austérité, goût de l'effort et loyauté absolue envers l'institution.

L'esprit de corps est une caractéristique fondamentale de cette banque, au point que Marc Roche, journaliste au quotidien Le Monde et auteur d'un ouvrage sur Goldman Sachs, indique que l'« on rentre à Goldman Sachs comme on rentre en religion[75]. » On apporte à la sélection des collaborateurs un soin extrême : la banque est censée débaucher les « meilleurs », les « plus intelligents[76]. » Pour ce faire, le recrutement individuel est privilégié, contrairement à nombre d'autres firmes du secteur, où des équipes entières sont fréquemment embauchées[76]. Le candidat passe un entretien où il est soumis aux questions de dix, vingt personnes, voire davantage[76]. Malgré ce processus de sélection très strict, les candidats sélectionnés ne sont pour autant pas assurés d'un emploi garanti à vie : au contraire, Goldman Sachs impose à ses employés une pression constante[77]. Dans ce modèle où priment avant tout les résultats, près de 10 % des effectifs sont remplacés chaque année[76].

Ainsi, Goldman Sachs voue un véritable culte à la valeur travail : la norme est de travailler 18 heures par jour, six jours sur sept, cinquante semaines par an[78]. Les employés se doivent d'être toujours joignables, et gardent leurs téléphones portables près d'eux en toutes occasions, même durant les rares moments de détente familiale[78]. Il faut ainsi ne pas avoir besoin de beaucoup de sommeil pour être productif[76], ceux qui ne supportent pas des rythmes de travail si intenses n'étant pas voués à rester dans l'entreprise[79].

Aux niveaux comportementaux et vestimentaires, la sobriété est de rigueur. Les tenues se doivent de rester très classiques[75], toute originalité (comme le port d'un nœud papillon à la place d'une cravate) étant très mal vue[77]. Affichant une parfaite maîtrise d'eux-mêmes en toute occasion[75], les employés de Goldman Sachs se doivent également d'éviter tout égocentrisme, le travail en équipe et le dialogue au sein des services étant mis en avant[77].

On retrouve également cette austérité dans la vie privée des employés : contrairement à l'image stéréotypée de golden boys cocaïnomanes, fréquemment véhiculée dans les médias[80], Goldman Sachs abhorre toute excentricité, même dans la vie personnelle de ses employés[77]. Si le bronzage est proscrit comme un signe de paresse[79], les activités sportives sont encouragées, en particulier les sports collectifs, qui permettent d'allier goût de l'effort et esprit d'équipe[76]. De même, la discrétion est de mise pour les relations personnelles des employés : un collaborateur multipliant les liaisons extra-conjugales ne peut évoluer vers les postes à plus haute responsabilité[81].

La société s'informatise de plus en plus depuis le début des années 2010. En 2017, un tiers des employés de la banque sont des ingénieurs, soit 9 000 personnes. Goldman Sachs employait six cents opérateurs de marché en actions en 2000 contre deux en ; ils ont été remplacés par deux cents ingénieurs en informatique[82].

En 2018, une étude du gouvernement britannique révèle que la rémunération des femmes employées par l'entreprise est en moyenne inférieure de 36,4 % à celle des hommes[83].

Controverses

En 2007, Goldman Sachs a permis à son meilleur client John Paulson, par un processus de ventes à découvert, de spéculer sur des produits structurés par leur soin[84]. L'affaire est toujours en instruction en pour identifier tous les acteurs du scandale financier. Ce scandale financier fait partie d'une des nombreuses causes à l'origine de l'effondrement boursier de 2008[85] - [86].

En , la police indienne procède à l'arrestation de l'un des dirigeants de la branche indienne de la banque américaine, accusé d'avoir détourné plus de 5 millions de dollars de son entreprise[87].

Le 19 Août 2020, Goldman Sachs et la Malaisie ont finalisé un règlement à l'amiable de 3,9 milliards de dollars, en relation avec le scandale 1MDB. De plus, Goldman Sachs devait effectuer un paiement en espèces à la Malaisie dans les dix jours[88].

Notes et références

- « La nouvelle garde prend les commandes de Goldman Sachs », Les Échos, (lire en ligne, consulté le ).

- « Goldman Sachs : assets under supervision 2009-2019 », sur Statista (consulté le ).

- « https://www.sec.gov/Archives/edgar/data/886982/000119312516470289/d107036d10k.htm » (consulté le )

- Jérôme Fritel et Marc Roche, « Goldman Sachs - La banque qui dirige le monde », documentaire diffusé sur Arte, France, 2012 - Présentation sur le site d'Arte

- (en) « History and Growth », Goldman Sachs Group, Inc. (consulté le )

- (en) Business & Finance: Cash & Comeback

- (en) Lis Endlich, Goldman Sachs - The Culture of Success, Touchstone, 1999, p. 34

- (en) Leah Nathans Spiro et Stanley Reed, « Inside the money machine ; In a big-is-all business, Goldman vows to go it alone », BusinessWeek, The McGraw-Hill Companies Inc., (lire en ligne)

- (en) Justin Fox, « Goldman: we run Wall Street », Fortune magazine, Cable News Network LP, LLLP. A Time Warner Company, (lire en ligne)

- The Great Crash of 1929, John Kenneth Galbraith

- Stock Exchange Practicies, Hearings, April-June 1932, pages 566-567

- Gill 2009, p. 48

- (en) « New York Fed Severs Tie With Bankrupt MF Global, Down To 21 Primary Dealers », Forbes, (lire en ligne)

- (en) Joseph Kahn, « For Russia and Its U.S. Bankers, Match Wasn't Made in Heaven », The New York Times, (consulté le )

- L'accord du 28 avril 2003 entre la Justice, dix grandes banques, la SEC et la Nasd

- Goldman Sachs : une créature hors de contrôle, Challenges, no 211, du 6 mai 2010, page 20.

- François Desjardins, « La SEC accuse Goldman Sachs de fraude », Le Devoir,

- (en) Jessica Hall, « Goldman Sachs to be regulated by Fed »,

- Goldmansachs.com

- A.I.G. Lists Firms It Paid With Taxpayer Money, New York Times, publié le 15 mars 2009.

- Matt Taibbi, « The Great American Bubble Machine - From tech stocks to high gas prices, Goldman Sachs has engineered every major market manipulation since the Great Depression - and they're about to do it again », Rolling Stone,

- « La Banque Goldman Sachs accusée, la bourse chute », sur http://www.radio-canada.ca, Société Radio-Canada,

- « Fraude: Goldman Sachs paiera 550 millions », Le Devoir, (lire en ligne, consulté le )

- Associated Press et Reuters, « Enquête pénale sur Goldman Sachs », Le Devoir, (lire en ligne, consulté le )

- François Desjardins, « Scandale hypothécaire à Wall Street - Washington poursuit les banques - Bank of America, Morgan Stanley et Goldman Sachs sont du nombre », Le Devoir, (consulté le )

- « La Tribune : La gestion des entrepots, véritable poule aux œufs, d'or fait polémique »

- Subprimes : Goldman Sachs rachète pour 3,15 milliards de dollars de produits risqués, Le Monde1 23 avril 2014

- Hayat Gazzane, « Goldman Sachs aurait aidé la Grèce à camoufler sa dette », sur http://www.lefigaro.fr,

- Goldman Takes a Dark View, Susan Pulliam et Liz Rappaport, The Wall Street journal, New York, 1er septembre 2011

- Entre conseil et spéculation, la duplicité de Goldman Sachs, Marc Roche, Le Monde, 06 septembre 2011

- Le Monde, « Analyse - Les hommes de Goldman Sachs », sur https://www.ledevoir.com, Le Devoir,

- La zone euro pourrait être démantelée-dirigeant Goldman Sachs, Reuters, 6 novembre 2011

- Goldman Sachs, le trait d'union entre Mario Draghi, Mario Monti et Lucas Papadémos, Marc Roche, Le Monde, 14 novembre 2011

- Roche 2010, p. 36-37

- Roche 2010, p. 28

- Un ancien de Goldman Sachs inculpé Agence France-Presse, 26 octobre 2011

- Goldman Sachs: enquête sur un analyste, Agence France-Presse, 15 février 2012

- (en) Greg Smith, « Why am I leaving Goldman Sachs », The New York Times, (lire en ligne)

- Trois géants de Wall Street critiqués pour manipulation des matières premières, lefigaro.fr, 20 novembre 2014

- Subprimes : Goldman Sachs écope d’une amende de 5 milliards, Lucie Robequain, Les Échos, 11 avril 2016

- « Goldman Sachs to buy wealth manager United Capital for $750 million », sur Reuters,

- « Goldman to buy GM's credit card unit for $2.5 billion », sur Reuters,

- « Banque privée : Goldman Sachs et Barclays s'installent à Paris », sur Les Echos, (consulté le )

- Isabelle Chaperon, « Dans la gestion d’actifs, la consolidation s’accélère », sur Le Monde,

- (en) « Goldman Sachs scoops up digital lender GreenSky to boost consumer banking », sur Reuters,

- Véronique Le Billon, Édouard Lederer, Solveig Godeluck, « Goldman Sachs lance son plus grand plan de licenciements depuis 2008 »

, Les Échos, (consulté le )

, Les Échos, (consulté le ) - « Goldman Sachs », sur Goldman Sachs (consulté le ).

- Goldman Sachs : une créature hors de contrôle, Challenges, n°211, du 6 mai 2010, page 22.

- « Goldman Sachs renforce son poids dans Eurotunnel », sur http://www.latribune.fr,

- http://french.peopledaily.com.cn/Economie/6568000.html

- « Goldman Sachs : s'offre 12,02 % de Taikang Life Insurance », sur http://fr.finance.yahoo.com,

- « Goldman Sachs rachète le géant danois des services, ISS », sur http://lexpansion.lexpress.fr,

- « Marchés : la Commission autorise le rachat de Xella par Goldman Sachs et PAI », sur http://www.sicavonline.fr,

- « Goldman Sachs investit 500 millions dans Facebook, la SEC s'interroge », sur http://tempsreel.nouvelobs.com,

- Goldman Sachs fait une croix sur la production de matières premières, Le Monde, 20 août 2015

- Légifrance (2019) Arrêté du 19 janvier 2010 autorisant la société Goldman Sachs International (GSI) à exercer l'activité de fourniture de gaz

- (en) « The Global 2000 - Goldman Sachs Group », sur https://www.forbes.com, Forbes,

- Associated Press, « En bref - Chute des profits de Goldman Sachs », Le Devoir,

- BofA, Goldman Sachs, Citigroup Credit Ratings Cut by S&P, Bloomberg News, 29 novembre 2011

- Zone Bourse, « GOLDMAN SACHS GROUP INC. : Actionnaires », sur www.zonebourse.com (consulté le )

- « Government Sachs » à la manœuvre, Eric Chalmet, La Tribune, 20 février 2010

- Grégoire Biseau et Jean Quatremer, « Grèce : Goldman, prise la main dans le Sachs », Libération, 20 et 21 février 2010

- Cécile Ducourtieux (Bruxelles, bureau européen), « L’ex-président de la Commission européenne José Manuel Barroso recruté par Goldman Sachs », Le Monde.fr, (ISSN 1950-6244, lire en ligne, consulté le )

- « Barroso chez Goldman Sachs : les eurodéputés socialistes et radicaux appellent à des mesures urgentes »

- « La France demande à José Manuel Barroso de renoncer à son embauche "scandaleuse" chez Goldman Sachs »

- (en) « Bilderbergers celebrate half a century of intrigue, secrecy », The New American, vol. 20, no 13, (ISSN 0885-6540) :

« Attendees from the U.S. this year reportedly included: Senators Jon Corzine (D-N.J.) and John Edwards (D-N.C.); ... Peter Weinberg, CEO of Goldman Sachs International; and James Wolfensohn, president of the World Bank. »

- Le courtier MF Global dépose le bilan, AFP, 31 octobre 2011

- Goldman Sachs, le trait d'union entre Mario Draghi, Mario Monti et Lucas Papadémos, Marc Roche, 14 novembre 2011

- « Mario Draghi, l'homme qui sauva l'euro en trois mots - Les Echos », sur www.lesechos.fr (consulté le )

- (en) Biographie de Peter Sutherland sur le site de la Commission Trilatérale

- (en) Governance and Funding, Site officiel du Groupe Bilderberg

- profil de Karel Van Miert Bloomberg Buisness Week

- « La nouvelle garde prend les commandes de Goldman Sachs - Les Echos », sur www.lesechos.fr (consulté le )

- Roche 2010, p. 41

- Roche 2010, p. 43

- Roche 2010, p. 42

- Roche 2010, p. 44

- Roche 2010, p. 45

- Le champion est un "bon client" pour la cocaïne, Le Monde, 11 mai 2009

- Roche 2010, p. 48

- Étienne Combier, « Quand les traders sont remplacés par des robots », sur Les Échos, (consulté le ).

- « Royaume-Uni : 78% des entreprises admettent payer plus les hommes que les femmes », Franceinfo, (lire en ligne, consulté le )

- (en) « Goldman Sachs' 'Fraud' Explained: How They Pulled Off The Alleged Scheme »,

- « John Paulson au cœur du scandale Goldman Sachs »,

- (en) « Goldman Sachs FRAUD Charges Filed By SEC Over Subprime Mortgage Securities »,

- « Inde: un cadre de Goldman Sachs accusé de détournement de fonds », sur Le Figaro, (consulté le )

- « Goldman Sachs a paraphé l’accord avec la Malaisie », sur La Tribune de Genève (consulté le )

Bibliographie

Articles de presse

- (en) Stephen Foley, « Goldman Sachs: the Greek connection Investment giant's role in eurozone debt crisis falls under spotlight », The Independent, (lire en ligne, consulté le ) ;

- Alexandra Geneste, « Une pieuvre fortifiée par la crise », Libération, (lire en ligne, consulté le ) ;

- Marc Roche, « En Europe, Goldman Sachs recrute des hommes de pouvoir pour asseoir le sien », Le Monde, (lire en ligne, consulté le ) ;

- (en) Matt Taibbi, « The Great American Bubble Machine », Rolling Stone, (lire en ligne, consulté le ) ;

- Ibrahim Warde, « Les présidents américains passent, Goldman Sachs demeure », Le Monde diplomatique, (lire en ligne, consulté le ) ;

- (en) Susan Pulliam et Liz Rappaport, « Goldman Takes a Dark View », The Wall Street Journal, (lire en ligne, consulté le ) ;

- Marc Roche, « Goldman Sachs, le trait d'union entre Mario Draghi, Mario Monti et Lucas Papadémos », Le Monde, (lire en ligne, consulté le ) ;

- (en) Stephen Foley, « What price the new democracy? Goldman Sachs conquers Europe », The Independent, (lire en ligne, consulté le ). Traduction française : Questions critiques « Le prix de la nouvelle démocratie : Goldman Sachs à la conquête de l'Europe ».

Films

- - La banque qui dirige le monde, Jérôme Fritel et Marc Roche, Arte France, 2012 ;

- Les nouveaux maîtres du monde, Jean Luc Léon, Canal+, ;

- Inside Job, Charles Ferguson, 2010.

Rapport parlementaire

Livres

- (en) Vault, Vault employer profile. Goldman Sachs, New York, Vault, Inc., (ISBN 978-1-58131-469-4, OCLC 182790732)

- (en) WetFeet, The Goldman Sachs Group, San Francisco, CA, WetFeet, (ISBN 978-1-58207-450-4, OCLC 56949728)

- (en) Ellis, Charles D., The Partnership : The Making of Goldman Sachs, New York, The Penguin Press HC, , 729 p. (ISBN 978-1-59420-189-9, LCCN 2008025228)

- (en) Endlich, Lisa, Goldman Sachs : The Culture Of Success, New York, A.A. Knopf, , 4e éd. (ISBN 978-0-679-45080-1, LCCN 98031139)

- (en) Lindskoog, Nils, Long-term Greedy : The Triumph of Goldman Sachs, Appleton, WI, McCrossen Pub., , 1re éd. (ISBN 978-0-9652153-3-6, OCLC 39083901, LCCN 96076405)

- (en) McGee, Suzanne, Chasing Goldman Sachs : How the Masters of the Universe Melted Wall Street Down . . . And Why They'll Take Us to the Brink Again, New York, Crown Business, , 1re éd., 398 p. (ISBN 978-0-307-46011-0, LCCN 2009053440)

- (fr) Marc Roche, La Banque. Comment Goldman Sachs dirige le monde, Paris, Albin Michel, , 309 p. (ISBN 978-2-226-20626-8, BNF 42270039)

Conférence

- Louis Gill, « La crise actuelle : écho des crises d’hier, prélude des crises à venir », Carré rouge, vol. 42, , p. 43-54 (lire en ligne)tiré d'une communication présentée dans le cadre du Séminaire Fernand-Dumont organisé par le département de sociologie de l'Université Laval les 21-23 octobre 2009, à l'Île d’Orléans.Cet ouvrage est disponible en version électronique pour consultation gratuite sur le site Les Classiques des sciences sociales (Cet ouvrage n'est pas libre de droit et toute reproduction, modification ou diffusion est soumise au droit de son auteur).