Système de transferts express automatisés transeuropéens à règlement brut en temps réel

Le système de transferts express automatisés transeuropéens à règlement brut en temps réel[1], surtout connu sous l'acronyme Target (Trans-European Automated Real-time Gross settlement Express Transfer system) est un système de paiement permettant aux banques de l'Union européenne de transférer des fonds en temps réel dans tout le territoire de l'Union.

Le système de règlement des opérations dites de gros montants, Target 1, a été mis en place début 1999 avec l'introduction de l'euro. Target 1 ne fut qu'une étape de transition vers Target 2, véritable plate-forme commune.

Target 1

La mise en place de l'euro nécessitait de mettre en place un mécanisme de règlement pour l'ensemble de la zone euro. Deux objectifs avaient été assignés à TARGET :

- servir de vecteur de transmission de la politique monétaire, afin en particulier de permettre l'égalisation des taux du marché monétaire ;

- renforcer la sécurité des règlements de gros montants grâce à un dispositif de règlement brut en temps réel.

Afin de limiter les risques liés au projet, alors même que l'ensemble des acteurs devait s'adapter à l'euro, il a été décidé de retenir une solution d'harmonisation minimale. Chaque pays a conservé son système de règlement brut en temps réel, ce qui limitait les changements à prévoir par les participants. Leur connexion au travers de SWIFT, dénommée « Interlinking », permet de disposer dans l'ensemble de la zone euro, de transferts irrévocables en temps réel (le délai de traitement est inférieur à 5 minutes pour plus de 95 % des opérations).

TARGET 1 était donc composé :

- des systèmes à règlement brut en temps réel de chaque pays :

- Allemagne : DB (Deutsche Bundesbank)

- Belgique : ELLIPS

- Danemark : KRONOS

- Grèce : HERMES

- Espagne : SLBE

- France : TBF

- Irlande : IRIS

- Italie : New BIREL

- Pays-Bas : TOP

- Pologne : SORBNET - EURO (à partir de )

- Portugal : SPGT

- Finlande : BoF-RTGS

- Royaume-Uni : CHAPS Clearing Co.

- du mécanisme de paiement de la BCE (EPM)

- de l'interlinking

Le système TBF, géré par la Banque de France, constituait la composante française de TARGET.

Target 2

Architecture Target 2

La plate-forme commune Single Shared Platform (SSP) supportant Target 2 est gérée par les banques centrales de France, d'Allemagne et d'Italie pour le compte de l'ensemble des autres banques centrales européennes participantes.

La principale différence avec l'architecture Target 1 réside dans le fait que les établissements financiers peuvent se relier à la plate-forme Target 2 directement via le réseau SWIFT sans passer, sur le plan technique, par leur banque centrale. Sur le plan juridique, chaque pays conserve son propre système de règlement brut en temps réel, les comptes étant tenus dans les livres de la Banque centrale nationale, qui s'appuie sur l'infrastructure technique commune de TARGET2.

Au terme de sa montée en charge, TARGET2 permettra aux participants d'optimiser la gestion de leur liquidité, soit en utilisant un compte unique pour l'ensemble de leurs opérations en Europe, soit en utilisant un groupe de comptes consolidant l'ensemble de leurs avoirs[2]. Cela permettra une meilleure optimisation des trésoreries. Les transactions financières sont irrévocables (le bon achèvement) dès leur imputation en compte, ce qui permet aux participants de ré-utiliser les fonds reçus sans prendre de risque. Target 2 est l'une des briques du projet SEPA.

Pour répondre aux besoins spécifiques des différentes banques centrales nationales, TARGET2 comporte différents modules :

- PM (Payment module) : tenue de compte et traitement des paiements ; ce module constitue le cœur du système puisqu'il est dédié au traitement en temps réel des paiements.

- ASI (Ancillary system interface) : interface réserve aux systèmes exogènes, leur offrant des services spécifiques

- ICM (Information and control module) : module d'interface avec l'ensemble des autres modules. L'ICM est accessible de deux manières :

- utilisation directe par l'utilisateur au travers d'une interface de type internet

- dialogue d'application à application par le biais de formats XML

- SD (Static data) : gestion des référentiels communs à l'ensemble des modules

- CM (Contingency module) : en cas d'interruption du fonctionnement de la SSP, ce module indépendant peut être activé de manière à traiter les paiements les plus critiques et limiter l'impact d'une panne sur les tiers.

- HAM (Home account module : tenue de compte spécialisée à fonctionnalités réduites, par exemple pour des établissements ne détenant un compte que pour la constitution de leurs réserves obligatoires

- SFM (Standing facilities module) : gestion des facilités permanentes de prêt et de dépôt

- RM (Reserve management) : gestion des réserves obligatoires

- CROSS (Core Requirements On Statistics and Storage) : outils statistiques de base permettant le suivi du fonctionnement de chaque communauté, et archives légales (réservé aux banques centrales)

- CRISP (Consumption Report and Invoicing Support Process) : (réservé aux banques centrales)outils de facturation avancés permettant de gérer l'ensemble du cycle de facturation

- CRAKS (Customer Relationship And Knowledge of System) (réservé aux banques centrales) :

- CRAKS1 : infocentre permettant l'accès à l'ensemble de l'information historique grâce à des rapports prédéfinis ou par le biais de requêtes directement construites par l'utilisateur

- CRAKS3 : outils de gestion de la relation clientèle

Modalités de mise en place

Le nouveau système transfrontalier Target 2 a été mis en place en plusieurs vagues, avec une interconnexion temporaire de TARGET1 et de TARGET2 :

- (migration achevée) :

- (migration achevée) :

Le , une dernière intégration dans TARGET2 fut celle du groupe final, comprenant Danemark, Estonie, Grèce, Italie, Pologne et la BCE. Cette dernière intégration se réalisa en douceur, et s'opéra sans aucune désorganisation du système.

La Slovaquie s'est agrégée à TARGET 2 le , la Bulgarie en et la Roumanie le .

Le Royaume-Uni et la Suède ne participent pas à ce projet. Certains pays ont opté pour une mise en place ou une migration progressive : l'Allemagne, la Belgique, l'Autriche, etc. D'autres ont retenu une bascule de type "big-bang" : la France, la Grèce, l'Italie, le Luxembourg, etc[3]...

En France, la mise en place de Target 2 s'est accompagnée de la disparition de l'infrastructure en vigueur dans le cadre de TARGET1 :

- TBF : le système à règlement brut en temps réel, qui constitue la composante française de TARGET1, que gère la Banque de France,

- la plate-forme de la Centrale des Règlements Interbancaires (CRI) qui connecte TBF à SWIFT et supporte le second système de gros montant français Paris Net Settlement PNS,

- ICOTT : le pseudo-participant à TBF qui relie, via le réseau SWIFT, TBF aux autres composantes de TARGET,

- la tenue des comptes des établissements en dehors de TBF, ces comptes étant migrés sur la plateforme TARGET2.

Le passage à TARGET2 nécessite des adaptations coordonnées chez les différents acteurs. Pour suivre cette migration, chaque pays a mis en place des structures projet spécifiques.

Fonctionnement

En 2012, TARGET2 a traité chaque jour près de 350 000 opérations représentant autour de 2 500 milliards d'euros[4].

TARGET2 est fermé les samedis et dimanches, ainsi que 6 jours fériés[5] - [6] :

- Jour de l'An – 1er janvier

- Vendredi Saint – variable

- Lundi de Pâques – variable

- Fête du travail – 1er mai

- Noël –

- Saint Étienne –

La disponibilité du système est assurée par une architecture "4 sites - 2 régions"[7] en mise à jour synchrone (à l'intérieur d'une région) et asynchrone (entre les régions). Chaque région assure alternativement le rôle de site principal ou de site de test.

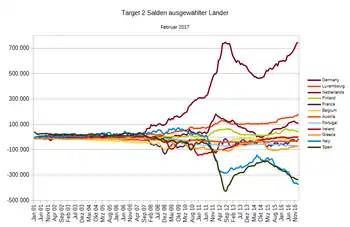

Critiques du rôle du système dans la crise de l'eurozone

Une étude[8] - [9] de l'institut allemand de recherche économique IFO mentionne que les déséquilibres au sein de la zone euro se manifestent dans les passifs et actifs des banques centrales au sein du système TARGET2. Selon cette étude, les recouvrements du compte TARGET de la banque centrale allemande sont par exemple passés de 5 milliards d’euros en 2006 à 323 milliards en , puisque le système a mis en place un recouvrement direct des créances. Ce montant correspond sensiblement aux déficits cumulés entre 2008 et 2010 des comptes courants des pays débiteurs au centre de la crise de la dette – 365 milliards d’euros[10]. Les auteurs de l'étude soutiennent que le système TARGET2 a donc permis des transferts massifs de ressources depuis les pays déficitaires vers les pays excédentaires. Les auteurs mettent en garde la BCE sur les dangers que fait courir l'accumulation de ces déséquilibres car la balance des pays déficitaires ne cesse de se creuser et inversement pour les pays excédentaires. Ce mécanisme était largement lissé, voire inexistant avant le système TARGET puisque même les capitaux des créanciers étaient détenus dans les banques des pays débiteurs, cela permettait de masquer les déséquilibres.

Le principal objet des critiques sur le système TARGET2 est qu'il rend possible des facilités de crédit illimitées par les banques centrales nationales d'une part et par la BCE d'autre part. Le sujet de l'accroissement des soldes TARGET2 a été porté à la connaissance du public pour la première fois en par Hans-Werner Sinn, Président de l'Institut Ifo à Munich. Dans un article paru dans l'hebdomadaire Wirtschaftswoche, il révèle l'énormité des créances acquises par la Bundesbank, de 5 milliards d'euros à la fin de 2006 à 326 milliards à la fin de 2010. Il souligne dans un article paru dans Business Week sur l'augmentation des soldes TARGET et leur interprétation. Dans un article paru dans le Süddeutsche Zeitung, Hans-Werner Sinn Allemagne a montré le risque en ce qui concerne les soldes. L'objectif est d'arriver à fin à un passif TARGET de la Grèce, l'Irlande, le Portugal et l'Espagne combiné de 340 milliards d'euros. En cas de défaut de ces pays l'Allemagne serait responsable conformément à sa part du capital de la BCE de 33 % ou 104 milliards d'euros.

Relation avec la crise de la dette européenne

Les principaux sujets de critiques sont les facilités de crédit illimitées mises à disposition depuis la mise en place du système TARGET par les banques centrales nationales de l'Eurosystème d'une part et par la BCE d'autre part.

Hans-Werner Sinn, président de l'Institut Ifo de Munich, a attiré l'attention du public sur la question de l'augmentation des soldes cibles. Dans un article de Wirtschaftswoche, il a attiré l'attention sur l'énorme augmentation des créances de la Bundesbank allemande, de 5 milliards d'euros à la fin de 2006 à 326 milliards à la fin de 2010, et au risque de responsabilité qui en découle [8]. Dans le quotidien allemand Süddeutsche Zeitung, il a chiffré à fin le montant total des engagements de la Grèce, de l'Irlande, du Portugal et de l'Espagne à 340 milliards d'euros. Il a également souligné que ces pays devraient sortir de la zone euro insolvabilité, le risque de responsabilité de l'Allemagne s'élèverait à 33 % de cette somme, soit 114 milliards d'euros, en reliant ces sommes aux autres facilités de sauvetage des pays de la zone euro et au Fonds monétaire international. Avant de les rendre publics, les déficits ou excédents cibles n'étaient pas explicitement détaillés, étant généralement enterrés dans des positions obscures des bilans des banques centrales.

Peu de temps après, Sinn a interprété les soldes cibles pour la première fois dans le contexte des déficits des comptes courants, des mouvements internationaux de capitaux privés et du transfert international du crédit de refinancement que les banques centrales nationales de l'Eurosystème octroient aux banques commerciales relevant de leur juridiction. Il a prouvé que le système de la BCE compensait l'interruption et l'inversion des flux de capitaux provoqués par la crise financière en déplaçant le crédit de refinancement entre les banques centrales nationales. L'augmentation du passif cible est une mesure directe des ordres de paiement nets transfrontaliers, c'est-à-dire de la partie du déficit du compte courant qui n'est pas contrebalancée par les importations de capital ou, de manière équivalente, la somme du déficit courant et des exportations nettes de capital. Indirectement, ils mesurent également la quantité de monnaie de banque centrale créée et prêtée par un pays au-delà de ce qui est nécessaire pour la circulation intérieure. Étant donné que chaque pays a besoin d'une monnaie relativement stable pour ses transactions domestiques, les ordres de paiement à d'autres pays, qui réduisent le stock intérieur, doivent être compensés par l'émission continue de nouveaux crédits de refinancement, c'est-à-dire l'argent de la banque. De même, l'augmentation des soldes monétaires dans le pays dont la banque centrale respecte les ordres de paiement réduit la demande de crédit frais de refinancement. Par conséquent, les passifs cibles d'un pays indiquent également dans quelle mesure sa banque centrale a remplacé les marchés financiers pour financer son déficit courant, ainsi que toute fuite éventuelle de capitaux, en créant de nouveaux fonds de banque centrale à travers le crédit de refinancement correspondant. Sinn a démontré que, d'un point de vue économique, le crédit Target et les installations de sauvetage formelles servent le même but et impliquent des risques de responsabilité similaires.

La présentation de Sinn le au Sommet économique de Munich a motivé une chronique d'opinion dans le Financial Times. Ils ont reconstitué les données sur la base des bilans des banques centrales nationales de l'Eurosystème et des statistiques de bilan du Fonds monétaire international.

Plus tard, en , Hans-Werner Sinn et Timo Wollmershaeuser ont compilé la première base de données du panel sur les soldes cibles de la zone euro. [12] [13] [14] Les auteurs soulignent que la création de monnaie supplémentaire par les banques centrales des pays touchés par la crise a été assurée par un abaissement des normes relatives aux garanties que les banques commerciales doivent fournir à leurs banques centrales nationales pour obtenir un crédit de refinancement. En outre, ils ont montré que les banques commerciales des principaux pays de la zone euro utilisaient les liquidités pour réduire le crédit de refinancement qu'ils tiraient de leur banque centrale nationale, prêtant même l'excédent de liquidité à cette banque centrale, ce qui implique indirectement que les réallocation du crédit de refinancement entre les pays de la zone euro. Les auteurs ont montré que les banques centrales nationales des pays du Nord sont devenues des débiteurs nets de leurs propres systèmes bancaires. Sinn et Wollmershaeuser soutiennent que la crise de l'euro est une crise de la balance des paiements, qui dans sa substance est similaire à la crise de Bretton Woods. En outre, ils montrent dans quelle mesure le crédit Target a financé des déficits courants ou des fuites de capitaux en Grèce, en Irlande, au Portugal, en Espagne et en Italie. Ils montrent également que les déficits courants de la Grèce et du Portugal ont été financés pendant des années par des crédits de refinancement de leurs banques centrales nationales et par le crédit Target concomitant. Ils documentent également la fuite des capitaux irlandais et la fuite des capitaux de l'Espagne et de l'Italie, qui a véritablement débuté à l'été 2011. Après Sinn, [15] les auteurs comparent les soldes cibles de l'Eurosystème avec les soldes correspondants du système de règlement américain (Interdistrict Settlement Account) et soulignent que les soldes américains par rapport au PIB américain ont diminué grâce à une procédure de règlement régulièrement exécutée dans laquelle les parts de propriété dans un portefeuille commun de compensation Fed sont réattribuées entre les différents District Fédéraux comprenant le Système de Réserve Fédérale. Ils préconisent la mise en place d'un système similaire en Europe pour mettre fin au rôle de la BCE en tant que fournisseur de crédit public international qui sape les conditions du marché privé. Hans-Werner Sinn a de nouveau abordé le problème des soldes cibles dans une édition spéciale de 'ifo Schnelldienst' et en a fait le thème principal de son livre 'Die Target-Falle' ("Le piège de la cible"), publié début .

Un certain nombre d'économistes ont pris position sur la question des soldes cibles dans une publication de l'Institut Ifo, confirmant l'analyse de Sinn. Le commentateur financier David Marsh, écrit au début de 2012, a noté que TARGET2 fournit "un financement bancaire automatique pour les pays de l'UEM qui subissent des sorties de capitaux" et que les soldes devraient être partagés par les banques centrales de l'Eurosystème. L'UEM se fragmente en ses parties constituantes: la pression sur l'Allemagne est donc de maintenir la croissance des soldes, afin d'éviter la cristallisation de pertes qui nuiraient gravement non seulement à Berlin, mais aussi aux banques centrales et aux gouvernements de Paris et de Rome.

Les réactions officielles aux résultats de recherche de Sinn étaient mitigées. Au début, en février et en , la Bundesbank a minimisé l'importance des soldes cibles en tant que position statistique non pertinente. Début 2012, le chef de la Bundesbank, Jens Weidmann, a écrit une lettre à la direction de la BCE, Mario Draghi, sur le sujet, qui "a trouvé sa place dans les colonnes du quotidien conservateur Frankfurter Allgemeine Zeitung. les banques centrales de l'UEM plus faibles, qui s'élèvent désormais à plus de 800 milliards d'euros dans le cadre du système de paiement électronique TARGET2 de la BCE », a noté M. Marsh dans une colonne ultérieure.

Jens Ulbrich et Alexander Lipponer (économistes à la Bundesbank) ont justifié comme suit la politique de la BCE durant la crise européenne de la balance des paiements: Dans la crise, l'Eurosystème a consciemment assumé une fonction d'intermédiation plus large face aux perturbations massives du système interbancaire. marché en étendant ses instruments de contrôle de la liquidité. Avec ce rôle accru dans la fourniture de monnaie de banque centrale - essentiellement en passant à une procédure d'allocation intégrale dans les opérations de refinancement et l'extension des opérations de refinancement à plus long terme - le volume total des crédits de refinancement a augmenté (temporairement même de façon marquée). Dans le même temps, les exigences de qualité pour les garanties sous-jacentes ont été réduites pendant la crise. Le risque plus élevé a été accepté pour maintenir le fonctionnement du système financier dans des conditions plus difficiles.

L'indicateur de niveau d'exposition (« Haftungspegel »), régulièrement mis à jour par l'Institut Ifo, montre la charge financière potentielle de l'Allemagne si les pays de la zone euro sortent de l'union monétaire et déclarent leur insolvabilité [24]. Dans un autre développement, l'Institut de recherche économique empirique de l'Université d'Osnabrueck recueille et publie des données Target2 de tous les pays de la zone euro sur la base des bilans de chaque banque centrale.

Néanmoins, il y a aussi des économistes qui contredisent certains points de l'analyse de Sinn. Paul De Grauwe et Yuemei Ji soutiennent que les créances de l'Allemagne et d'autres pays pourraient être annulées, sans subir de pertes, puisque la valeur de l'argent de la banque centrale, étant une monnaie fiduciaire, est indépendante des actifs d'une banque centrale. Sinn, dans sa réplique, a montré que les soldes Target représentent le transfert du crédit de refinancement au crédit aux pays frappés par la crise, représentant ainsi la réclamation sur les rendements d'intérêt de ces pays. L'élimination des soldes cibles entraînerait donc une perte de ressources réelle équivalant à la valeur actuelle de ces intérêts créditeurs, qui se reflète exactement dans le montant des créances visées. Cette perte se traduirait par un moindre transfert des recettes de la Bundesbank au budget allemand et, le cas échéant, par la nécessité de recapitaliser la Bundesbank en augmentant la fiscalité. Sinn utilise le même raisonnement dans son livre 'Die Target-Falle'. Sinn souligne que l'option de l'autosauvetage pour les pays touchés par la crise en tirant le crédit Target oblige l'Allemagne à approuver les installations de sauvetage formelles et à accepter également les euro-obligations. Il considère la dépendance du chemin qui en résulte dans l'élaboration des politiques comme un «piège». L'analyse des soldes TARGET2 contraires aux conclusions de l'Ifo a été avancée par l'économiste Karl Whelan de l'University College Dublin. À l'été 2012, Thomas A. Lubik, économiste principal et conseiller en recherche, et Karl Rhodes, écrivain à la Federal Reserve Bank de Richmond (Virginie, États-Unis), ont cité le travail de Whelan et établi des parallèles et des distinctions entre la Fed américaine et la BCE dans l'analyse des soldes. Lubik et Rhodes ont fait valoir que «TARGET2 ne fait que refléter les déséquilibres persistants dans les comptes courants et les comptes de capital, mais ne les fait pas [et ne représente pas] un« renflouement furtif »des pays de la périphérie». Sinn a rétorqué qu'il avait été mal interprété sur ce point dans la mesure où il «disait que les déficits courants étaient soutenus par le crédit supplémentaire de refinancement derrière les soldes TARGET» et que cela ne «équivaudrait pas à affirmer que les déficits courants et les déficits de TARGET étaient positivement corrélés ».

Toujours à la fin de 2016, après quelques années d'amélioration relative mais avec des inquiétudes croissantes sur l'Italie, le niveau des soldes intra-zone de TARGET2 à la BCE a dépassé les niveaux records de 2012. Les créances représentaient la moitié des avoirs extérieurs nets de l'Allemagne et devaient bientôt atteindre 1 billion d'euros si les tendances ne se poursuivaient pas.

Débat public et scientifique

L'entrée au débat public et scientifique a trouvé la TARGET des soldes pour la première fois en , lorsque Hans-Werner Sinn, Président de l'Institut Ifo à Munich, a souligné dans un article paru dans Business Week sur l'augmentation des soldes TARGET et leur interprétation. Les revendications TARGET ont augmenté de 5 milliards d'euros à la fin de 2006 à 326 milliards d'euros à la fin de 2010. Dans un article paru dans le Süddeutsche Zeitung, Hans-Werner Sinn Allemagne a montré le risque de responsabilité en ce qui concerne les soldes Objectif: fin est de passif TARGET de la Grèce, l'Irlande, le Portugal et l'Espagne combiné de 340 milliards d'euros. En cas de défaut de ces pays l'Allemagne serait responsable conformément à sa part du capital de la BCE de 33 % ou 104 milliards d'euros.

Sense a été le premier qui a démontré la relation entre la TARGET en équilibre sur un déséquilibre de la main et externes, les flux internationaux de capitaux et la distribution de l'argent de la banque centrale sur l'autre.

Il a expliqué comment le système de la BCE l'afflux de capitaux privés diminution ainsi rencontré dans les pays en crise que les prêts de refinancement ont été mis en place dans les pays en crise et réduit dans les pays d'imagerie. Leur précipitation scientifique a trouvé cette connaissance u. A. Dans un article commun avec Timo Wollmershäuser.

Une critique est que le prêt par le système Target équilibre automatiquement des déséquilibres des paiements, ni le prêteur Fed est encore du travail actif des comités parlementaires. Le public cela se produit en grande partie inaperçue. Sense a montré que, d'un point de vue économique prêts TARGET et les installations de secours publics ont la même fonction et présentent des risques similaires de responsabilité. Une édition spéciale du Forum CESifo rassemble un certain nombre d'opinions sur la discussion TARGET qui dépendent en grande partie l'interprétation de sens.

Paul De Grauwe et Ji Yuemei soutiennent qu'un échec des revendications TARGET signifie toute perte financière parce que la valeur de l'argent de la banque centrale est indépendante des exigences de la Réserve fédérale. Dans son sens réplique indique qu'une défaillance des revendications TARGET a un effet aussi revenu sur le plan technique, puisque le déplacement du prêt de refinancement est connecté à un paiement d'intérêts droit. Leur élimination entraînerait une diminution des transferts à la Bundesbank au budget fédéral.

Aux fins comptables, un déficit TARGET correspond à la partie du déficit du compte courant, qui n'a pas été financé par des entrées nettes privées ou fiscales. Avec un compte courant équilibré, un déficit TARGET se pose lorsque des sorties nettes privées sont présentes. Un certain nombre de chercheurs soutient que la fuite des capitaux a causé les positions TARGET et non des déficits du compte courant. Cette déclaration est le trouve du sens contexte définitionnel, mais pas à prévenir, un déficit du compte courant doit maintenant être financé par les importations de capitaux privés ou publics soit une fois, et parmi les importations de capitaux publics des pays en crise, les prêts TARGET étaient les plus importants de loin.

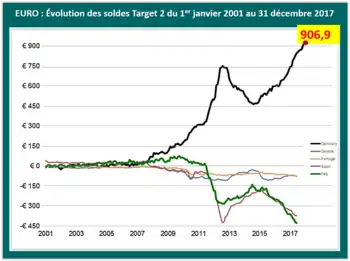

Situation de Target 2 au 31 décembre 2017

En atteignant une balance positive de 906 941 417 444,22 ![]() euros au , le solde Target 2 de l’Allemagne dépasse les 900 milliards d’euros pour la première fois depuis la création de l’euro.

En revanche, le solde négatif de l’Italie avoisine un déficit de moins 450 milliards d’euros

euros au , le solde Target 2 de l’Allemagne dépasse les 900 milliards d’euros pour la première fois depuis la création de l’euro.

En revanche, le solde négatif de l’Italie avoisine un déficit de moins 450 milliards d’euros ![]() et celui de l’Espagne moins 400 milliards d'euros

et celui de l’Espagne moins 400 milliards d'euros ![]() .

.

Notes et références

- (en) Cet article est partiellement ou en totalité issu de l’article de Wikipédia en anglais intitulé « TARGET2 » (voir la liste des auteurs).

- « Banque centrale européenne », sur europa.eu (consulté le ).

- « Target 2 : architecture, modules, gestion de la liquidité... », sur fimarkets.com (consulté le ).

- Revue Banque, Article No 671, Juillet 2005 "TARGET2, ce qui va changer pour les banques"

- (en) « The ECB’s Secret Bailout Strategy / by Hans-Werner Sinn - Project Syndicate », sur Project Syndicate, (consulté le ).

- (en) http://www.ceps.be/ceps/download/5904

- "TARGET2 Imbalances paper"

Liens externes

- Le site de la BCE

- Le site de la BCE, partie réservée aux établissements de crédit sur TARGET2

- Le site de la Banque de France (certaines informations réservées aux établissements de crédit nécessitent un mot de passe)

- La rubrique Systèmes de paiement du site de la FBF