Fonds indiciel

Un fonds indiciel (index fund ou tracker en anglais) est un fonds de placement qui cherche à reproduire dans la mesure du possible le rendement d'un indice boursier précis, comme le CAC 40 ou le S&P 500. La gestion passive de tels fonds entraîne des frais de gestion généralement moins élevés que les fonds dits traditionnels (généralement moins de 1 %).

En France, ces fonds gérés par des organismes de placement collectif en valeurs mobilières sont également désignés par OPCVM indiciels[1].

Dans le cas des fonds indiciels dont les parts sont négociées en bourse, on parlera alors de fonds négociés en bourse (FNB) ou plus précisément de fonds indiciels cotés.

Principe

Un fonds indiciel a pour objet de répliquer la performance d’un indice actions, un indice obligataire ou encore un indice de matières premières. La majorité reproduit un indice général de la bourse ou un indice sectoriel, par exemple les entreprises du secteur pharmaceutique, quelle que soit la bourse sur laquelle chacune est cotée.

Un fonds indiciel pourrait avoir la même composition que l’indice boursier qu’il reproduit, il varierait donc à la hausse ou à la baisse selon la même amplitude que l’indice qu’il reproduit.

Au contraire d'un fonds de placement classique, le fonds indiciel ne requiert pas le recours aux analystes financiers. C'est donc un outil de gestion passive.

Faisant l'économie d’analystes financiers, ses frais d’administration sont minimes (0,03 % à 0,9 % par année) comparativement aux frais des fonds de placement gérés activement (1 % à 3 % par année, voire plus).

Les fonds indiciels qui suivent un indice boursier, dividende non réinvesti, versent un dividende une fois par an en général.

Fondements théoriques

En 1964, William Sharpe a mis au point le modèle d'évaluation des actifs financiers (MEDAF). Ce modèle constitue la base de la théorie moderne des prix des marchés financiers. En 1965, Paul Samuelson montrait que la meilleure estimation de la valeur d’un titre est le prix fixé par le marché lui-même. En 1965 toujours, Eugène Fama établissait son hypothèse d'efficience du marché financier (HEM).

Or, sur un marché efficient les actifs ne sont jamais sous-évalués ou surévalués. L'investisseur ne peut dès lors systématiquement obtenir de meilleures performances que le marché dans son ensemble.

Le 24 mai 1967 Richard Allen Beach a fondé la compagnie Qualidex, Fund, Inc. Elle a été annoncée comme un fonds basé sur le Dow Jones 30 (DJIA 30) en octobre 1970. L’enregistrement correspondant a été reçu le 31 juillet 1972. C’était le premier fonds indiciel du monde[2].

Rendement et popularité

Depuis leur invention, les fonds indiciels ont démontré être capable de dégager de meilleurs résultats, après les frais de gestion, que les fonds en gestion active. À un tel point, qu'en 2008, Warren Buffett, de la célèbre société de gestion de patrimoine Berkshire Hathaway paria 1 million de dollars à la société Protégé Partners LLC qu'ils n'arriveraient pas à battre un simple fonds indiciel en raison de leurs frais de gestion faramineux. En 2015, deux ans avant la fin du pari, Protégé Partners, déclare forfait, se rendant bien compte qu'ils ne pourraient pas gagner[3]. La plupart des investisseurs ont également du mal à surpasser le S&P 500[4].

La simplicité des fonds indiciels couplée à leurs excellents résultats a contribué à leur rapide montée en popularité. Aux États-Unis en 2019, on estime la valeur totale du capital en gestion passive à 4 270 milliards de dollars, contre 4 250 en gestion active[5].

Indices boursiers

Les indices boursiers peuvent mesurer de la performance d'un segment précis de l'économie à la performance d'une bourse dans son ensemble. Quand on dit qu'une bourse est en hausse ou en baisse, on se réfère généralement à son indice principal, par exemple le CAC 40 pour la bourse de Paris ou le S&P/TSX pour la bourse de Toronto. Ces indices sont également considérés comme une référence à laquelle chaque fonds qui est investi dans la même zone géographique se compare. Souvent, les indices des sociétés MSCI et FTSE sont choisis au niveau international ou européen[6]. Les plus connus sont les indices FTSE All-Share (en), MSCI World (plus de 1500 titres) et MSCI Emerging Markets (plus ou moins 800 titres).

Aux États-Unis, l’indice S&P 500 est le plus représentatif du marché. Cet indice comprend les 500 premières sociétés ouvertes cotés aux États-Unis, en fonction de leur capitalisation boursière, soit la valeur que donne le marché à celles-ci. L’indice Dow Jones Industrial Average, de son côté, n’est composé que de 30 entreprises ce qui est peu représentatif du marché américain, mais il reste une référence en raison de son importance historique aux États-Unis. De plus, sa principale faiblesse est d’être pondéré sur la valeur (le cours) des actions et non pas sur leur capitalisation boursière[7].

Les indices FTSE, MSCI et S&P sont, eux, pondérés sur la capitalisation boursière des entreprises qui les composent. C'est-à-dire que plus la valeur (et donc la capitalisation) d’une entreprise augmente proportionnellement à celle des autres sociétés présentes dans l'indice, plus son poids dans cet indice va augmenter.

Ce type de construction et de pondération permet donc d’avoir un indice qui représente le marché tel qu’il est défini dans le MEDAF.

Méthodes de réplication

On identifie le plus souvent trois différentes méthodes d'indexation[8]:

- La réplication physique totale : le gestionnaire va choisir l'ensemble des titres qui composent l'indice de référence, de la manière la plus précise possible.

- L'optimisation : le gestionnaire va choisir quelques titres dont le comportement se rapproche le plus possible de celui de l'indice.

- La réplication indirecte : le gestionnaire va choisir des titres très liquides et échanger la performance de ces actifs avec la performance de l'indice de référence du fonds. On appelle ce type de réplication la réplication (partiellement) synthétique, car elle s'appuie sur un contrat swap.

La méthode d'indexation dépend de la taille du fonds, de la liquidité des titres qui composent l'indice ainsi que des frais liés à l'achat et à la vente des titres qui composent le portefeuille[9].

Écart de rendement

La tracking error ou erreur de suivi représente l'écart type de la série des différences entre les rendements du portefeuille et les rendements de l'indice de référence. En effet, le but d’un fonds indiciel est ni plus ni moins que de réaliser exactement la même performance que son indice de référence, que celle-ci soit positive ou négative. Une erreur de suivi faible signifie que la performance du fonds reste à chaque moment très proche de celle de l’indice. Ainsi, l’investisseur peut acheter ou vendre des parts du fonds à n’importe quel moment de la vie du fonds, il obtiendra quoi qu'il arrive la même performance que l’indice répliqué.

L'erreur de suivi sera élevée en cas d'optimisation et sera très faible si la méthode d'indexation retenue est la réplication totale.

Coûts

Un fonds dans lequel le gestionnaire sélectionne les titres qui, selon lui, surclasseront le marché dans le futur, demande de la recherche et donc génère des coûts. De plus, ce gestionnaire vendra plus que probablement un titre qui a « surperformé » durant un laps de temps assez long, pour éviter des pertes par la suite. Ce qui implique un roulement plus important et des frais de commissions d’achats et de ventes plus élevés.

Un fonds indiciel de son côté a pour unique mission de suivre son indice ce qui implique très peu d’achats ou de ventes de titres.

Performance par rapport aux autres types de fonds

La bourse peut être considérée comme un « jeu à somme nulle »[10]. Ce qui veut dire que si un investisseur ou un fonds fait une meilleure performance que le marché, il en découle qu'un autre investisseur ou un autre fonds devra réaliser une performance moindre que la performance du marché. Or, suivant la définition que nous avons donnée des « bons » indices, la performance de l’indice représente la performance du marché.

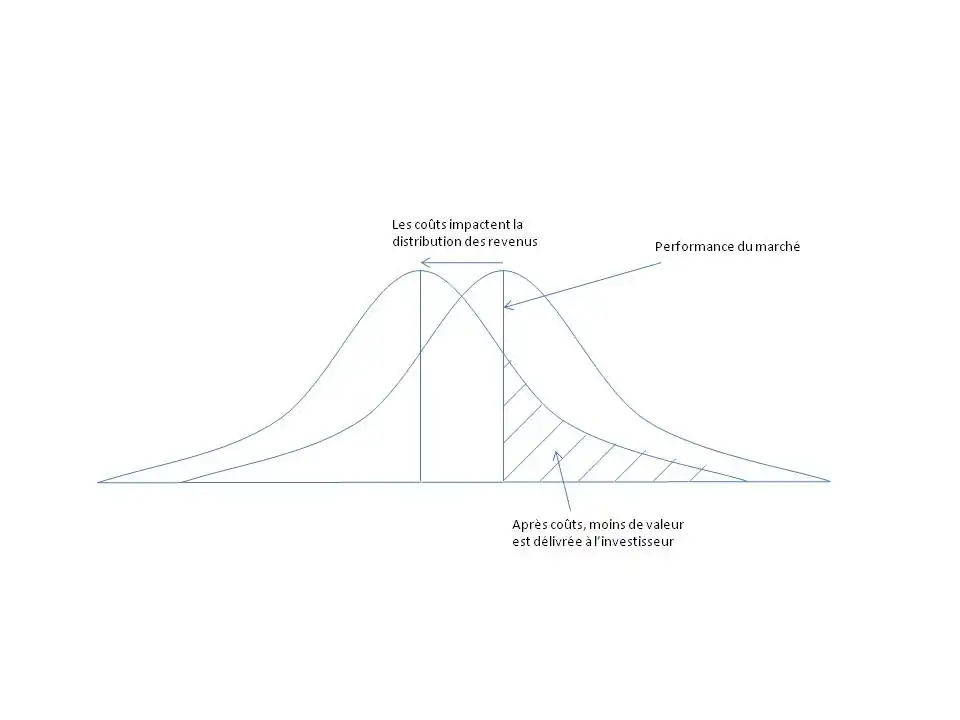

Explication de l'illustration :

- le marché est représenté sur la courbe de Gauss située à droite. La performance du marché (et donc de l'indice) est représentée par la droite verticale au centre de cette courbe. La performance des autres fonds se situe soit à droite (dans ce cas elle est meilleure) soit à gauche (moins bonne) de la performance du marché. Notons que 50 % se situe à droite et 50 % à gauche.

- si maintenant nous prenons en compte les coûts (frais de gestion, d'achats/ventes, etc.), la performance des fonds va être réduite et se trouvera sur une nouvelle courbe, plus à gauche.

- on voit bien maintenant que les fonds indiciels, grâce à leurs frais réduits, font à peu de chose près la performance du marché (représentée par la droite verticale de droite) alors que le pourcentage d'autres fonds qui font mieux que le marché s'est réduit à la petite surface hachurée (contre 50 % avant frais).

Ces explications sont corroborées par un grand nombre d'études, qui montrent de manière récurrente que les fonds indiciels font mieux que 70 % à 80 % des fonds existants, tous frais compris[11] - [12] - [13].

Annexes

Notes et références

- Code monétaire et financier, art. R. 214-28

- « Brokers for Trading Indices Guide », sur comparebrokers.co (consulté le )

- (en) David Floyd, « Buffett's Bet with the Hedge Funds: And the Winner Is … », sur investopedia.com, (consulté le )

- « Stock Pickers Have Tough Time in 2014 », sur wsj.com (consulté le )

- (en) Alicia Adamczyk, « Index funds are more popular than ever—here’s why they’re a smart investment », sur cnbc.com, CNBC, (consulté le )

- http://fr.ishares.com/fr/rc/stream/pdf/false/publish/repository/documents/en/downloads/brochure_equity_index_guide.pdf

- http://www.trendsetter.fr/2012/03/12/11896/savoir-lire-les-indices-difference-entre-le-dow-jones-et-le-sp-500/

- Edouard Petit, « ETF synthétiques et ETF physiques : principes et risques associés », sur Epargnant 3.0, (consulté le )

- http://www.blackrock.co.uk/literature/brochure/index-funds-from-blackrock-brochure-brochure.pdf

- Évaluation d'action

- http://www.tareno.lu/docs/agefi.pdf

- http://www.tareno.lu/fr/docs/tageblatt.pdf

- (en) « The Index Funds Win Again », The New York Times, (lire en ligne

, consulté le ).

, consulté le ).