Bulle spéculative japonaise

La bulle spéculative japonaise (バブル景気, baburu keiki, littéralement « bulle économique ») est une bulle économique survenue au Japon de 1986 à 1990 qui a concerné principalement les actifs financiers mais aussi l'immobilier[1]. La bulle a été provoquée par un rapatriement rapide de capitaux japonais en provenance des États-Unis, à la suite d'une dépréciation brutale du dollar américain liée aux accords du Plaza mettant un terme au « miracle économique japonais ». L'explosion de cette bulle a duré plus d'une décennie avec un des plus bas indices boursiers en 2003 et une baisse des prix du foncier jusqu'en 2005[2]. L'explosion de la bulle d'actifs japonaise a abouti à la décennie perdue[3] (ère Heisei) caractérisée par une période de stagnation économique et de déflation.

.svg.png.webp)

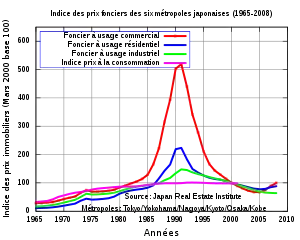

Le gonflement de la bulle d'actifs en 1985 est particulièrement marqué avec ensuite une tendance longue baissière qui se poursuit jusqu'au début des années 2010.

Origine

Après la Seconde Guerre mondiale, dans les décennies suivantes, le Japon a fortement encouragé l'épargne de ses habitants. Grâce à cette manne en dépôt dans les banques, la politique d'octroi des prêts a été beaucoup plus facile permettant ainsi de financer la reconstruction de son économie. Le Japon possède alors une balance commerciale largement positive permettant au yen japonais de s'apprécier de manière significative par rapport aux autres monnaies. Ces deux effets ont permis aux entreprises d'avoir des ressources en capital beaucoup plus facilement que leurs concurrents étrangers, de réduire le prix des biens manufacturés et d'accroître le surplus de la balance commerciale. Le yen s'appréciant, la possession d'actifs est devenue très lucrative[4].

Dans le même temps, l'abandon du système de change fixe de Bretton-Woods et les accords de la Jamaïque du 8 janvier 1976 officialisent les changes flottants. Libérée de la contrainte de change, l'économie japonaise dans un cadre mercantiliste accumule les actifs en dollars qui constituent des énormes réserves. Les déficits américains nourrissent ses excédents majeurs. Une partie importante de cet argent est replacé sur le marché monétaire des États-Unis en souscrivant en masse aux bons du trésor américain. Ceux-ci servent à alimenter la liquidité des banques américaines, augmentent les crédits et continuent ainsi à alimenter ce cycle. Les taux d'intérêt étaient naturellement très bas. Ils ont permis qu'un « carry trade » se mette en place. De cette manière, les emprunts se faisaient à Tokyo à un taux d’intérêt proche de zéro, puis étaient convertis en dollar et placés ensuite en dollar à un meilleur taux n'importe où dans le monde, mais notamment dans les pays en voie de développement. Ces taux extrêmement bas au Japon ont permis également de développer les marchés immobiliers, la demande de logements et de bureaux à un tel niveau qu'une énorme bulle spéculative se mit en place.

Apogée

Avec un haut niveau de liquidité disponible, la spéculation est devenue inévitable, particulièrement à la bourse de Tokyo et au niveau du marché immobilier. Ainsi, sur le marché des actions, l'indice Nikkei 225 a atteint un point culminant le 29 décembre 1989, avec un plus haut de séance de 38 957,44[5]. Parallèlement, les banques ont augmenté leurs prêts à risques, portant ainsi une responsabilité majeure dans la formation de la bulle et alimentant la spéculation au niveau de tous les biens possibles (immobiliers, terrains, tableaux, bijoux, etc.)[6].

Les prix immobiliers étaient au plus haut à Tokyo et tout particulièrement dans le secteur Ginza, avec des propriétés de premier choix avoisinant le prix de cent millions de yen par m²[7]. Les prix étaient marginalement plus faibles dans les autres secteurs commerciaux de Tokyo.

Éclatement

La bulle est techniquement provoquée par un rapatriement rapide de capitaux japonais en provenance des États-Unis, à la suite d'une dépréciation brutale du dollar américain liée aux accords du Plaza (1985). L'économie japonaise est confrontée à une masse de dollars dévalués qu'elle doit absorber. La plus grande partie de la « surépargne » japonaise sera ruinée.

Une contraction brutale de l'économie japonaise intervient notamment en 1997, à la suite des faillites de la maison de titres Sanyō Securities, de la banque Hokkaido Takushoku, de la maison de titres Yamaichi Securities (en), et surtout de la Tokuyō City Bank, basée à Sendai[8].

En 2004, « la valeur d'une propriété de standing à Tokyo située dans les quartiers financiers à la suite de l'effondrement correspondait à 1 % de la valeur au sommet du pic, tandis que les prix des biens résidentiels classiques s'établissaient à 10 % seulement de leur valeur du sommet »[9] - [10] - [11] ; mais ces biens étaient toujours les plus chers au monde et n'ont été surpassées que dans le courant des années 2000 à Moscou[12] et dans d'autres villes du fait de la bulle immobilière mondiale.

Des dizaines de milliers de milliards de dollars en valeur se sont évaporés lors de l'explosion du marché boursier et du marché immobilier[13] - [14]. Les prix du foncier ont baissé durant plus d'une décennie. Entre 1991 et 2006, les prix de l’immobilier n'ont cessé de diminuer, retrouvant leur niveau pré-bulle immobilière. En 2007, les prix ont recommencé à augmenter, mais ont alors souffert de la crise financière mondiale en 2008. Fin 2005, un article du New-York Times s'attache à déterminer les conséquences de l'explosion de la bulle immobilière américaine des années 2000 et à déterminer les éventuelles ressemblances avec le cas japonais. Le journal décrit des propriétaires japonais coincés par leur situation de negative equity plus de quatorze ans après l'éclatement de la bulle et remboursant des prêts sur de très longues durées pour des biens dont la valeur s'était effondrée[15].

Conséquences

Avec une économie gouvernée par des taux d'investissement très élevés, le krach a été particulièrement dur[16]. Les investissements se sont détournés du pays, les entreprises manufacturières perdant une partie de leur avance technologique. Les produits japonais devenant moins compétitifs à l'exportation, le faible taux de consommation des ménages japonais a pesé sur l'économie causant une spirale déflationniste[17]. La banque centrale japonaise a dû baisser ses taux directeurs vers zéro[18]. Le fait que cette politique de création monétaire très accommodante n'ait pas réussi à arrêter la déflation a conduit des économistes comme Paul Krugman ainsi que des hommes politiques japonais à suggérer une politique de ciblage d'inflation[19].

L'attribution de manière très facile voire laxiste de crédits par les banques est une des causes de la création et du gonflement de la bulle immobilière, amenant un problème à très long terme. Les banques accordaient en 1997 des prêts avec une faible probabilité d'être intégralement remboursées. Les responsables de l'octroi des prêts ont eu des difficultés à trouver des investissements qui puissent être profitables. Dans certains cas, en dernier recours, l'argent était investi comme dépôt ordinaire dans une banque concurrente. Résoudre le problème du crédit est devenu encore plus difficile lorsque le gouvernement a commencé à subventionner des banques et des entreprises en difficulté, créant de nombreuses banques[20] ou entreprises zombies[21]. Finalement, le carry trade s'est développé ces dernières années : l'argent était emprunté au Japon presque gratuitement, ensuite investi ailleurs dans le monde et enfin remboursé avec au passage un profit conséquent pour le trader[22] - [23].

La période correspondant à l'explosion de la bulle (崩壊, hōkai) est appelée « la décennie perdue » ou « la fin du siècle » (失われた十年, ushinawareta jūnen) au Japon. Elle est marquée par une augmentation du taux de chômage[24]. À cette correction se sont également ajoutées les conséquences de la crise économique asiatique en 1997[25]. L'explosion de la bulle a par ailleurs entraîné des changements majeurs au sein de l'industrie immobilière nipponne. La titrisation immobilière a été développée (sous la forme de fonds privés et de Real Estate Investment Trusts) pour approvisionner les marchés en capitaux financiers au moment où les banques faisaient face à l'amoncellement de créances douteuses. Ces nouveaux instruments de placement ont profondément renouvelé les pratiques dans l'immobilier, impulsant des partenariats entre groupes immobiliers et financiers, renforçant la transparence des marchés et instituant la DCF (Discounted Cash Flow) comme méthode incontournable d'estimation des valeurs immobilières. Dans ce contexte, et avec pour toile de fond un phénomène avancé de vieillissement démographique, le foncier a cessé d'être au Japon l'instrument d'épargne privilégié des ménages et des entreprises[26].

Représentations

- Le film japonais de science fiction Bubble Fiction: Boom or Bust (en) raconte l'histoire d'une femme qui voyage dans le passé juste avant que la bulle n'éclate de manière à éviter que la loi interdisant d'utiliser l'immobilier comme garantie d'emprunt ne soit votée.

- La bulle d'actifs est également au centre du manga Living Game (en) publié par Shogakukan entre 1990 et 1993.

- La bulle d'actifs est au centre de l'intrigue du jeu vidéo d'action Yakuza 0.

Notes et références

- « Japan's Bubble Economy », www.sjsu.edu (consulté le ).

- À quand une reprise immobilière?, février 2005, Observateur de l'OCDE

- (en) Hiroshi YOSHIKAWA, Japan’s Lost Decade : Tenkanki no Nihon keizai, t. 11, Tokyo, The International House of Japan, 240 p.

- Bank of Japan, « Asset Price Bubble in Japan in the 1980s: Lessons for Financial and Macroeconomic Stability », sur imes.boj.or.jp (consulté le )

- Karyn Poupée, « Il y a 20 ans, la bulle enflait, enflait... et les Japonais s'éclataient », sur Aujourd'hui le Japon, AFP, (consulté le )

- Guillaume Puech, « Il y a 20 ans, la bulle japonaise se préparait à éclater », sur Lefigaro.fr, AFP, (consulté le )

- Philippe Pons, « La spéculation foncière dans la capitale japonaise Tokyo, la ville sans prix », Le Monde, (lire en ligne)

- Kensuke Karube, « Les leçons de la crise financière de 1997 au Japon », sur Nippon.com, (consulté le ).

- Philippe Pons, « Six millions de mètres carrés inoccupés à Tokyo Au Japon, la spéculation était montée jusqu'aux étoiles. Le gouvernement essaie d'éviter un effondrement des prix », Le Monde, (lire en ligne)

- Anne Bauer, « Boutiques: l'avenue Montaigne détrônée par la Vaci Utca de Budapest », Les Échos, (lire en ligne)

- Régis Arnaud, « Le Japon, le pays où la vie est moins chère », Magazine Challenges, (lire en ligne)

- « Moscou reste la ville la plus chère pour les expatriés », Challenges.fr, (lire en ligne)

- Natacha Aveline, La bulle foncière au Japon, ADEF, Paris 1995. [voir en ligne] [PDF]

- (en) Natacha Aveline et Ling-Hin Li, Property Markets and Land Policies in Northeast Asia The Case of Five Cities, MFJ-Hong Kong University 2004 [lire en ligne]

- (en) « Take It From Japan: Bubbles Hurt », The New York Times, (lire en ligne)

- Gérard Moatti, « JAPON : La crise (et ce qu'elle va changer) », L'expansion, (lire en ligne)

- David Barroux, « Le Japon flirte dangereusement avec la spirale déflationniste », Les Échos, vol. 18839, , p. 7

- Pierre-Antoine Delhommais et Pierre Pons, « Baisse du taux directeur nippon à un plancher historique de 0,15 % », Le Monde, (lire en ligne)

- (en) Voir par exemple le site web de Paul Krugman

- David Barroux, « Comment le gouvernement japonais tente de sauver les banques », Les Échos, vol. 18914, , p. 22

- David Barroux, « BTP : nouvelle faillite retentissante au Japon », Les Échos, no 18607, , p. 16

- Pierre-Antoine Delhommais, « La stratégie japonaise d'argent facile a déstabilisé l'Asie », Le Monde, (lire en ligne, consulté le )

- Pierre-Antoine Delhommais, « Les dangers de la bulle monétaire », Le Monde, (lire en ligne)

- rapport, Banque du Japon, 2003, page 19

- Lucas Delattre, « Le FMI révise à la baisse ses prévisions de croissance pour 1998 », Le Monde, (lire en ligne)

- (en) Natacha Aveline-Dubach, « New patterns of property investment in ‘post-bubble’ Tokyo : the shift from land to real estate as a financial asset », in N. Aveline-Dubach, S.C. Jou, and H.H. Hsiao (dir.), Globalization and new intra-urban dynamics in Asian cities, National Taiwan University Press, Taipei 2014, p. 265-294.

Voir aussi

Articles connexes

Liens Externes

- (en) Core Economics animated Real Estate Rollercoaster Ride

- (en) Bank of Japan Whitepaper [PDF]

- (en) RIETI speech transcript

- (en) Japan Ministry of Land, Infrastructure, Transport and Tourism Land Price Data

- (en) Deloitte Report see page 10

- (en) Statusireland: Japan Urban Land Index 1964 - 2007

- Économie japonaise : les premiers rayons de soleil ?, décembre 1999, Observateur de l'OCDE.

Bibliographie

- Natacha Aveline, La Bulle foncière au Japon, Adef-Études Foncières, 1995 (ISBN 2-905942-25-8)

- Natacha Aveline-Dubach, L'Asie, la bulle et la mondialisation, CNRS- Editions, Paris, 2008 (ISBN 978-2-271-06687-9)

- Frédéric Burguière, Institutions et pratiques financières au Japon, de 1600 à nos jours, Hermann, 2014

- (en) Kuniko Fujita, « Financial crises, Japan's state regime shift, and Tokyo's urban polic », Environment and Planning A, 43, 2011, p. 307-327.

- (en) D. Kerr, « The place of land in Japan's postwar development, and the dynamic of the 1980s real estate bubble and 1990 banking crisis », Environment and Planning D, 20, (3), 2002, p. 345-374.

- (en) Koichi Mera et Bertrand Renaud (dir.), Asian's Financial Crisis and the Role of Real Estate, New York, ME Sharpe, 2001

- (en) Gary Saxonhouse et Robert Stern (Eds), Japan's Lost Decade: Origins, Consequences and Prospects for Recovery (World Economy Special Issues), Wiley-Blackwell, 2004 (ISBN 978-1405119177)

- (en) Christopher Wood, The Bubble Economy: Japan's Extraordinary Speculative Boom of the '80s and the Dramatic Bust of the '90s, Solstice Publishing, 2005 (ISBN 978-9793780122)

- (en) Thomas Daniell, After the Crash: Architecture in Post-Bubble Japan, Princeton Architectural Press, 2008 (ISBN 978-1568987767)