Barèmes de l'impôt sur le revenu en France

Cet article récapitule les derniers barèmes de l'impôt sur le revenu des personnes physiques en France.

Depuis 40 ans, les intervalles des revenus net imposables qui servent au calcul de l’impôt avaient été augmentés pour tenir compte de l'inflation[1]. Toutefois, les intervalles des revenus net imposables 2011, 2012 ou 2014 sont les mêmes que les intervalles des revenus net imposables 2010[2]. En outre, de nouvelles tranches ont été créées en utilisant des dénominations telles que « taxe sur les hauts revenus » ou bien « taxe sur les très hauts revenus ».

La première colonne des tableaux donne les intervalles de revenus du quotient familial.

Les taux indiqués ci-dessous n'incluent pas les prélèvements sociaux (CSG, CRDS, prélèvement social, prélèvement social additionnel, prélèvement de solidarité), dont le taux total va de 8 % sur les revenus du travail à 17,2 % sur ceux du capital[3].

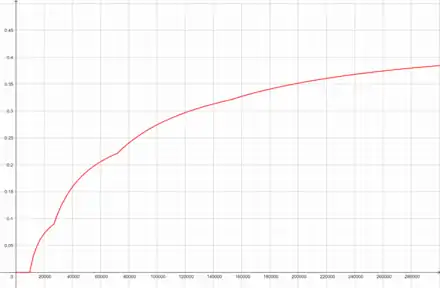

Afin de démystifier la légende du taux d'imposition, il est important de comprendre qu'il s'applique uniquement à la tranche et non à tout le revenu annuel :

C'est-à-dire que la taxe à payer est égale à la somme de l'imposition par tranche jusqu'à ce que le revenu soit inférieur au max de la tranche[4].

Par exemple, l’imposition sur un revenu net imposable en 2017 de 40 000 € selon le barème 2018 est de :

(9 807 - 0) × 0, soit 0 € pour la première tranche de 0 € à 9 807 €, non imposable ;

+

(27 086 - 9 807) × 0,14, soit 2 419 € pour les 14 % de la seconde tranche de 9 807 € à 27 086 € ;

+

(40 000 - 27 086) × 0,30, soit 3 874 € pour les 30 % de la troisième tranche de 27 086 € à 72 617 € ;

Finalement, l’imposition est donc de 0 + 2 419 + 3 874 = 6 293 €

Soit une imposition effective de 15,73 % sur 40 000 € de revenu net imposable.

Barèmes en vigueur

Le barème 2023 portant sur les revenus de l'année 2022 est le suivant :

| Intervalles des revenus net imposable 2022 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 10 777 euros | 0 % |

| De 10 778 à 27 478 euros | 11 % |

| De 27 479 à 78 570 euros | 30 % |

| De 78 571 à 168 994 euros | 41 % |

| Au-dessus de 168 994 euros | 45 % |

Barèmes historiques

Le barème 2022 portant sur les revenus de l'année 2021 est le suivant :

| Intervalles des revenus net imposable 2021 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 10 225 euros | 0 % |

| De 10 226 à 26 070 euros | 11 % |

| De 26 071 à 74 545 euros | 30 % |

| De 74 546 à 160 336 euros | 41 % |

| Au-dessus de 160 336 euros | 45 % |

Le barème 2021 portant sur les revenus de l'année 2020 est le suivant :

| Intervalles des revenus net imposable 2020 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 10 084 euros | 0 % |

| De 10 085 à 25 710 euros | 11 % |

| De 25 711 à 73 516 euros | 30 % |

| De 73 517 à 158 122 euros | 41 % |

| Au-dessus de 158 122 euros | 45 % |

Le barème 2020 portant sur les revenus de l'année 2019 est le suivant :

| Intervalles des revenus net imposable 2019 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 10 064 euros | 0 % |

| De 10 065 à 27 794 euros | 14 % |

| De 27 795 à 74 517 euros | 30 % |

| De 74 518 à 157 806 euros | 41 % |

| Au-dessus de 157 807 euros | 45 % |

Le barème 2019 portant sur les revenus de l'année 2018 est le suivant :

| Intervalles des revenus net imposable 2018 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 9 964 euros | 0 % |

| De 9 964 à 27 519 euros | 14 % |

| De 27 519 à 73 779 euros | 30 % |

| De 73 779 à 156 244 euros | 41 % |

| Au-dessus de 156 244 euros | 45 % |

Le barème 2018 portant sur les revenus de l'année 2017 est le suivant :

| Intervalles des revenus net imposable 2017 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 9 807 euros | 0 % |

| De 9 807 à 27 086 euros | 14 % |

| De 27 086 à 72 617 euros | 30 % |

| De 72 617 à 153 783 euros | 41 % |

| Au-dessus de 153 783 euros | 45 % |

Le barème 2017 portant sur les revenus de l'année 2016 est le suivant[5] :

| Intervalles des revenus net imposable 2016 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 9 710 euros | 0 % |

| De 9 711 à 26 818 euros | 14 % |

| De 26 819 à 71 898 euros | 30 % |

| De 71 899 à 152 260 euros | 41 % |

| Au-dessus de 152 260 euros | 45 % |

Le barème 2016 portant sur les revenus de l'année 2015 est le suivant[6] :

| Intervalles des revenus net imposable 2015 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 9 700 euros | 0 % |

| De 9 700 à 26 791 euros | 14 % |

| De 26 791 à 71 826 euros | 30 % |

| De 71 826 à 152 108 euros | 41 % |

| Au-dessus de 152 108 euros | 45 % |

Le barème 2015 portant sur les revenus de l'année 2014 est le suivant[7] :

| Intervalles des revenus net imposable 2014 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 9 690 euros | 0 % |

| De 9 691 à 26 764 euros | 14 % |

| De 26 765 à 71 754 euros | 30 % |

| De 71 755 à 151 956 euros | 41 % |

| Au-dessus de 151 956 euros | 45 % |

Le barème 2014 portant sur les revenus de l'année 2013 est le suivant[8] :

| Intervalles des revenus net imposable 2013 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 6 011 euros | 0 % |

| De 6 012 à 11 991 euros | 5,5 % |

| De 11 992 à 26 631 euros | 14 % |

| De 26 632 à 71 397 euros | 30 % |

| De 71 398 à 151 200 euros | 41 % |

| Au-dessus de 151 200 euros | 45 % |

Le barème 2013 portant sur les revenus de l'année 2012[9] est le suivant :

| Intervalles des revenus net imposable 2012 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 5 963 euros | 0 % |

| De 5 964 à 11 896 euros | 5,5 % |

| De 11 897 à 26 420 euros | 14 % |

| De 26 421 à 70 830 euros | 30 % |

| De 70 831 à 150 000 euros | 41 % |

| Au-dessus de 150 000 euros | 45 % |

Le barème 2011 et 2012 portant sur les revenus des années 2010 et 2011[10] est le suivant :

| Intervalles des revenus net imposable 2010 et 2011 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 5 963 euros | 0 % |

| De 5 964 à 11 896 euros | 5,5 % |

| De 11 897 à 26 420 euros | 14 % |

| De 26 421 à 70 830 euros | 30 % |

| Au-dessus de 70 830 euros | 41 % |

Le barème 2010 portant sur les revenus de l'année 2009[11] est le suivant :

| Intervalles des revenus net imposable 2009 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 5 875 euros | 0 % |

| De 5 876 à 11 720 euros | 5,5 % |

| De 11 721 à 26 030 euros | 14 % |

| De 26 031 à 69 783 euros | 30 % |

| Au-dessus de 69 783 euros | 40 % |

Le barème 2009 portant sur les revenus de l'année 2008[12] est le suivant :

| Intervalles des revenus net imposable 2008 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 5 852 euros | 0 % |

| De 5 853 à 11 673 euros | 5,5 % |

| De 11 674 à 25 926 euros | 14 % |

| De 25 927 à 69 505 euros | 30 % |

| Au-dessus de 69 505 euros | 40 % |

Le barème 2008 portant sur les revenus de l'année 2007[13] est le suivant :

| Intervalles des revenus net imposable 2007 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 5 687 euros | 0 % |

| De 5 688 à 11 344 euros | 5,5 % |

| De 11 345 à 25 195 euros | 14 % |

| De 25 196 à 67 546 euros | 30 % |

| Au-dessus de 67 546 euros | 40 % |

Le barème 2007 portant sur les revenus de l'année 2006 est le suivant (à partir de cette date l'abattement de 20 % est intégré dans le barème, et n'est donc plus plafonné) :

| Intervalles des revenus net imposable 2006 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 5 614 euros | 0 % |

| De 5 615 à 11 198 euros | 5,5 % |

| De 11 199 à 24 872 euros | 14 % |

| De 24 873 à 66 679 euros | 30 % |

| Au-dessus de 66 679 euros | 40 % |

Ne pas oublier pour rendre pertinente toute comparaison que jusqu'en 2006 existe un abattement automatique de 20 % sur l'ensemble du revenu brut (des salaires NETS de frais professionnels de 50000 € ne seront imposés que jusqu'à 40000€). Le barème 2006 portant sur les revenus de l'année 2005[14] est le suivant :

| Intervalles des revenus net imposable 2005 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 4 412 euros | 0 % |

| De 4 413 à 8 677 euros | 6,83 % |

| De 8 678 à 15 274 euros | 19,14 % |

| De 15 275 à 24 731 euros | 28,26 % |

| De 24 732 à 40 241 euros | 37,38 % |

| De 40 242 à 49 624 euros | 42,62 % |

| Au-dessus de 49 624 euros | 48,09 % |

Le barème 2005 portant sur les revenus de l'année 2004[14] est le suivant :

| Intervalles des revenus net imposable 2004 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 4 334 euros | 0 % |

| 4 335 à 8 524 euros | 6,83 % |

| De 8 525 à 15 004 euros | 19,14 % |

| De 15 005 à 24 294 euros | 28,26 % |

| De 24 295 à 39 529 euros | 37,38 % |

| De 39 530 à 48 747 euros | 42,62 % |

| Au-dessus de 48 747 euros | 48,09 % |

Le barème 2004 portant sur les revenus de l'année 2003[14] est le suivant :

| Intervalles des revenus net imposable 2003 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 4 262 euros | 0 % |

| 4 263 à 8 382 euros | 6,83 % |

| De 8 383 à 14 753 euros | 19,14 % |

| De 14 754 à 23 888 euros | 28,26 % |

| De 23 889 à 38 868 euros | 37,38 % |

| De 38 869 à 47 932 euros | 42,62 % |

| Au-dessus de 47 932 euros | 48,09 % |

Le barème 2003 portant sur les revenus de l'année 2002[14] est le suivant :

| Intervalles des revenus net imposable 2002 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 4 191 euros | 0 % |

| De 4 192 à 8 242 euros | 7,05 % |

| De 8 243 à 14 506 euros | 19,74 % |

| De 14 507 à 23 489 euros | 29,14 % |

| De 23 490 à 38 218 euros | 38,54 % |

| De 38 219 à 47 131 euros | 43,94 % |

| Au-dessus de 47 131 euros | 49,58 % |

Le barème 2002 portant sur les revenus de l'année 2001[14] est le suivant :

| Intervalles des revenus net imposable 2001 (euros) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 4 120 euros | 0 % |

| De 4 121 à 8 104 euros | 7,5 % |

| De 8 105 à 14 264 euros | 21 % |

| De 14 265 à 23 096 euros | 31 % |

| De 23 097 à 37 579 euros | 41 % |

| De 37 580 à 46 343 euros | 46,75 % |

| Au-dessus de 46 343 euros | 52,75 % |

Le barème 2001 portant sur les revenus de l'année 2000[14] est le suivant :

| Intervalles des revenus net imposable 2000 (FF) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 26 600 | 0 % |

| De 26 601 à 52 320 | 8,25 % |

| De 52 321 à 92 090 | 21,75 % |

| De 92 091 à 149 110 | 31,75 % |

| De 149 111 à 242 620 | 41,75 % |

| De 242 621 à 299 200 | 47,25 % |

| Au-dessus de 299 200 | 53,25 % |

Le barème 2000 portant sur les revenus de l'année 1999[14] est le suivant :

| Intervalles des revenus net imposable 1999 (FF) | Taux d'imposition (%) |

|---|---|

| Jusqu'à 26 230 | 0 % |

| De 26 231 à 51 600 | 9,5 % |

| De 51 601 à 90 820 | 23 % |

| De 90 821 à 147 050 | 33 % |

| De 147 051 à 239 270 | 43 % |

| De 239 271 à 295 070 | 48 % |

| Au-dessus de 295 070 | 54 % |

Les barèmes de 1997 à 1999 portant sur les revenus de l'année 1996 à 1998 sont les suivants[14] :

| Taux d'imposition (%) | Intervalles des revenus net imposable 1996 (FF) | Intervalles des revenus net imposable 1997 (FF) | Intervalles des revenus net imposable 1998 (FF) |

|---|---|---|---|

| 0 % | Jusqu'à 25 610 | Jusqu'à 25 890 | Jusqu'à 26 100 |

| 10,5 % | De 25 611 à 50 380 | De 25 891 à 50 930 | De 26 101 à 51 340 |

| 24 % | De 50 381 à 88 670 | De 50 931 à 89 650 | De 51 341 à 90 370 |

| 33 % | De 88 671 à 143 580 | De 89 651 à 145 160 | De 90 371 à 146 320 |

| 43 % | De 143 581 à 233 260 | De 145 160 à 236 190 | De 146 321 à 238 080 |

| 48 % | De 233 261 à 288 100 | De 236 191 à 291 270 | De 238 081 à 293 600 |

| 54 % | Au-dessus de 288 100 | Au-dessus de 291 270 | Au-dessus de 293 600 |

De 1983 à 1986 le barème de l'IR est composé de 14 tranches avec un taux marginal maximum de 65%, cette composition restera en place jusqu'en 1988[15]. La composition de chaque tranche est revue chaque année notamment en fonction de l'inflation :

| Taux d'imposition (%) | Intervalles des revenus net imposable 1982 (FF) | Intervalles des revenus net imposable 1983 (FF) | Intervalles des revenus net imposable 1984 (FF) | Intervalles des revenus net imposable 1985 (FF) |

|---|---|---|---|---|

| 0 % | Jusqu'à 12 620 | Jusqu'à 13 770 | Jusqu'à 14 820 | Jusqu'à 15 650 |

| 5 % | De 12 621 à 13 190 | De 13 771 à 14 390 | De 14 821 à 15 490 | De 15 651 à 16 360 |

| 10 % | De 13 191 à 15 640 | De 14 391 à 17 070 | De 15 491 à 18 370 | De 16 361 à 19 400 |

| 15 % | De 15 641 à 24 740 | De 17 071 à 26 990 | De 18 371 à 29 050 | De 19 401 à 30 680 |

| 20 % | De 24 741 à 31 810 | De 26 991 à 34 700 | De 29 051 à 37 340 | De 30 681 à 39 440 |

| 25 % | De 31 811 à 39 970 | De 34 701 à 43 610 | De 37 341 à 46 920 | De 39 441 à 49 550 |

| 30 % | De 39 971 à 48 370 | De 43 611 à 52 760 | De 46 921 à 56 770 | De 49 551 à 59 950 |

| 35 % | De 48 371 à 55 790 | De 52 761 à 60 870 | De 56 771 à 65 500 | De 59 951 à 69 170 |

| 40 % | De 55 791 à 92 970 | De 60 871 à 101 430 | De 65 501 à 109 140 | De 69 171 à 115 250 |

| 45 % | De 92 971 à 127 860 | De 101 431 à 139 500 | De 109 141 à 150 100 | De 115 251 à 158 510 |

| 50 % | De 127 861 à 151 250 | De 139 501 à 165 010 | De 150 101 à 177 550 | De 158 511 à 187 490 |

| 55 % | De 151 251 à 172 040 | De 165 011 à 187 700 | De 177 551 à 201 970 | De 187 491 à 213 280 |

| 60 % | De 172 041 à 195 000 | De 187 701 à 212 750 | De 201 971 à 228 920 | De 213 281 à 241 740 |

| 65 % | Au-dessus de 195 000 | Au-dessus de 212 751 | Au-dessus de 228 920 | Au-dessus de 241 740 |

Le barème 1980 portant sur les revenus de l'année 1980[16] - [17] basé sur le QF (QF=Revenu/Nombre de parts) est le suivant (I est l'impôt calculé, R le revenu Imposable et N le nombre de parts) :

| Intervalles des revenus net imposable 1980 basé sur le QF (Francs) | Taux d'imposition (%) | Formule de calcul de l'impôt |

|---|---|---|

| Jusqu'à 9 890 Francs | 0 % | I = 0 |

| De 9 890 à 10 340 Francs | 5 % | I = (R * 0.05) - (494,5 * N) |

| De 10 340 à 12 270 Francs | 10 % | I = (R * 0.10) - (1011,5 * N) |

| De 12 270 à 19 410 Francs | 15 % | I = (R * 0.15) - (1625 * N) |

| De 19 410 à 24 950 Francs | 20 % | I = (R * 0.20) - (2595,5 * N) |

| De 24 950 à 31 360 Francs | 25 % | I = (R * 0.25) - (3843 * N) |

| De 31 360 à 37 940 Francs | 30 % | I = (R * 0.30) - (5411 * N) |

| De 37 940 à 43 770 Francs | 35 % | I = (R * 0.35) - (7308 * N) |

| De 43 770 à 72 940 Francs | 40 % | I = (R * 0.40) - (9496,5 * N) |

| De 72 940 à 100 320 Francs | 45 % | I = (R * 0.45) - (13143,5 * N) |

| De 100 320 à 118 660 Francs | 50 % | I = (R * 0.50) - (18159,5 * N) |

| De 118 660 à 135 000 Francs | 55 % | I = (R * 0.55) - (24092,5 * N) |

| Au-dessus de 135 000 Francs | 60 % | I = (R * 0.60) - (30842,5 * N) |

En une trentaine d'années (des années 80 aux années 2010), le plus fort taux d'imposition a baissé de 65 % (moins un abattement de 20%, soit 52%) à 45 % et le nombre de tranches a diminué de 14 à 5. Mais la CSG à 17,2% et une Contribution exceptionnelle sur les hauts revenus à 4 % ont été ajoutés séparément, portant le taux marginal total actuel à 66,2%.

Contribution exceptionnelle sur les hauts revenus

Depuis 2011, une contribution exceptionnelle sur les hauts revenus est calculée selon le barème suivant[18]

| Intervalles des revenus net imposable 2015 (euros) | Taux d'imposition (%) |

|---|---|

| De 250 000 à 500 000 euros | 3 % |

| Au-dessus de 500 000 euros | 4 % |

Taxe sur les très hauts revenus

La « taxe à 75 % », payée par les entreprises, avec un plafond fixé à 5 % du chiffre d'affaires est assise sur la fraction de la rémunération supérieure à un million d'euros. Cette taxe temporaire s'est appliquée aux revenus de 2013 et 2014[19]. Le taux est de 50 % et avec les cotisations sociales, elle atteint 75 %[20]. La taxe ne rapporte que 420 millions (pour comparaison avec les 75 milliards de recettes en 2014 de l'impôt sur le revenu). Selon Le Figaro, elle aura eu pour conséquence l'exil à l'étranger de dirigeants d'entreprises, la délocalisation de certains services d'entreprises du CAC 40 et donc la disparition de l'apport de ces contribuables au PIB[21], selon Les Echos il s'agit[22] de personnalités dont les revenus dépassent 100 fois le SMIC, telles que Bernard Arnault, Gérard Depardieu ou des stars du football, et qui ont finalement obtenu la suppression de cette taxe.

Recettes fiscales générées par l’impôt sur le revenu

Sur la base des barèmes détaillés ci-dessus, le montant de l’impôt sur le revenu versé à l'Etat était de 72 milliards € en 2018 (PLF 2018).

À titre de comparaison avec les plus grands impôts et contributions :

- TVA : 152,8 Md€ ;

- CSG 2017 : 99 Md€ ;

- impôts sur les sociétés : 25 Md€.

L'impôt sur le revenu est la 3e plus grande contribution aux recettes publiques. Toute modification des barèmes se répercute dans le montant collecté.

Notes et références

- Plan de rigueur : son impact sur l'impôt sur le revenu Actu chômage.org, 7 février 2012

- Détail du barème d'imposition pour la déclaration de revenus 2012 Consulté le 25 février 2012

- Site droit-finances : - Sur les revenus d'activité : 8 % inclut CSG=7,5 % et CRDS=0,5 % - Sur les revenus du capital : 15,5 % inclut CSG=8,2 %, CRDS=0,5 %, prélèvement social et prélèvement additionnel=4,8 %, prélèvement de solidarité=2 %

- « Barème progressif par tranches de l'impôt sur le revenu », sur Droit-Finances (consulté le )

- Article 2 de la loi no 2016-1917 du 29 décembre 2016 de finances pour 2017

- Article 2 de la loi no 2015-1785 du 29 décembre 2015 de finances pour 2016

- Article 2 de la loi no 2014-1654 du 29 décembre 2014 de finances pour 2015

- Article 2 de la loi no 2013-1278 du 29 décembre 2013 de finances pour 2014

- Articles 2 et 3 de la loi no 2012-1509 du 29 décembre 2012 de finances pour 2013

- Article 2 de la loi no 2010-1657 du 29 décembre 2010 de finances pour 2011

- Article 18 de la loi no 2009-1673 du 30 décembre 2009 de finances pour 2010

- Article 2 de la loi no 2008-1425 du 27 décembre 2008 de finances pour 2009

- Article 2 de la loi no 2007-1822 du 24 décembre 2007 de finances pour 2008

- Barème IRPP loi de finance

- « Barèmes IPP : Impôt sur le revenu - Institut des Politiques Publiques »

- Article du monde Le monde, 22 janvier 1980

- Notice explicative (extrait d'un avis d'imposition de 1980) Wikimedia

- Code général des impôts, article 223 sexies

- « Le 6 septembre 2014, le premier ministre Manuel Valls annonce que la taxe n'existera plus au 1er janvier 2015. » dans Taxe à 75% : histoire d’une promesse, sur le site lemonde.fr.

- Budget : la taxe à 75% et l'abaissement du quotient familial validés par les Sages, Le Parisien

- Exit la taxe à 75 % qui a sapé l'image de la France, lefigaro.fr, 2 février 2015

- « Chronologie de la taxe à 75 % sur les très hauts revenus, avant disparition », sur lesechos.fr (consulté le )